Broker mit und ohne Nachschusspflicht – Alle Risiken der Nachschusspflicht im CFD Handel!

Zuletzt aktualisiert & geprüft: 17.01.2025

Es ist nicht nur der Handel mit Aktien, der viele Anleger ihr gesamtes Kapital kosten kann, sondern die gefürchtete Broker Nachschusspflicht. Es unterschiedliche Handelsgüter, die zusätzlich in den letzten Wochen und Monaten für sehr schlechte Schlagzeilen gesorgt haben. Es geht in erster Linie um die CFD- und Forex-Broker. Die Broker sind nämlich immer wieder ins Schussfeld gekommen, wenn es um die vermehrte Abzocke der Anleger geht. Viele Anleger haben sich eine vorteilhafte Altersabsicherung von einer sicheren Anlage versprochen. Jedoch haben sich die Anlagen leider nicht als sicher, sondern als äußerst riskant erwiesen. Oft waren Personen sich gar nicht über das hohe Risiko bewusst, welches sie eingegangen sind.

Der Markt der Broker bietet unterschiedliche Handelsmöglichkeiten an, die von den Aktionären in Anspruch genommen werden können. Kurze und sehr langfristige Handelswege ermöglichen den Händlern positive Aussichten. Auf der anderen Seite wird jedoch häufig die Nachschusspflicht außer Acht gelassen, was bis zu einer sehr hohen Verschuldung der Händler führen kann. In diesem Zusammenhang möchte nicht nur über die Nachschusspflicht als Thematik gesprochen werden, sondern vor allem liegt der Fokus auf den Broker mit und ohne Nachschusspflicht. Sie sollten auf diesem Weg eine klare Richtlinie erhalten, inwiefern der Handel mit Brokern mit Nachschusspflicht zu der Gefährdung Ihrer Existenz führen kann. Verschuldungen aufgrund eines Hebels 400 könnten nicht nur Ersparnisse aufgebraucht, sondern direkt Eigentümer verpfändet werden.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Was ist die Nachschusspflicht?

Bevor Sie nach einem Broker suchen, der keine Nachschusspflicht beinhaltet, sollten Sie wissen, wie die Nachschusspflicht funktioniert und welche Gefahren sie mit sich bringt. Wenn Sie einen Broker für den CFD- und Devisen-Handel nutzen, bietet sich die Entscheidung an mit oder ohne die nachzuzahlende Pflicht zu handeln. Setzen Sie auf Aktien oder Devisen, können Verluste weit über das bereitgestellte Kapital hinausgehen. Bei Verlusten geht nicht nur das gesamte Kapital verloren, sondern die Verluste gehen noch weiter über das bereitgestellte Vermögen hinaus. Händler, die sich über die Nachschusspflicht bewusst sind, versprechen sich sehr hohe Gewinne, die beim Handel mit der Nachschusspflicht deutlich höher sind als bei Brokern ohne dieses Risiko. In den meisten Fällen verlieren die Händler mehr als sie gewinnen. Hinzu kommt, dass das gesamte Kapital ausgebraucht ist und Schulden in Höhe mehrerer tausend Euro zusätzlich auf die Händler zukommen.

Die Risikobegrenzung ist durchaus vorhanden und kann von Ihnen als Händler mit unterschiedlichen Hilfsmitteln unterstützt werden. Allerdings sind vor allem Anfänger überfordert und wissen nicht, wann sie zusätzliche Sicherheiten wie Stop-Loss nutzen sollen. Führen Verluste dazu, dass das bereitgestellte Kapital der Händler nicht ausreicht, müssen die Betroffenen weitere Kapitalanlagen nachschießen, um die Verluste auszugleichen. Ist der Kunde nicht bereit, rechtzeitig entsprechende Sicherheiten nachzuliefern, kann der Broker beziehungsweise die Bank eine Zwangsglattstellung anfordern. Dieser Schritt wäre die Schließung der offenen Positionen des Kunden ohne Rücksicht auf Verluste. Verbleibt der Kunde mit weiteren Verlusten, muss er diese direkt ausgleichen.

Das Verlustrisiko, mit dem sich er Kunde befassen muss, ist nicht ausschließlich auf sein Konto beschränkt. Zusätzliches Vermögen ist von weiteren Verlusten betroffen und kann zu sehr hohen Verlusten führen.

Was ist an der Nachschusspflicht so gefährlich?

In der Presse ist in den letzten Monaten schon häufiger ein Bericht von Händlern gedruckt worden, die regelrecht ein Genickbruch aufgrund des Handels mit Nachschusspflicht erlitten haben. Kunden, die sich der Gefahr nicht bewusst sind und gar als Anfänger auf dem Markt fungieren, müssen in der Regel mehrere tausend Euro nachzahlen. Neben dem kompletten Kapitalverlust ist es bereits vorgekommen, dass Kunden über 250 000 Euro nachzahlen mussten. Selbstverständlich ist direkt der Schuldnerberater einzuschalten, um nicht nur mögliche Immobilien als Begleichung nutzen zu können, sondern sogar die Insolvenz anzumelden. Mehrere bekannte Händler haben auf der anderen Seite sehr hohe Gewinne verzeichnen können. Aufgrund des hohen Hebels liegen die Risiken dennoch weitaus höher als die Gewinnchancen.

Die Nutzung von Brokern mit Nachschusspflicht ist aus diesem Grund nur für Personen geeignet, die sich des Risikos auf ganzer Linie bewusst sind. Bei Anfängern ist ansonsten garantiert, dass sie leider einen Komplettverlust samt zusätzliche Schulden erhalten.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Beispiel für die zu hohe Naschschusspflicht bei Aktionären: Der 15. Januar 2015

Zu Beginn des Jahres 2015 haben viele Marktteilnehmer einen schwarzen Tag erleben müssen. Es geht um den 15. Januar, an dem die Schweizerische Notenbank den Franken freigegeben hat. Der Wechselkurs des Franken war über drei Jahre an den Euro gebunden. Der Kurs lag bei 1,20 Franken für einen Euro. Die Schweizerische Notenbank gab an dem besagten Tag die Aufgabe der der gesetzten Politik bekannt. Die Folge war ein massives Aufsteigen des Franken und der Wechselkurs sank stark ab.

Das Problem bei dieser Einlage war, dass viele Anleger dramatische Verluste erleben mussten, obwohl sie sich seit Jahren die Entwicklung der Kurse angeschaut haben. Der Mechanismus der letzten drei Jahre war plötzlich nichts mehr wert, obwohl überwiegend auf steigende Kurse gewettet wurde.

Viele Anleger haben hochgehebelte Handelsinstrumente genutzt. Bei einem Einsatz von 5000 Euro hätten die Händler ein Gewinn von 250 Euro machen können. Aufgrund des hohen Hebels kommt es jedoch dazu, dass lediglich mit einem Einsatz von 5 000 Euro und einem Hebel von 100, ein Volumen von 500 000 Euro am Devisenmarkt in Bewegung kommt. Der Anleger übergibt dem Broker die 5 000 Euro als Sicherheitsleistung, wobei der der Broker den restlichen Betrag als Kredit vergibt.

Zahlreiche Fälle wurden bekannt, die über sehr hohe Verluste berichten. Kunden, die 85 000 Euro bei der DAB Bank verloren haben, wissen natürlich nicht, wie sie die Schulden bezahlen sollen. Die Abwicklungspartner der Bank schoben sich zu der Zeit die Schuld gegenseitig zu. Besonders bei der DAB Bank ist der hohe Verlust problematisch, da der Broker kein Overnight-Trading anbietet. Bei den Overnight-Tradings ist das Risiko um ein Vielfaches größer, dass starke Kursentwicklungen in der Nacht passieren. Ist das Halten einer Position über Nacht ausgeschlossen, kann sich das Risiko erneut verringern, das sich auf Meldungen des Tages bezieht. Wenn unterschiedliche Börsen betroffen sind, bietet sich eine schnellere Handlungsmöglichkeit an, die Verluste verringern kann. Dieser Plan schien in der Praxis jedoch im Januar 2015 überhaupt nicht zu funktionieren.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Neben der DAB Bank stehen zusätzlich Broker wie der britische Broker IG und CMC Markets sowie Saxo Group am Pranger. (Anmerkung der Redaktion: In persönlichen Gesprächen mit CMC wurde uns mitgeteilt, dass man auf die Nachschusspflicht verzichtet hat). Die Anklage lautet aktuell, dass vor allem Saxo Group und CMC Markets zusätzlich Abrechnungskurse im Nachhinein angepasst haben. Sogar Anleger, die richtige Vorhersagen getroffen und somit korrekt spekuliert haben, sind in die Verlustzone geraten. Angezeigte Gewinne mussten zusätzlich wieder abgegeben werden.

Es ist sogar ein Fall bekannt, bei dem ein Kunde des Brokers IG mit 2 800 Euro Einsatz einen Verlust von ganzen 280 000 Euro erlitten hat (SPIEGEL 03/15). Er hatte mit einem Hebel von 400 spekuliert und ist somit nicht nur seinen Einsatz los. Er hatte auch einen Stop gesetzt, bei dem seine Positionen geschlossen werden sollten, was jedoch nicht klappte. Die Privatinsolvenz ist der letzte Ausweg für den Kunden, der natürlich seine gesamten Ersparnisse samt zusätzlichen Besitz los ist.

Nachdem die Entscheidung der Schweizerischen Notenbank gefallen ist, haben sich viele Banken komplett zurückgezogen und haben keine neuen Ankaufskurse oder Verkaufskurse mehr angeboten. Die Kurse, die noch in den Systemen geführt wurden, seien nach eigenen Aussagen fehlerhaft und sogar fiktiv gewesen. Die Kontaktierung der Banken ist innerhalb einer kurzen Zeit fast unmöglich gewesen. Noch immer gibt es in unterschiedlichen Foren Beiträge und Posts über den 15. Januar. Es wird von den Betroffenen versucht, ein Vorgehen gegen die Nachschusspflicht zu organisieren, um juristisch eine Möglichkeit zu erlangen, gegen die Verlustzone anzukommen. Handelsdaten des Tages wurden und werden noch immer verglichen, um möglicherweise neue Hinweise bezüglich des Vorgehens zu erhalten. Schließlich möchten die wenigsten Betroffenen auf ihren Schulden sitzen blieben.

Ein weiteres Beispiel stellt der Dow-Jones-Index dar, der innerhalb von nur weniger Tage um ein Vielfaches abgerutscht ist. Der größte und schnellste Verlust musste der Index bis zum 27. Oktober 1997 durchmachen. Der Dow-Jones rutschte auf ein Viertel innerhalb weniger Tage. Von gut 22 auf 8 Prozent in weniger als einer Woche ist nicht nur ein Totalabsturz, sondern für viele Händler fast unverständlich.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Zahlreiche Anleger und Broker sind betroffen

Es sind nicht nur die Anleger, die in Devisen und CFDs investiert haben. Sogar in strukturierten Produkten konnten starke Verluste erkannt werden. Produkte wie OS und Zertifikate waren vom 15. Januar stark betroffen. Jedoch nur dann, wenn in das Währungspaar EUR/CHF investiert wurde.

Außerdem haben sich sogar einige Broker verspekuliert, die selbst mit hohen Summen einen großen Erfolg in Aussicht hatten. Der amerikanische Broker FXCM musste mit sehr umfangreichen Eigenkapitalszulagen den Konkurs vermeiden.

Alpari UK hat bereits die Insolvenz angemeldet, da weitere Kapitalspritzen leider nicht mehr zu einer Rettung führen konnten. Viele weitere Broker wurden zusätzlich stark angekratzt, die bis heute versuchen, die Verluste wieder auszugleichen und die Verluste wieder einzubringen. Der gesamten Broker-Branche wird das besondere Beispiel des Währungspaares eines Lehre sein. Zusätzlich werden in Zukunft mehr und mehr Investoren darauf achten, dass sie ohne die Nachschusspflicht handeln, um somit hohe Verluste zu vermeiden.

Hinweise zu Risiken

Die Broker, die ihren Kunden nach dem Kursfall sehr viel Geld abverlangen, beteuern noch heute, das sie ihre Kunden zuvor sehr gut aufgeklärt haben. Selbstverständlich hat bereits jeder Investor schon auf den Seiten der Broker lesen können, dass es ein hohes Risiko beim Handel besteht. Die Risiken des Geschäfts als Hinweis auf der Webseite sind für die Broker ausreichend, um sich von einer weiteren Schuldzuweisung freizusprechen. Die Hinweise zu der Nachschusspflicht weisen die meisten Broker in ihren AGBs auf. Diese werden in der Regel nicht 100 prozentig genau von den Händlern gelesen. Schließlich wird angenommen, dass die allseits bekannten Regeln bei den Brokern vorliegen, wie es auch bei anderen Anbietern der Fall ist. Auf die Nachschusspflicht mit nur einem Satz hinzuweisen ist dabei nicht getan. Schließlich sollte das Risiko deutlicher werden und nicht nur ansatzweise angedeutet sein.

Damit Sie Risiken aus dem Weg gehen können und weiterhin mit einem guten Gefühl CFDs und Devisen handeln können, sollten Sie entsprechende Vorsichtsmaßnahmen einleiten. Diese Maßnahmen können Ihnen dabei helfen, um sich gegen die unfaire Behandlung beim Handel zu schützen. Hätten die anderen Investoren derartige Hinweise vorher befolgt, hätten sie ihre Privatinsolvenz auf ganzer Linie verhindern können. Grundsätzlich sollten Trader und Anleger umfangreich bezüglich der Nachschusspflicht ihres Brokers recherchieren.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Bevor Sie die Leistungen eines Brokers in Anspruch nehmen, sollten Sie die Webseite des Anbieters bis auf die letzten Hinweise untersuchen. Zusätzlich würde es helfen, die Inhaber der Seite direkt zu kontaktieren. Würden Sie jedoch über den Kundendienst beruhigenderweise die nicht vorhandene Nachschusspflicht bestätigt bekommen, könnte im Falle einer doch vorhandenen Nachschusspflicht Ihr Wort gegen das des Brokers stehen. Somit wären schriftliche Aussagen deutlich sicherer für Sie als Händler.

Ihnen sollte bewusst sein, dass auch bei einem Broker ohne Nachschusspflicht das Risiko besteht, dass Sie Ihre gesamten Einlagen verlieren. Jedoch ist der Verlust auf die Einlagen beschränkt und geht nicht über diese hinaus. Damit Sie Ihr Risiko weiterhin in Bezug auf die Nachschusspflicht senken, sollten Sie folgende Maßnahmen einleiten:

- Überhebeln Sie Ihre Einsätze nie: Damit Sie sich gegen zu hohe Verluste schützen, sollten Sie niemals Ihren Einsatz hebeln. Ansonsten passiert es, dass Sie unerwartet mehr als 25 Prozent fallen oder steigen. Wie die Bewegung des Kurses letztendlich sein wird, liegt nicht in Ihren Händen, sollte Ihnen somit ausreichend Denkanregung geben, um das Risiko nicht einzugehen.

- Notenbankmeetings abwarten: Sie sollten während besonderen Notenbanksitzungen oder anfallenden Zinsentscheidungen am besten den Handel komplett auslassen. Mithilfe des Wirtschaftskalenders können Sie sehen, wann die wichtigen Treffen stattfinden. Erst nachdem die wichtigen Entscheidungen getroffen sind, sollten Sie sich wieder in den Handel einschalten und weitere Einsätze festlegen.

- Stop-Loss nutzen: Handeln Sie niemals ohne den wichtigen Stop-Loss.

- Einlagensicherung überprüfen: Bevor Sie einen Handel durchführen und Kapital einzahlen, sollten Sie sich sicher sein, dass der Broker eine entsprechende Einlagensicherung anbietet. Die Regulierung durch die eine Finanzaufsicht innerhalb der EU ist Ihre Sicherheit, dass Sie nicht zusätzliche Verluste erleiden müssen. Seriöse Broker sollten Sie bevorzugen und auf die hohe Einlagensicherung setzen.

- Aussagen von Wirtschaftsexperten überprüfen: Bevor Sie hohe Kapitalbeträge einzahlen und mithilfe eines Brokers handeln, sollten Sie sicherstellen, entsprechende Analysen durchgeführt zu haben. Besonders wenn der Wirtschaftsmarkt durch Notenbanksitzungen oder einen plötzlichen Währungsumschwung geprägt ist, sollten Sie den Handel vermeiden. Außerdem sollten Sie sich nicht aus Aussagen von Politikern oder anderen Wirtschaftspersonen verlassen, die einen Kurs vorhersagen. Verlassen Sie sich nur auf fundierte Zahlen und Auswertungen, die Ihnen Sicherheit liefern.

- Nachschusspflicht bei Brokern recherchieren: Zuletzt ist auf die Nachschusspflicht zu achten, die deutlich bei einem Broker aufgeführt werden soll. Prüfen Sie vor der Auswahl eines CFD- und Forex-Broker, ob eine Nachschusspflicht besteht oder ob diese komplett ausgeschlossen wird.

Falls Sie diese Hinweise beachten und nicht einen dieser Punkte auslassen, haben Sie sich bereits sehr gut abgesichert und können die Nachschusspflicht ausschließen. Verlassen Sie sich niemals auf mündliche Aussagen von Brokern oder Kunden, die eine Nachschusspflicht ausschließen. Diese Aussagen können Sie bei einer anfallenden Nachzahlung nicht belegen und müssten die Kosten für eine zusätzliche Zahlung selbst tragen.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Der Vergleich der CFD- und Forex-Broker

Zahlreiche Broker bieten sich auf dem Markt an, die grundsätzlich sehr gute Möglichkeiten für einen Handel anbieten. Damit Sie jedoch als Kunde nicht das Schicksal wie viele Händler tragen müssen und sich insolvent melden, sollten Sie dafür sorgen, die Broker vor der Anmeldung zu überprüfen. Noch immer gibt es viele internationale Broker, die ihren Sitz außerhalb der EU aufweisen, die eine Nachschusspflicht nicht ausschließen. Einen kleinen Hinweis lesen Sie lediglich in den AGBs der Anbieter, dass die Nachschusspflicht nicht ausgeschlossen werden kann. Würden Sie sich mit einem Hebel von 100 und mehr verspekulieren, könnte das sehr teuer für Sie werden.

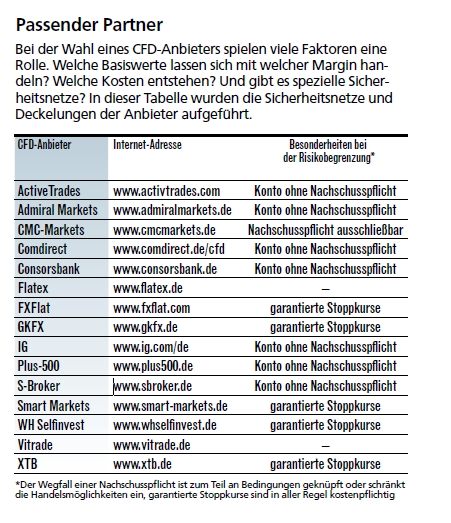

An dieser Stelle möchte ich Ihnen alle wichtigen und bekannten Broker aufweisen, die den Handel ohne eine Nachschusspflicht anbieten. Bei den Brokern sind Sie sicher, dass Sie keine Nachzahlungen bei Kursabrutschen zu tätigen haben.

![]() XTB: Bei XTB besteht keine Nachschusspflicht. Eine Niederlassung des Brokers befindet sich auch in Frankfurt am Main, dadurch wird ein guter deutschsprachiger Service gewährleistet. Die Trading-Akademie offeriert passende Lerninhalte für Anfänger, Fortgeschrittene, Experten und Premium Kunden. Maximaler Hebel liegt bei 1:30, für professionellen Kunden bei 1:200 und die Spreads werden eng gehalten. Gebührenfrei kann mit Devisen, Indizes, Rohstoffe und Kryptowährungen gehandelt werden, bei Aktien, ETFs und CFDs fallen Gebühren an.

XTB: Bei XTB besteht keine Nachschusspflicht. Eine Niederlassung des Brokers befindet sich auch in Frankfurt am Main, dadurch wird ein guter deutschsprachiger Service gewährleistet. Die Trading-Akademie offeriert passende Lerninhalte für Anfänger, Fortgeschrittene, Experten und Premium Kunden. Maximaler Hebel liegt bei 1:30, für professionellen Kunden bei 1:200 und die Spreads werden eng gehalten. Gebührenfrei kann mit Devisen, Indizes, Rohstoffe und Kryptowährungen gehandelt werden, bei Aktien, ETFs und CFDs fallen Gebühren an.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Plus500: Der Broker Plus500 bietet Risikomanagement-Tools an, um das Risiko selbst zu verwalten. Es können bei einer neuen Position oder beim bearbeiten einer bestehenden Position, gebührenfrei Limit- und Stopp Loss-Preisebenen hinzugefügt werden. Für mehr Sicherheit, kann ein Garantierter Stopp-Auftrag erteilt werden, um den Worst Case im Voraus zu kennen, dabei fallen lediglich zusätzliche Spreads an. Das Gesamtpaket von Pluss500 ist zuverlässig, benutzerfreundlich und innovativ, die Spreads werden eng gehalten und der mögliche Hebel liegt bei 1:30, bei professionellem Konto sogar bei 1:300, die Trader verlieren dabei aber ihre ICF-Rechte.

Plus500: Der Broker Plus500 bietet Risikomanagement-Tools an, um das Risiko selbst zu verwalten. Es können bei einer neuen Position oder beim bearbeiten einer bestehenden Position, gebührenfrei Limit- und Stopp Loss-Preisebenen hinzugefügt werden. Für mehr Sicherheit, kann ein Garantierter Stopp-Auftrag erteilt werden, um den Worst Case im Voraus zu kennen, dabei fallen lediglich zusätzliche Spreads an. Das Gesamtpaket von Pluss500 ist zuverlässig, benutzerfreundlich und innovativ, die Spreads werden eng gehalten und der mögliche Hebel liegt bei 1:30, bei professionellem Konto sogar bei 1:300, die Trader verlieren dabei aber ihre ICF-Rechte.

Tickmill Europa: Das Konto wird vor negativem Stand geschützt. Der Verlust unter Null wird von Tickmill EU absorbiert. Es ist somit sichergestellt, dass nicht mehr verloren geht als eingezahlt wurde. Die Mindesteinzahlung beträgt 100 Euro, die Tickmill-Spreads werden eng gehalten und das maximale Leverage liegt bei 1:30, für professionelle Kunden bei außergewöhnlichen 1:500. FX-Handel ist von Montag bis Freitag fast rund um die Uhr möglich. Zum Trading kann die professionelle und beliebte Handelsplattform MetaTrader 4 genutzt werden. Tickmill Europa wird von der CySEC zugelassen und reguliert. Außerdem ist Tickmill Europa bei der BaFin registriert.

Tickmill Europa: Das Konto wird vor negativem Stand geschützt. Der Verlust unter Null wird von Tickmill EU absorbiert. Es ist somit sichergestellt, dass nicht mehr verloren geht als eingezahlt wurde. Die Mindesteinzahlung beträgt 100 Euro, die Tickmill-Spreads werden eng gehalten und das maximale Leverage liegt bei 1:30, für professionelle Kunden bei außergewöhnlichen 1:500. FX-Handel ist von Montag bis Freitag fast rund um die Uhr möglich. Zum Trading kann die professionelle und beliebte Handelsplattform MetaTrader 4 genutzt werden. Tickmill Europa wird von der CySEC zugelassen und reguliert. Außerdem ist Tickmill Europa bei der BaFin registriert.

eToro: Die Kunden werden benachrichtigt, sobald sie sich einer Nachschussforderung nähern. Das geschieht sobald der Kapitalsaldo auf unter 20% gesunken ist. Erfolgt eine Nachschussforderung werden alle offenen Positionen geschlossen und das Konto gesperrt, bis weitere Mittel eingezahlt werden. Auf diese Weise werden die Verluste begrenzt. eToro ist vor allem für sein Social Trading bekannt. Das innovative CopyPortfolio zielt darauf ab einerseits langfristige Risiken zu minimieren, aber auch Wachstumschancen zu fördern. Positiv ist auch, dass keine Depot- und Ordergebühren entstehen und die Möglichkeit besteht Bruchteile von Aktien zu erwerben.

eToro: Die Kunden werden benachrichtigt, sobald sie sich einer Nachschussforderung nähern. Das geschieht sobald der Kapitalsaldo auf unter 20% gesunken ist. Erfolgt eine Nachschussforderung werden alle offenen Positionen geschlossen und das Konto gesperrt, bis weitere Mittel eingezahlt werden. Auf diese Weise werden die Verluste begrenzt. eToro ist vor allem für sein Social Trading bekannt. Das innovative CopyPortfolio zielt darauf ab einerseits langfristige Risiken zu minimieren, aber auch Wachstumschancen zu fördern. Positiv ist auch, dass keine Depot- und Ordergebühren entstehen und die Möglichkeit besteht Bruchteile von Aktien zu erwerben.

FX Flat: Auch der Broker FX Flat weist auf die Nachschusspflicht hin und bittet die Händler um ausreichend Vorsicht beim Handel. Wie bei vielen Brokern gilt die Nachzahlpflicht, wenn die Verluste über das Guthaben des eigenen Brokerkontos hinausgehen. Sie werden bei dem Broker bei einem stärkeren Verlust als 75 Prozent gewarnt und bei einem weiteren Abfall werden alle Ihre Positionen geschlossen.

FX Flat: Auch der Broker FX Flat weist auf die Nachschusspflicht hin und bittet die Händler um ausreichend Vorsicht beim Handel. Wie bei vielen Brokern gilt die Nachzahlpflicht, wenn die Verluste über das Guthaben des eigenen Brokerkontos hinausgehen. Sie werden bei dem Broker bei einem stärkeren Verlust als 75 Prozent gewarnt und bei einem weiteren Abfall werden alle Ihre Positionen geschlossen.

Admiral Markets: Der Broker bietet keine Nachschusspflicht an, wird jedoch mit einer mehrstufigen Warnung durchgeführt. Bei einem Abfall von über 130 Prozent, greift das Stop-Out Niveau Sie ab. Alle Positionen werden dann geschlossen. Sie könne also nicht mehr als über 130 Prozent unter dem Kontostand verlieren. Allerdings ist ein Stop Out vorhanden. Die Trader werden bei einem Minus von 100 Prozent gewarnt, um somit rechtzeitig handeln zu können. Der Broker wird durch die BaFin reguliert und ist somit einer der sicheren Broker, der seinen Sitz in London aufweist.

Admiral Markets: Der Broker bietet keine Nachschusspflicht an, wird jedoch mit einer mehrstufigen Warnung durchgeführt. Bei einem Abfall von über 130 Prozent, greift das Stop-Out Niveau Sie ab. Alle Positionen werden dann geschlossen. Sie könne also nicht mehr als über 130 Prozent unter dem Kontostand verlieren. Allerdings ist ein Stop Out vorhanden. Die Trader werden bei einem Minus von 100 Prozent gewarnt, um somit rechtzeitig handeln zu können. Der Broker wird durch die BaFin reguliert und ist somit einer der sicheren Broker, der seinen Sitz in London aufweist.

Consorsbank: Dieser Anbieter v erzichtet auf die Nachschusspflicht. Die Positionen der Kunden werden automatisch geschlossen, sofern das Kapital der Händler verbraucht ist. Falls das dem Broker dennochnicht gelingen sollte, muss der Anbieter die weiteren Verluste zahlen. Im Vergleich zu anderen Brokern bietet der Anbieter den Hebel von 50 an. Im Vergleich zu anderen Brokern liegt der Hebel in der Regel bei 100 oder 200. Teilweise ist ein Hebel von 400 aufzufinden. Der Anbieter unterliegt der deutschen Finanzmarktaufsicht und ist in jeder Hinsicht seriös. Die Consorsbank bietet zusätzlich als Direktbank die Möglichkeit an, Bank- und Börsengeschäfte zu tätigen.

erzichtet auf die Nachschusspflicht. Die Positionen der Kunden werden automatisch geschlossen, sofern das Kapital der Händler verbraucht ist. Falls das dem Broker dennochnicht gelingen sollte, muss der Anbieter die weiteren Verluste zahlen. Im Vergleich zu anderen Brokern bietet der Anbieter den Hebel von 50 an. Im Vergleich zu anderen Brokern liegt der Hebel in der Regel bei 100 oder 200. Teilweise ist ein Hebel von 400 aufzufinden. Der Anbieter unterliegt der deutschen Finanzmarktaufsicht und ist in jeder Hinsicht seriös. Die Consorsbank bietet zusätzlich als Direktbank die Möglichkeit an, Bank- und Börsengeschäfte zu tätigen.

AvaTrade: Es ist schwierig, Informationen über die Nachschlusspflicht über AvaTrade zu finden. Diese wird kaum aufgeführt oder abgelehnt. Jedoch ist sicher, dass der Anbieter die Nachschusspflicht nicht ausschließt, sondern durchaus durchführt. Der CFD-Handel ist von der Nachzahlungsfalle betroffen, was Sie beim Handel vorsichtiger werden lassen sollte. Grundsätzlich können Sie schon ab 100 Euro handeln und ein kostenloses Demokonto abschließen.

AvaTrade: Es ist schwierig, Informationen über die Nachschlusspflicht über AvaTrade zu finden. Diese wird kaum aufgeführt oder abgelehnt. Jedoch ist sicher, dass der Anbieter die Nachschusspflicht nicht ausschließt, sondern durchaus durchführt. Der CFD-Handel ist von der Nachzahlungsfalle betroffen, was Sie beim Handel vorsichtiger werden lassen sollte. Grundsätzlich können Sie schon ab 100 Euro handeln und ein kostenloses Demokonto abschließen.

Bilderquelle: shutterstock.com