Diskontierung – Abzinsung und Aufzinsung verständlich an Beispielen erklärt!

Zuletzt aktualisiert & geprüft: 28.10.2020

Der Begriff der Diskontierung greift auf verschiedene unterschiedliche Dinge zu und kommt in verschiedenen Zusammenhängen, überwiegend allerdings in der Finanzwirtschaft vor. Man versteht darunter das Abzinsen auf Geldbeträge. Als betriebswirtschaftliche Größe wird das Diskontieren ebenfalls in verschiedenen Bereichen angewendet. Beispielsweise mit Wechseln, im Bankwesen, als Zahlungsmittel und auch in der Wirtschaftsmathematik. So wird zum Beispiel durch die jeweilige Bank beim Ankauf eines Wechsels sofort ein Diskont abgezogen. Man bezeichnet also einen Zinsabzug bei noch nicht fälligen Zahlungen als Diskontierung. Eine Diskontierung wird insbesondere bei Verfahren angewendet, in denen Banken Forderungen ankaufen, die erst zu einem späteren Zeitpunkt zur Zahlung fällig werden. Das wird insbesondere bei Wechselgeschäften gerne auf diese Art und Weise abgewickelt.

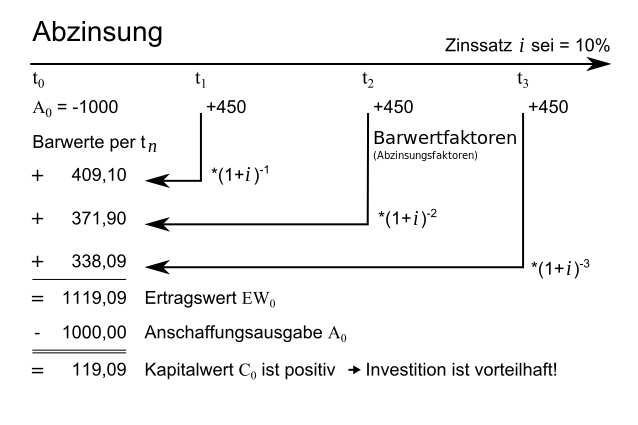

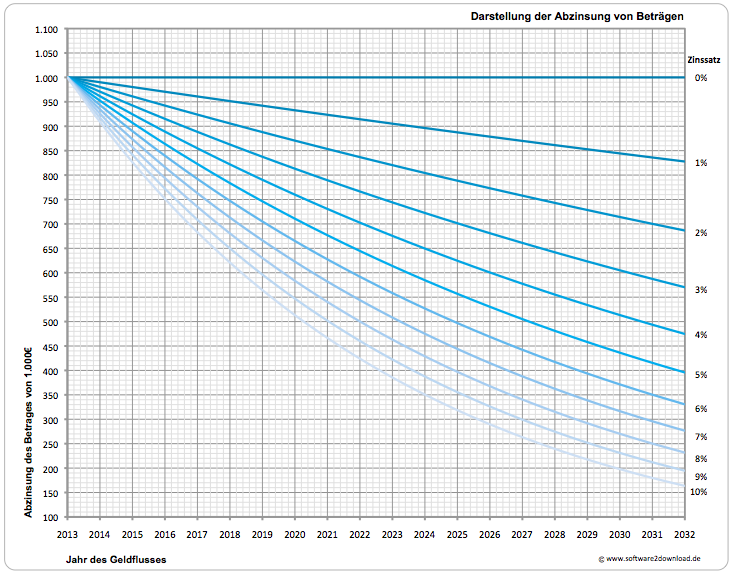

In der Wirtschaftsmathematik versteht man unter der Diskontierung das bekannte und klassische Abzinsen. Es wird hilfsweise bei finanzmathematischen Berechnungen angewendet, um mit dem Diskontierungsfaktor, auch Abzinsungsfaktor genannt, den jeweiligen Barwert des Kapitalwertes, dem sogenannten Endkapital zu berechnen. Dabei wird ein in mehreren Jahren fälliger Geldbetrag, unter Berücksichtigung von Zins und Zinseszins, abgezinst.

Mit Hilfe einer rechnerischen Abzinsung bei anstehenden Investitionen kann eine Vergleichbarkeit hergestellt werden, die andernfalls nicht möglich wäre. Als vergleichbaren Wert erhält man durch die Diskontierung einen Barwert, der durch eine Multiplikation des Zeitwerts mit Hilfe des Diskontierungsfaktors berechnet werden kann. Im Finanzwesen, bei Banken und Finanzinstituten, versteht man unter der Diskontierung einen Zinsabzug von Zahlungen, die noch nicht fällig sind. Bei diesem Verfahren zahlen Käufer eine niedrigere Summe als die, die sie zum Fälligkeitszeitpunkt ausgezahlt bekommen.

Auch der Zinssatz von Zentralbanken, zu dem diese Wechsel ankaufen, bzw. der Leitzins einer Zentralbank, wird als Diskontsatz bezeichnet. Für Businesspläne sind Diskontierungen vom Grundsatz her irrelevant. Der Vorgang ist nur insoweit für Unternehmen und Unternehmer interessant, da sie sich nach einer Diskontierung einem anderen Gläubiger gegenüber sehen.

Bei diskontierten Wechselgeschäften erhält der Verkäufer eines Wechsels die Wechselsumme, abzüglich der bis zur Fälligkeit errechneten Zinsen. Dabei richtet sich die Zinshöhe nach dem Diskontsatz, der von der deutschen Bundesbank festgelegt wird. Im Zusammenhang mit Existenzgründungen werden des öfteren Kredite aufgenommen, die ebenfalls unter den Begriff der Diskontierung fallen können. Dabei werden allerdings die Gründungsunternehmer vor eventuellen Nachteilen durch das Bürgerliche Gesetzbuch geschützt. So soll verhindert werden, dass für Existenzgründer aus Diskontierungen oder dem Ankauf von Forderungen Nachteile entstehen.

Grundsätzlich basieren Diskontierungen auf dem von der Zentralbank festgelegten Diskontsatz. Diese Funktion hat bis 1999 die Deutsche Bundesbank für Deutschland wahrgenommen. Nicht selten verkaufen Finanzinstitute ihre Forderungen an die Zentralbank. Auf diese Weise versorgen sich die Banken kurzfristig mit Liquidität.

Auch in der Versicherungswirtschaft kommt es zu Diskontierungen. Versicherungen erhalten von ihren Kunden Prämien, mit denen die versicherten Schäden abgedeckt werden. Zwischen einer notwendigen Schadensdeckung und den Prämieneinnahmen liegen meist, aus vielerlei Gründen, mehr oder weniger lange Zeitspannen.

Beispielsweise vergeht eine mehr oder weniger lange Zeit, bis überhaupt ein Schaden gemeldet wird oder das Schadensausmaß bekannt ist. Hin und wieder dauert es auch etwas länger, bis ein Schaden vollständig abgewickelt ist. Hier sind Heilungskosten in der Unfallversicherung ein gutes Beispiel, da die Dauer des Heilungsprozesses meist nicht bekannt ist und somit auch die Schadenssumme erst nach Abschluss des Heilungsprozesses bekannt wird. Solche zeitliche Differenzen zwischen Prämieneinnahmen und notwendigen Auszahlungen bei Schäden können durchaus mehrere Jahre betragen. Deshalb ist es notwendig, einen Teil der Prämien zurückzustellen. Bis zum Ausgleich der Schäden können die Versicherungen mit diesen Rückstellungen Erträge durch Kapitalanlagen erwirtschaften. Entsprechend der erwirtschafteten Erträge können die Rückstellungen verringert werden, indem sie auf das Jahr der Prämieneinnahme diskontiert wird.

Die Vorgehensweise findet bei Lebensversicherungen dadurch Anwendung, dass für die Prämienberechnung Zahlungsströme unter Berücksichtigung der Eintrittswahrscheinlichkeiten, wie Rückkauf, Invalidität und Tod, diskontiert werden. Aktuell gibt es heiße Diskussionen darüber, ob dieses Verfahren auch bei Schadensrückstellungen eingeführt werden soll.

Die EU verbietet im Übrigen eine verdeckte Diskontierung. Allerdings können die Mitgliedsstaaten unter Einhaltung bestimmter Voraussetzungen Diskontabschläge zulassen.

Dies ist möglich:

*** solange die durchschnittliche Abwicklungsdauer mindestens vier Jahre beträgt

*** wenn der Diskontsatz extrem vorsichtig gewählt wird

*** Methodenänderungen der Aufsichtsbehörde vorher mitgeteilt werden

*** Sämtliche Faktoren, die zu einer Verteuerung führen können, berücksichtigt werden

*** der Versicherer über ausreichende Informationen verfügt, um ein glaubwürdiges Modell zu entwickeln

*** wenn der Diskontierungsumfang als Anhang der Jahresrechnung beigefügt wird

Hier hat dann allerdings auch noch das IASC ein Mitspracherecht. Dieses Komitee, welches weltweit für die Standards bei der Rechnungslegung zuständig ist, vertritt die Ansicht, dass aktuelle Werte der Gegenwart zu verwenden sind, da Verpflichtungen mit verschiedenen Fälligkeiten unterschiedlich bewertet werden müssen. Außerdem sollte die Diskontrate risikofrei sein, weshalb das Komitee davon ausgeht, dass

*** nur durch present value Einnahmen und Ausgaben sauber abgeschätzt werden können

*** nur eine Abschätzung des Wertes sowohl in der Höhe als auch der Zeit seriös sein kann

*** Rückversicherer nicht von der Nicht-Diskontierung des Erstversicherers profitieren sollen

*** die Versicherer bei einer Diskontierung besser verglichen werden müssen

Bei der Diskussion über eine Diskontierung von Schadensrückstellung werden immer wieder auch Bedenken angebracht:

*** Die Schätzung des Anfalldatums ist außergewöhnlich schwierig, eine Diskontierung gaukelt eine Genauigkeit vor, die nicht existiert

*** Diskontierungen heben sich mit Teuerungen wieder auf

*** Nicht-Diskontierungen sorgen für eine Sicherheitsmarge

Die internationalen Vorschriften sind in diesem Zusammenhang keineswegs eindeutig. Die amerikanischen Richtlinien zur Diskontierung wurden unter dem Einfluss der amerikanischen Securities an Exchange Commission (SEC) sowie der Börsenaufsicht erlassen und schränken die Möglichkeiten hierzu stark ein. Gleichzeitig sind sie für Börsenzulassungen verbindlich. Eine Diskontierung von Schadenrückstellungen ist in aller Regel nicht gestattet. Ausnahmen gibt es nur in den Fällen, in denen staatliche Regulierungsbehörden eine Diskontierung zulassen. In einzelnen Bundesstaaten ist dies für besondere Versicherungszweige der Fall, wie beispielsweise bei Versicherungen über Unfälle, medizinische Berufsfehler und langfristige gesundheitliche Behinderungen.

In der Schweiz sind Diskontierungen im Schadensgeschäft erlaubt, sofern sie im Anhang veröffentlicht werden. Gleichzeitig müssen Schweizer Versicherer in solchen Fällen die Rechnungsstellung sowohl dem Aktienrecht, als auch dem Börsenrecht und den Bestimmungen der BPV anpassen. Für Rückversicherer mit Firmensitz in der Schweiz gelten seit 2001 besondere Bestimmungen. Sie dürfen bei Risikoübernahmen von Rück- und Erstversicherern in allen Branchen und für alle Rückversicherer weltweit unter bestimmten Voraussetzungen diskontieren:

*** Bei Diskontierungen sind grundsätzlich sämtliche allgemeinen und lokalen Vorschriften sowie, für die Konsolidierung, die schweizerischen Vorschriften bezüglich der Rechnungsstellung einzuhalten

*** Rückstellungen müssen regelmäßig, mindestens alle sechs Monate, überprüft werden. Bei Bedarf sind diese Rückstellungen über Nachreservierungen anzupassen. Dabei sind alle Faktoren, beispielsweise die Teuerungsrate, zu berücksichtigen, sofern sie zu einer Erhöhung der Rückstellung führen können.

*** Der angesetzte Diskontsatz zum Einbezug der Anlagenerträge ist keinesfalls höher als die Schätzungen zur Rendite der Anlagen, die für die Kapitalrückstellungen genutzt werden

*** Der Versicherer muss im Anhang seines Geschäftsberichts auf die Diskontierung von Schadensrückstellungen hinweisen

*** Einmal jährlich ist das BPV detailliert über Umfang und Art der Diskontierung zu informieren.

2001 wurde diese vorgenannte Praxis auf sämtliche Schadensversicherer ausgeweitet, die dem BPV unterstellt sind. Vorher kam es zu einer eingehenden Prüfung, ob weiterhin ein Risikoausgleich sichergestellt ist und ob der zusätzliche Aufwand nicht die Vorteile der Einsparungen, die durch die Diskontierung möglich seien, übersteigt. Auch hier ist nun die Diskontierung unter bestimmten Auflagen möglich und erlaubt:

*** Die Prognose über zu erwartende Schadenszahlungen muss eine Duration von vier Jahren aufweisen

*** Die Direktversicherer sind verpflichtet, dem BPV einen Diskontierungsplan vorlegen, der einer geschäftsplanmässigen Erklärung gleichkommt und in dem die Beschreibung der Schätzmethode enthalten ist

*** Bei der Diskontierung ist darauf zu achten, dass sämtliche für die Konsolidierung vorgeschriebenen Vorschriften eingehalten werden

*** Der Diskontsatz darf die Durchschnittsrendite von Bundesobligationen der letzten fünf Jahre nicht überschreiten. Zusätzlich gilt als Obergrenze die letztjährige Rendite dieser Obligationen

*** Bei der Berechnung der Gegenstandswerte sind auch die Teuerung zu berücksichtigen, sowie weitere Faktoren, die eine Erhöhung der Rückstellungen zur Folge haben könnten. Dieser Passus ist ebenfalls Bestandteil des genehmigungspflichtigen Diskontierungsplans.

*** Die vorgenommenen Rückstellungen sind jährlich zu überprüfen und unter Umständen anzupassen

*** Die Schadensdaten müssen von der Versicherung in einer professionellen Datenbank verarbeitet werden

*** Das BPV muss einmal jährlich in einer Berichterstattung über Umfang und Art der Diskontierung informiert werden

*** Auf die Diskontierung von Schadenrückstellungen muss in einem Geschäftsberichtsanhang hingewiesen werden.

Mit der Finanzkrise 2007/2008 hat sich an den Finanzmärkten die Grundlage, wie zur Bewertung Zinskurven bei der OIS-Diskontierung gebildet werden, grundlegend geändert. Dabei lässt man sich von der Erkenntnis leiten, dass im Interbankenhandel unbesicherte Kredite keineswegs risikolos sind. Zusätzlich muss man dem Wissen Rechnung tragen, dass verschiedene Instrumente auch unterschiedliche Liquiditäts- und Kreditrisiken beinhalten.

So sind beispielsweise 6-Monats-Darlehen wesentlich risikoreicher, als eine Vielzahl von Übernacht-Darlehen, bei der jeden Tag ein Kontrahentenwechsel möglich ist. Folglich trägt die 6-Monats-Euribor-Kurve ein wesentlich höheres Risiko in sich, als die Eonia-Kurve. Diese Unterschiede wurden vor der Finanzkrise als dermaßen gering bewertet, dass man sie in der praktischen Arbeit vollkommen vernachlässigt hat. Es war daher vollkommen ausreichend, eine risikolose Zinskurve pro Währung zu erstellen, in die sämtliche Finanzinstrumente, wie Futures, Swaps, Forwards oder auch Deposits der jeweiligen Währungen hineingepackt wurden. Diese Einstellung änderte sich 2007 blitzartig. Der Spread zwischen Eonia-Swaps und 6m-Euribor-Swaps ist innerhalb kürzester Zeit von einigen wenigen Basispunkten auf etliche hundert Basispunkte angestiegen. Das hat sich, nachdem sich die Lage an den Finanzmärkten inzwischen wieder beruhigt hat, nicht mehr verändert und kann nicht vernachlässigt werden.

Deshalb werden nun innerhalb einer Währung verschiedene Zinskurven benötigt. Eine der Kurven dient der Diskontierung. Dabei handelt es sich meist um die OIS-Kurve einer Währung, wenn diese allgemein als größtmögliche Annäherung an eine risikolose Kurve betrachtet wird. Sollen Produkte mit Cashflows auf Euribor/Libor bewertet werden benötigt man Produktionskurven, wobei für jeden Euribor-Tenor eine gesonderte Projektionskurve benötigt wird.

Bei den besicherten Derivaten wird die Angelegenheit kompliziert, sofern die Währung der Sicherheiten nicht mit der Währung des Derivats übereinstimmt. Man benötigt beispielsweise zur Diskontierung von Standard-GBP-Zinsswaps, die Euro besichert werden, eine EONIA-Kurve, die über Währungparitätsrelationen in GBP umgerechnet ist. Sollte der Besicherungsvertrag mehrere Währungen zulassen, muss die Diskontierungskurve aus mehreren unterschiedlichen Diskontierungskurven zusammengesetzt werden. Aufgrund der überraschenden Entwicklung ist die Konstruktion dieser Kurven heute bei weitem nicht so standardisiert, wie dies vor der Finanzkrise der Fall war.

Die exakten Prozesse und Methoden hängen sehr stark von den Notwendigkeiten und Bedürfnissen der jeweiligen Bank ab. Ganz entscheidend ist dabei auch die Strategie einer Bank in Bezug auf Collateralmanagement und Funding. Diese Dinge müssen daher bereits beim Design der Prozesse von Kurvenkonstruktionen berücksichtigt werden. Sämtliche Kurven sind aus Quotierungen von liquide gehandelten Finanzinstrumenten zu bauen. Es ist von zentraler Bedeutung, dass bei der Erstellung der Zinskurven sehr sorgfältig auf die Qualität geachtet wird, da sie eine zentrale Rolle bei der Bewertung spielen. Werden hier Fehler gemacht, hat das Folgen für das gesamte Portfolio.

Die Umstellung dieser Kurven bringt für die Qualitätssicherung der Marktdaten einige Probleme mit sich. So hat sich die Anzahl der Instrumentenklassen, die für den Kurvenbau erforderlich sind, vervielfacht. Inzwischen benötigt man Währungsterminkurse, Cross-Currency-Swaps zwischen zwei unterschiedlichen Währungen, Tenor-Basisswaps in einer Währung, Swap-Zinssätze für Eonia-Swaps sowie Swap-Zinssätze für Standard-Euribor-Swaps. Die Mengen der Marktdaten, die heute in eine Kurvenkonstruktion einzupflegen sind, sind gegenüber der Zeit vor der Finanzkrise gigantisch. Dabei wird allein schon durch die größere Datenmenge die Qualitätssicherung ein Problem, da nicht mehr sämtliche Kurven visuell überprüft werden können. Dennoch muss ein Minimum an Sicherheit gewährleistet werden.

Es bietet sich daher an, die Validierungsregeln nach Möglichkeit zu automatisieren. Dies sollte jedoch sowohl für einzelne Instrumente wie auch für komplette Kurven gelten, da der Zusammenhang zwischen Eingangsdaten und Zinskurven wesentlich komplexer geworden ist.