Doppelwährungsanleihen – Die wichtigsten Fakten und Ausstattungsmerkmale!

Zuletzt aktualisiert & geprüft: 13.10.2020

Bei den gemischten Doppelwährungsanleihen handelt es sich um eine Sonderform der Anleihen. Hier kann es vorkommen, dass Tilgungsraten und Zinszahlungen in verschiedenen Währungen vorgenommen werden. Der Emissionsbetrag einer Anleihe kann ebenfalls in einer anderen Währung angegeben sein, als die folgende Tilgung. Nicht selten wird dem Emittenten auch ein Wahlrecht eingeräumt. Das Risiko besteht dabei in den nicht vorhersehbaren Wechselkursen. Um dieses Risiko zu minimieren haben sowohl Schuldner als auch Gläubiger die Möglichkeit, diesen Anleihen eine Option zur frühzeitigen Kündigung einzuräumen, was durch die jeweiligen Call- oder Put-Optionen erfolgt.

Natürlich handelt es sich bei Doppelwährungsanleihen dennoch um Anleihen und somit um festverzinsliche Wertpapiere. Auch wenn die Zinszahlungen teilweise, wie geschildert, in unterschiedlichen Währungen erfolgen, erfolgen jährlich fest vereinbarte Zinszahlungen und eine Rückzahlung des Nominalbetrages zum Ende der Laufzeit. Deshalb sind fest verzinsliche Wertpapiere sehr beliebt bei Anlegern, die Wert auf Sicherheit legen. Die Zinsen sind vom Grundsatz her festgelegt, die Höhe kann bei den einzelnen Anleihen allerdings erheblich schwanken. Sie richtet sich unter anderem nach der Bonität des jeweiligen Emittenten und dem aktuellen Zinsniveau. Dabei ist die Bonität besonders wichtig für die Entscheidung zu einer Anleihe, da diese bei einer Insolvenz nachrangig bedient werden. Daraus folgt, dass bei einer geringen Bonität das Ausfallrisiko geringer ist als bei einer schlechten Bonität, dafür sind jedoch auch die Zinsen niedriger. Bei schlechter Bonität erwarten die Anleger dagegen höhere Zinsen vom Emittenten, den sogenannten Risikoaufschlag. Die üblichen festverzinslichen Wertpapiere werden in verschiedenen Währungen aufgelegt. Meist wird dazu einer der allgemein führenden Währungen genutzt, wie beispielsweise US-Dollar, Euro, Schweizer Franken oder Yen. Dies ist jedoch nicht zwingend, es gibt durchaus auch verzinsliche Wertpapiere, die in holländischen Gulden oder dem südafrikanischen Rand aufgelegt werden.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Doppelwährungsanleihen sind riskanter als normale Anleihen

Doppelwährungsanleihen nehmen in diesem Zusammenhang eine Sonderstellung ein, da die Zinszahlung nicht in der Währung ausgezahlt wird wie die Auszahlung des Nominalbetrages. Die Zahlungen erfolgen also in zwei unterschiedlichen Währungen. So sind beispielsweise Anleihen in der Kombination US-Dollar und Euro auf dem Markt. Der Investor erwirbt hier in Deutschland eine Anleihe, deren Rückzahlung und Nennwert in US-Dollar notiert, die Zinszahlungen dagegen erfolgen in Euro. In dieser oder einer ähnlichen Kombination müssen die Anleger beim Kauf von Anleihen aufgrund der verschiedenen Währungen auch das vorhandene Währungsrisiko überdenken. Sollte zum Beispiel der Kurs des US-Dollar gegenüber dem Euro sinken, kann es zu Verlusten kommen, da der umgerechnete Nominalwert und den Kaufpreis sinkt. Andererseits können natürlich auch zusätzliche Erträge kreiert werden, sollte der Kurs des Dollar steigen. Natürlich wird das Währungsrisiko bei der Höhe der zu zahlenden Zinsen berücksichtigt. Auch hier gilt, wie bei der Bonität der normalen Anleihen: je größer das Währungsrisiko, umso höher die Zinsen. Durch eben dieses Währungsrisiko sind die Zinsen bei Doppelwährungsanleihen fast immer höher als bei direkten Anlagen in eine einzige Währung, beispielsweise den Euro.

Man kann Call- und Put-Optionen wahrnehmen

Gelegentlich werden Doppelwährungsanleihen auch mit einem Wahlrecht emittiert. Dabei hat der Anleger, bzw. Emittent, die Möglichkeit der Wahl, in welcher Währung er die Rückzahlung des Kapitals erhalten möchte. Zusätzlich können Doppelwährungsanleihen, um das Währungsrisiko zu begrenzen, mit unterschiedlichen Optionen ausgestattet werden. So berechtigt eine Call-Option den Emittenten einer Anleihe, diese vorzeitig wieder zurückzuzahlen. Bei der Ausübung einer solchen Option liegt der Rückzahlungsbetrag in der Regel dann unter dem Nominalwert. Hingegen berechtigt eine Put-Option den Anleger, die Rückzahlung einer Anleihe, deren Wert vorher festgelegt wurde, zu verlangen. Auch bei der Ausübung dieser Option liegt am Ende der Wert dann unter dem Nominalwert. Derartige Rechte bzw. Optionen werden immer dann ausgeübt, wenn man als Anlager weitere Währungsverluste erwartet und er diese begrenzen möchte.

Wie schon erwähnt, erfolgen Zinszahlung und Ausgabe in einer anderen Währung, als die spätere Rückzahlung. Bei dieser Form der Wertpapieranlage spricht man, da die unterschiedlichen Währungen eine wesentliche Rolle spielen, von einer Währungsspekulation. Wir möchten daher im Folgenden einen detaillierten Ablauf darstellen, wie eine Doppelwährungsanleihe überhaupt funktioniert.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Wie läuft das ab?

Man bezeichnet Doppelwährungsanleihen auch als „Dual Currency Bond“. Wie schon erwähnt, stellen sie eine Sonderform deer klassischen Währungsanleihe dar. Rück- und Zinszahlungen erfolgen in unterschiedlichen Währungen. An dem folgenden Beispiel wird deutlich, wie Doppelwährungen üblicherweise funktionieren:

Ein Investor kauft bei einer beliebigen deutschen Bank eine beliebige Anleihe seiner Wahl und legt als Währungen Euro und US-Dollar fest. Folgerichtig wird die Anleihe in US-Dollar ausgegeben. Da Zinserträge grundsätzlich in der Ausgabewährung ausbezahlt werden, erhalten Sie die Zinszahlungen ebenfalls in US-Dollar. Die Rückzahlung der Anleihe zum Ende der Laufzeit erfolgt allerdings in Euro. Ob Sie bei dieser Konstellation mit den Zinsen einen Gewinn oder Verlust erwirtschaften, ist vom Kurs des Dollar abhängig.

Die Herausgeber von Doppelwährungsanleihen sichern sich in dieser Angelegenheit entsprechend ab. Der Zinssatz für diese Anleihen wird in der Landeswährung niedrig gehalten, wodurch sich die Kosten für die Aufnahme von Fremdkapital verringern. Deshalb verbleibt, in Bezug auf die Zinszahlungen, ein Wechselkursrisiko. Abgesichert wird die Einlösung mit Finanzderivaten. In der Regel wird Gläubigern und Schuldnern jedoch ein vorzeitiges Kündigungsrecht eingeräumt, um das Wechselkursrisiko bei Doppelwährungsanleihen zu beschränken.

Doppelwährungsanleihen werden in der Regel mit Laufzeit zwischen fünf und zehn Jahren ausgegeben. Da diese Form der Währungsanleihen von der Entwicklung der verschiedenen Währungen abhängig ist und der Wert, der in Euro erfolgenden Rückzahlungen ungewiss ist, sind Doppelwährungsanleihen nur eingeschränkt zu empfehlen. Möchte ein Investor sein Kapital dennoch in Fremdwährungen investieren, hat er an der Börse entsprechende Möglichkeiten beim Fremdwährungsanleihen. Allerdings werden bei Standard-Währungsanleihen sowohl die Zinserträge, als auch die Rückzahlungen, in der gleichen Währung ausgezahlt.

Jeder Anleger hat seine eigenen bevorzugten Anlageformen

Ein Großteil der Anleger bevorzugt bei der Wahl von Anlageprodukten ganz besonders Wertpapiere, die für sie einfach und verständlich sind. Das ist der Grund, weshalb die meisten Banken überwiegend Standardprodukte, wie beispielsweise Festgelder, Tagesgeldkonten und Sparkonten gehören. Genauso interessiert sich ebenso eine größere Anzahl von Kunden für eher spezielle Geldanlagen, weil sie in Bezug auf die Kapitalanlage besondere Bedürfnisse besitzen. Die Banken sind in der Lage auch aus diesem Bereich eine Vielzahl von Produkten anzubieten.

Insgesamt sind die Konstruktionen von Geldanlagen, insbesondere im Bereich der Anleihen, ein wenig unübersichtlich. Die Anleger müssen deshalb meist zunächst einmal mit Informationen versorgt werden. Fremdwährungsanleihen gehören zu den Anlageformen, auf die das absolut zutrifft. Kapitalanleger müssen in diesem Bereich unbedingt und ausführlich informiert werden. Eine Haupteigenschaft dieser Anleihen besteht darin, dass sowohl die Anlage, als auch die spätere Tilgung der Anleihe in fremden Währungen erfolgen. Die Währungsanleihe gibt es jedoch auch noch als besondere Variante in Form der Doppelwährungsanleihe. Der Unterschied zwischen einer normalen Fremdwährungsanleihe und einer Doppelwährungsanleihe besteht darin, dass bei Fremdwährungsanleihen die sowohl die Emissions- als auch die Rückzahlungswährung identisch sind. Bei Doppelwährungsanleihen dagegen unterscheiden sich die beiden Grundwährungen voneinander. Während beispielsweise eine normale Währungsanleihe in US-Dollar emittiert und später in US-Dollar wieder zurückgezahlt wird, ist es bei Doppelwährungsanleihen dagegen so, dass sie zum Beispiel ebenfalls in US-Dollar emittiert wird, die Rückzahlung dagegen in Schweizer Franken erfolgt.

Allerdings unterscheiden sich Doppelwährungsanleihen von Fremdwährungsanleihen nicht nur in Bezug auf die Ein- und Auszahlung des Kapitals, auch in Bezug auf die Zinsazhlung gibt es nicht unerhebliche Unterschiede.

Und in Bezug auf die Zinsen gibt es bei Doppelwährungsanleihen eine weitere Variante. Bei einer dieser Varianten ist es so, dass die Zinsen in der gleichen Währung ausgezahlt werden, in der auch die Anleihe herausgegeben wird. Bei der zweiten Variante ist die Währung der Zinszahlung dagegen identisch mit der Währung, in der die Anleihe zum Vertragsende bei Fälligkeit zurückgezahlt wird.

Wie bei allen Finanzanlagen, und ganz besonders bei speziellen Geldanlagen, muss auch bei Doppelwährungsanleihen darüber nachgedacht werden, welcher Anlagetyp sich für diese Form der Kapitalanlage besonders eignet. Im allgemeinen ist es bei Währungsanleihen so, dass sie sich durch die Anlage einen Gewinn bei der Währungsspekulation erhoffen, sie würden ansonsten sicherlich auf Euro lautende Anleihen bevorzugen. Dieses Ziel möchten auch die Anleger in Doppelwährungsanleihen erreichen. Allerdings wird das Risiko hier ein wenig abgefedert, da die Emissionswährung bzw. die Rückzahlungswährung nicht mit der Währung identisch ist, in der die Zinsen gezahlt werden.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Ausstattungsmerkmale von Anleihen

Das Wesen von Anleihen ist an bestimmte Merkmale gebunden, die sogenannten Anleihebedingungen. Hierzu zählen, neben dem Ausgabejahr folgende weitere Einzelheiten:

*** Laufzeit

*** Tilgung

*** Verzinsung

*** Währung

*** Rang bei Liquidation bzw. Konkurs

Ebenfalls gehören bestimmte Abläufe bezüglich der Tilgung zum Wesen der Anleihen. Grundsätzlich können Anleihen durch planmäßige oder auch außerplanmäßige Rückzahlungen getilgt werden. Bei der planmäßigen Rückzahlung erfolgt die Tilgung innerhalb eines vorher festgelegten Rahmens. Im Einzelnen wird zwischen folgenden Tilgungen unterschieden:

*** gesamtfällige Anleihen: Der Nennwert einer Anleihe wird dem Gläubiger zum Ende der Laufzeit in einer Summe ausbezahlt.

*** Annuitäten-Anleihen: Dem Schuldner wird nicht die Gesamtsumme zurückgezahlt. Die Tilgung erfolgt stattdessen nach und nach in mehreren gleichbleibenden Jahresraten. In der Regel beginnt die Rückzahlung nach einem zunächst tilgungsfreien Zeitraum von drei bis fünf Jahren.

*** Auslosungsanleihen: Nach einer zunächst tilgungsfreien Phase von mehreren Jahren erfolgt im Anschluß die Rückzahlung zu unterschiedlichen Terminen. Dem Investor ist nicht bekannt, an welchen Terminen die Anleihen teilweise getilgt werden. Bei dieser Tilgungsform ermittelt der Emittent über Losentscheid die Anleihen, die am nächsten möglichen Rückzahlungstermin ausgelöst werden. Eine außerplanmäßige Rückzahlung durch den Emittenten erfolgt nach einer vorzeitigen Kündigung durch ihn. Der Emittent hat die Möglichkeit, sich in den Anleihebedingungen eine vorzeitige Rückzahlung durch Kündigung vorzubehalten.

Die Berechnung der Zinsen und Werte

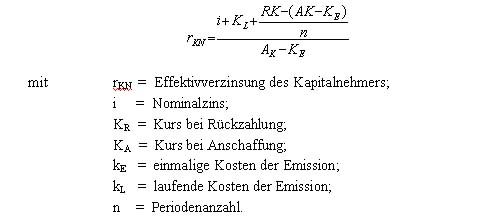

Zinsen repräsentieren die fest vereinbarte Forderung des Kapitalgebers aus dem eingegangenen Kapitalüberlassungsverhältnis, welches vom Anleiheschuldner erfüllt werden muss. Dabei unterscheidet man zwischen Effektiv- und Nominalverzinsung. Für die Zinsbelastung des Unternehmens ist die Effektivverzinsung entscheidend. Dabei muss sich das aus der Differenz zwischen Rückzahlungskurs und Emissionskurs ergebende Disagio berücksichtigt werden. Dies ist zum einen bei Anleihen, im Gegensatz zu Aktien, zulässig. Hinzu kommt noch die Laufzeit der jeweiligen Anleihen bzw. Obligationen.

Die Effektivverzinsung ergibt sich als interner Zinsfuß einer Industrieobligation. Die Berechnung kann über die binomische Formel erfolgen. Sind dabei mehr als zwei Perioden zu berücksichtigen, ergeben sich sehr aufwändige Rechenoperationen. Diese sind entweder numerisch per Computer oder durch eine Annäherungsformel zu ermitteln. Aus Sicht des Kapitalnehmers ergibt sich daraus folgende Effektivverzinsung:

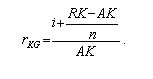

Sofern die Kapitalgeber die Kosten der Begebung einer Anleihe nicht übernehmen müssen, ergeben sich folgende Effektivzinsen:

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.