Effektiver Hebel – Risiko auch bei scheinbar sicheren Werten begrenzen

Zuletzt aktualisiert & geprüft: 20.10.2020

Beim Trading werden zwei Arten von Hebeln unterschieden. Neben dem direkten gibt es auch noch den effektiven Hebel. Letzterer bezieht sich auch den Kontostand des Traders und ist deshalb von besonderer Bedeutung. In diesem Artikel zeigen wir, wie ein effektiver Hebel wirkt und wie sich das Risiko auch bei scheinbar sicheren Werten begrenzen lässt. Als Beispiel dient der große EUR/CHF Crash von 2015.

Schwarzer Donnerstag beim Forex Trading

Der 15. Januar wird vermutlich als „Schwarzer Donnerstag“ in die Geschichte eingehen. An diesem Tag hob die Schweizer Nationalbank (SNB) völlig überraschend den Mindestkurs von 1,20 im EUR/CHF auf. Ausgehend von der Fixierung des Wechselkurses seit August 2011 und dem steten Wiederholen, dass man die 1,20 im EUR/CHF auf jeden Fall verteidigen wird, fanden sich unzählige institutionelle und private Devisenhändler rund um den Globus, die dieses Versprechen seitens der SNB als Einladung zu einem quasi „risikolosen Trade“ gerne annahmen und stark gehebelt und aggressiv Long-Positionen im EUR/CHF aufbauten.

Als die SNB dann am 15.01.2015 verkündete, die 1,20er Marke nicht mehr zu verteidigen, kam es zu einem derart hohen Verkaufsdruck beziehungsweise Angebotsüberhang, dass das Währungspaar innerhalb weniger Sekunden mehr als 30 Prozent einbrach. Ausführungen einzelner Trader (privat, aber auch institutionell) lagen im Bereich um 0,8500 und somit rund 3500 Pips unter der 1,2000. Die durch den hohen Hebeleinsatz entstandenen Einbußen sorgten für empfindliche Verluste und sogar Insolvenzen im institutionellen und privaten Bereich.

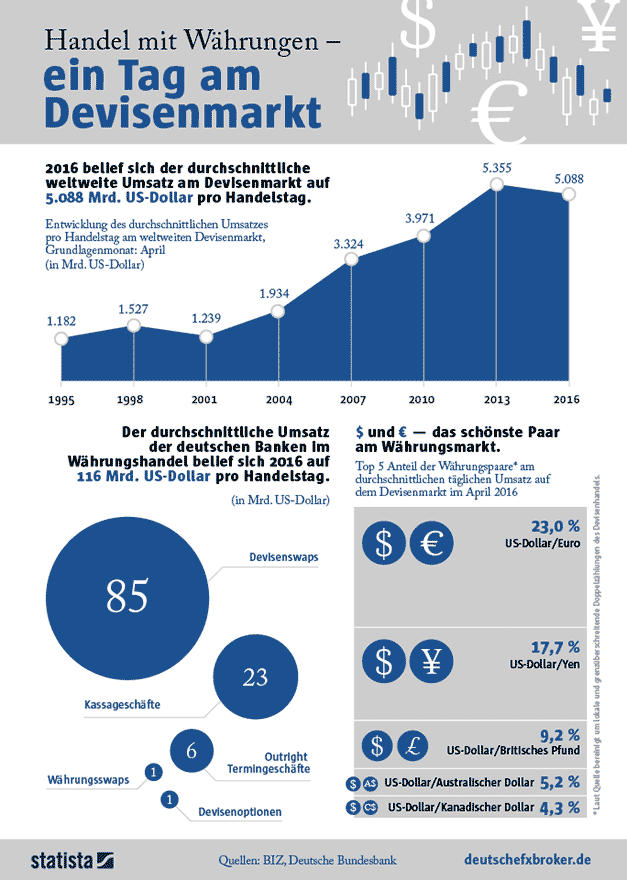

Weltweiter Umsatz am Devisenmarkt

Auswirkungen auf Trader

Um dies aus Sicht eines Retail Traders zu illustrieren, betrachten wir ein einfaches Beispiel: Trader A zahlt auf sein Konto bei Broker X 10 000 Euro ein. Bei einem Hebel von 200:1, ist es möglich mit 5000 Euro eine Million Einheiten EUR/CHF zu kaufen (200 x 5000 = 1 000 000). Gehen wir hierzu von einem hypothetischen Kaufkurs für diese Million EUR/CHF von 1,2005 aus.

Der Pipwert einer solchen Position beträgt rund 83 Euro ((1 / 1,2005) x 1000). Das heißt, dass eine Kursänderung um einen Pip (0,0001) einem Gewinn oder Verlust von 83 Euro entspricht. Da der Trader 5000 Euro Margin für das Eröffnen der Position bei seinem Broker hinterlegt, verbleiben 5000 Euro auf dem Konto des Traders. Bei einem Pipwert von 83 Euro kann die Position 60 Pips (5000 / 83 = 60) gegen den Trader laufen, bis er den sogenannten Margin Call von seinem Broker erhält. Von 1,2005 müsste der EUR/CHF hierzu auf 1,1945 fallen.

Dadurch, dass die SNB aber die 1,20 garantiert hat, kann das eigentlich nicht passieren – es geschah aber dennoch. Gehen wir nun davon aus, dass der Trader für seine Position den nächstbesten Kurs bei 0,9005 erhält, zu welcher die Position zwangsgeschlossen wird, ergibt sich folgende Rechnung:

83 Euro Pipwert x (-3000) Pips = -249 000 Euro.

Abzüglich der beim Broker eingezahlten 10 000 Euro schuldet er seinem Broker 239 000 Euro. Kann der Trader der Forderung seines Brokers nicht nachkommen, so droht im schlimmsten Fall die Privatinsolvenz. Der Grund für unsere Detailtreue ist an dieser Stelle einfach: Am Devisenmarkt gibt es keine Garantien und risikolosen Wetten. Und auch die stete Bekräftigung der SNB, die 1,20 im EUR/CHF zu halten, ist nichts weiter als ein Versprechen, welches ohne Vorankündigung aufgehoben werden kann. Darum gilt es auch bei scheinbar sicheren Wetten am Devisenmarkt stets den effektiven Hebel bei Positionierungen zu berücksichtigen.

Was ist der effektive Hebel?

Wichtig ist zunächst, dass der effektive Hebel, den der Trader nutzt, nichts mit dem beim Broker angebotenen beziehungsweise genutzten Hebel zu tun hat. Der Hebel beim Broker ergibt sich daraus, wie hoch die zu hinterlegende Sicherheitsleistung für eine Einheit ist. Ein Beispiel: Um einen Mini-Lot (= 10 000 Einheiten) EUR/USD zu kaufen, muss der Trader 50 Euro Margin als Sicherheit hinterlegen und bedient sich somit einem Hebel von 200:1.

Ein effektiver Hebel wird dagegen wie folgt definiert:

Effektiver Hebel = Gewählte Handelsgröße / Kontostand des Traders

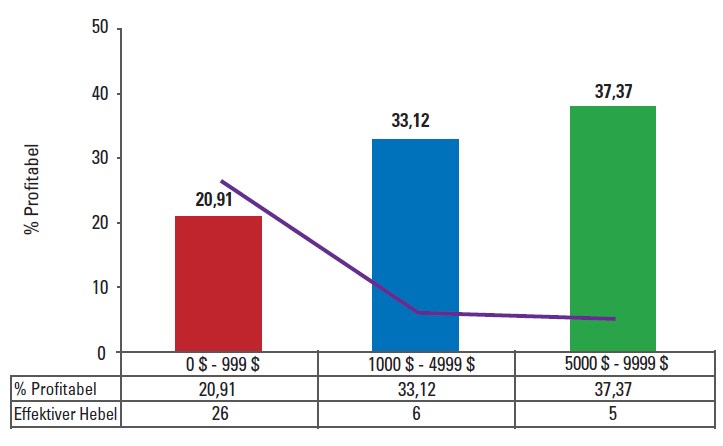

Das bedeutet, dass sich der Trader aus dem EUR/CHF-Beispiel eines effektiven Hebels von 100:1 bedient hat (1 000 000 / 10 000 = 100:1). Bei genauerer Beobachtung zeigt sich ein interessantes Ergebnis: Die Profitabilität von Retail Tradern hat sich mit der Reduzierung des effektiven Hebels dramatisch erhöht.

Quelle: DailyFX Research

Die Grafik zeigt, dass die Steigerung der Profitabilität mit der entsprechenden Reduktion von effektiver Hebel, (also mit niedrigeren relativen Positionsgrößen) zusammenzuhängen scheint. Ausgehend vom oberen Bild und der Erfahrung des Autors, scheint es ratsam, einen effektiven Hebel von maximal zehn (oder eher kleiner) zu wählen. Nicht selten hört man, dass professionelle Trader pro Trade Risiken von deutlich unter einem Prozent ihres Trading-Kapitals wählen und demzufolge auch einen kleineren effektiven Hebel erzielen.

Ein erfahrener Trader agiert aber durch die Wahl eines größeren Hebels nicht zwangsläufig fahrlässig, wenn er sich der Tatsache bewusst ist, dass das ein größeres Risiko für sein Trading-Konto und auch die Profitabilität bedeutet. Wenn er entsprechende Maßnahmen ergreift (zum Beispiel die schnelle Risikoreduktion, wenn sich der Trade gegen ihn entwickelt), um diesem Umstand Tribut zu zollen, dann verfährt er hier nach einer Lebensweisheit des Dalai Lama, die besagt: „Kenne die Regeln gut um in der Lage zu sein, sie effektiv zu brechen“.

Geringerer Hebel für Anfänger

Anfängern ist dennoch zu raten, dass sie mit einem effektiven Hebel von kleiner als 10:1 starten und diesen erst mit zunehmender Erfahrung erhöhen. Der Vollständigkeit halber muss folgendes gesagt werden: Die Verluste von mehr als 30 Prozent in einem Major-Währungspaar wie dem EUR/CHF innerhalb weniger Sekunden spielen nach der Wahrscheinlichkeitstheorie in einer noch extremeren und somit mathematisch unwahrscheinlicheren Liga als der „Schwarze Montag“ 1987 oder der Flash Crash in 2010.

Das ergab sich durch den starken Angebotsüberhang unter der 1,20er Marke und der infolgedessen nahezu nicht vorhandenen Liquidität. Hätte der Trader aus unserem Beispiel die Gefahr eines solchen Events mit in den Aufbau seiner Position einbezogen und mit dem maximal empfohlenen, effektiven Hebel von zehn agiert, hätte sich obige Rechnung verändert. Ein effektiver Hebel von zehn impliziert bei einem Trading-Kapital von 10 000 Euro eine maximale Positionsgröße von 100 000 Einheiten EUR/CHF.

Bei 100 000 Einheiten EUR/CHF, die der Trader bei 1,2005 kauft, entspricht dies einem Pipwert von rund 8,33 Euro ((1 / 1,2005) x 10). Wird der Trade beim nächstbesten Kurs, wie oben bei hypothetisch 0,9005 ausgeführt, entsteht ihm ein Verlust von 24 990 Euro (8,33 Euro x 3000 Pips). Abzüglich der beim Broker eingezahlten 10 000 Euro, schuldet er seinem Broker „lediglich“ 14 990 Euro. Das ist einerseits sicherlich schmerzhaft, andererseits aber mit Sicherheit kein Grund, eine Privatinsolvenz zu beantragen.

Fazit. Effektiver Hebel von großer Bedeutung

Trading ist ein knallhartes Business. Es gibt weder am Devisenmarkt, noch an sonst einem anderen Markt einen risikolosen Trade. Die Gefahr „Schwarzer Schwäne“ (höchstunwahrscheinliche und unvorhersagbare Ereignisse) besteht jederzeit. Da diese per Definition nicht vorhersagbar sind, gilt für den Retail Trader dies stets in sein Risiko-Management mit einzubeziehen. Ein erster aber sehr effektiver Schritt hierzu ist die Reduktion des effektiven Hebels auf maximal zehn.