Hebelzertifikate – Alle Arten, auf denen Hebelzertifikate in der Praxis eingesetzt werden im Detail!

Zuletzt aktualisiert & geprüft: 15.02.2022

Wir zeigen die nahezu unbegrenzten Möglichkeiten von Hebelzertifikaten

Für private Trader gehören sie mittlerweile zum Börsenalltag. Konservative Anleger halten sie dagegen für hochspekulativ. Gemeint sind Hebelzertifikate. Im folgenden Ratgeber zeigen wir wie der Hebel wirkt und auf welche Arten Hebelzertifikate in der Praxis eingesetzt werden können. Dabei werden auch die Unterschiede zu klassischen Anlagezertifikaten und Optionsscheinen deutlich.

Inhaltsverzeichnis zum Ratgeber

- Allgemeine Informationen zu Hebelzertifikaten

- Heben auf verschiedene Weise einsetzbar

- So unterscheiden sich Hebelzertifikate von Aktien

- Optionsscheine als Hebelprodukte nutzen

- Eigenschaften und Funktionen von Hebelzertifikaten

- Umgekehrte Wirkung beim Hebel

- Beispiel aus der Praxis

- Einsatz der Knock-out Barriere

Allgemeine Informationen zu Hebelzertifikaten

Den meisten Börsianern dürfte bekannt sein, dass an der Börse auch mit Hebeleffekt gehandelt werden kann. Grund genug, sich dieser Thematik etwas genauer zu widmen. Zunächst einmal handelt es sich hierbei um Finanzinstrumente, die ausschließlich für risikofreudige sowie erfahrene Anleger geeignet sind. Hebelzertifikate ermöglichen innerhalb kurzer Zeit einen hohen Gewinn bei gleichzeitig geringem Kapitaleinsatz. Dabei besteht jedoch immer das Risiko eines Totalverlusts. Der Hebel wirkt bei diesen Zertifikaten in beide Richtungen, sodass Gewinne leicht aufgezehrt und in Verluste umschlagen können.

Hebel auf verschiedene Art einsetzbar

Zunächst einmal sollte klar sein, wozu der Hebel an der Börse überhaupt genutzt wird. Zum einen kann dieser im Rahmen einer Absicherungsstrategie eingesetzt werden. Angenommen der Anleger hat ein Depot mit mehreren Dax-Papieren im Wert von 100.000 Euro und fährt nun in Urlaub. Er kann sein Depot somit über mehrere Wochen nicht regelmäßig prüfen. Gleichzeitig möchte er jedoch seine Buchgewinne gegen potenzielle Kurseinbrüche absichern. Deshalb schließt er mithilfe von Hebelzertifikaten eine Art „Versicherung“ gegen fallende Kurse ab. Hierzu werden Hebelprodukte als Short Variante genutzt.

Neben der Absicherung kann der Hebeleffekt auch zur besseren Diversifikation des Depots eingesetzt werden. Durch eine breitere Ausrichtung des Portfolios lässt sich das Risiko breiter streuen. Durch den Hebel muss der Anleger nur einen relativ geringen Betrag in die einzelnen Positionen investieren, sodass sich die Anzahl der verschiedenen, möglichst nicht korrelierten Anlagen effektiv erhöhen lässt.

So unterscheiden sich Hebelzertifikate von Aktien

Im Vergleich zu einem Direktinvestment in Aktien gibt es einige Unterschiede. So gilt bei der Investition in Aktien zumeist ein längerer Anlagehorizont. Da die Kursschwankungen innerhalb von wenigen Tagen oder Wochen eher gering ausfallen fällt die Performance in kurzem Zeiträumen eher gering aus. Wer eher spekulativ ausgerichtet ist und kürzere Anlagezeiträume bevorzugt sollte deshalb eher auf gehebelte Finanzprodukte wie Optionsscheine oder Turbozertifikate zurückgreifen.

Mit diesen lässt sich die Performance einer Aktie mit geringem Kapitaleinsatz hebeln und die Rendite überproportional erhöhen. Zudem lassen sich Hebelprodukte sehr einfach sowohl auf steigende wie auch fallende Kurse anwenden.

Beispiel:

Ein Trader rechnet mit einem Anstieg des Kurses der Aktie XYZ von 100 auf 120 Euro. Ziel ist es nun aus dieser Kursbewegung das Maximum herauszuholen. Statt der üblichen 20 Prozent soll ein Gewinn von 100 Prozent erzielt werden. Nachfolgend zeigen wir verschiedene Möglichkeiten auf, wie dies in der Praxis funktioniert.

Optionsscheine als Hebelprodukte nutzen

Bis vor Kurzem griffen Privatanleger vor allem auf Optionsscheine zurück, um den beschriebenen Hebeleffekt umzusetzen. Optionsscheine sind von Banken herausgegebene Wertpapiere mit denen auf steigende (Put) wie auch fallende (Call) Kurse eines Basiswerts gesetzt werden kann. Der Preis wird anhand einer sehr komplexen Formel ermittelt, wobei verschiedene Faktoren wie Kursentwicklung, die erwartete Schwankungsbreite des Basiswerts und die Restlaufzeit des Optionsscheins zu berücksichtigen sind. Steigt die Volatilität führt dies generell zu einem steigenden Kurs der Kurs von Call- und Put-Optionsscheinen.

Der Grund hiefür ist relativ simpel. Nehmen die Kursausschläge des Basiswerts steigt die Wahrscheinlichkeit auf einen erfolgreichen Ausgang der Wette. Dieses Prinzip gilt auch im umgekehrten Fall. Bei rückgehender Volatilität verlieren die Optionsscheine an Wert. Dies führt bei Anlegern natürlich zu Frust, da Laien die Kursentwicklung von Optionsscheinen kaum nachvollziehen können. Deshalb stieg der Wunsch nach einem alternativen Produkt.

Eigenschaften und Funktionen von Hebelzertifikaten

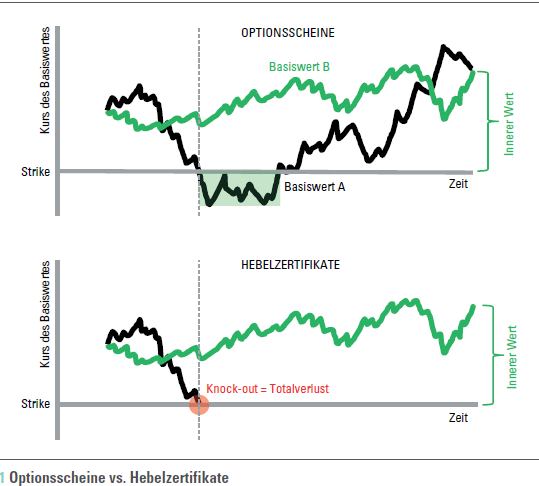

Mit der Einführung von Hebelzertifikaten wurde die Umsetzung der bereits erwähnten Anlage- und Absicherungsstrategien deutlich vereinfacht. Wie die Grafik zeigt, zählt beim klassischen Optionsschein nur der Stand des Basiswertes am Ende der Laufzeit. Hebelzertifikate sind dagegen mit einem Knock-out-Level ausgestattet, der – sobald er berührt oder verletzt wird – zu einem vorzeitigen Verfall des Zertifikates führt.

Die Produkte werden unter der Bezeichnung „Turbo“ oder „Mini-Future“ herausgegeben und ermöglichen Anlegern eine überproportionale Partizipation an der Wertentwicklung von Basiswerten wie Aktien, Rohstoffen, Währungen oder einem Index.

Notiert eine Aktie beispielsweise bei einem Kurs von 50 Euro und der Preis eines passenden Hebelzertifikats nur bei 5 Euro entspricht der Hebel dem Faktor 10. Ändert sich der Kurs des Basiswerts nun um 1 Prozent bewegt sich das Hebelzertifikat um 10 Prozent. Liegt der Anleger mit seiner Spekulation richtig darf er sich über einen überproportionalen Gewinn freuen.

Umgekehrte Wirkung beim Hebel

Wie sieht es jedoch im umgekehrten Fall aus? Die Chance auf eine hohe Rendite wird bei Hebelprodukten mit einem größeren Risiko erkauft. Bei einer ungünstigen Entwicklung des Aktienkurses können diese schnell wertlos verfallen. Für Anleger mit schwachen Nerven sind Hebelprodukte deshalb nicht geeignet. Um das Risiko zu reduzieren sollte nur ein Teil des Kapitals in solche Finanzprodukte investiert werden. Entscheidend hierbei ist die richtige Positionsgröße. Mit verschiedenen Hebelgrößen lässt sich das Risiko ebenfalls verteilen. Je größer der Hebel desto spekulativer ist das Produkt. Das Setzen eines Stopps ist bei Hebelprodukten in jedem Falle empfehlenswert. Auf diese Weise lassen sich emotionale und spontane Entscheidungen vermeiden.

Der größte Vorteil von Hebelzertifikaten gegenüber Optionsscheinen liegt in der einfacheren Preisermittlung. Die implizite Volatilität hat bei diesen Produkten keinen Einfluss auf die Kursberechnung. Beim kurzfristigen Handel ist dies besonders erfreulich, da hierbei ohnehin schon reichlich Hektik ist. Dazu kommt, dass Hebelzertifikate eine größere Auswahl an Varianten bieten, sodass jeder Anleger das für ihn passende Produkt findet.

Beispiel aus der Praxis

Die Funktionsweise eines Hebelzertifikats lässt sich am besten anhand eines Praxisbeispiels darstellen. Hierfür gelten die folgenden Parameter:

- Wertpapier: DAX Mini Future

- Basiswert: DAX

- Strike: 7000 (auch als Basispreis bezeichnet)

- Stop-Loss: 7100

- Bezugsverhältnis: 1:100 (d. h. 100 Zertifikate sind notwendig, um den DAX abzubilden)

- Aktueller Kurs: 7500

Um das Beispiel übersichtlicher zu gestalten, bleiben die Kosten zur Finanzierung der fehlenden Anlagesumme unberücksichtigt.

Hebelzertifikate verfügen wie alle Zertifikate über genau definierte Eigenschaften. Diese werden in einem Verkaufsprospekt oder Produktblatt veröffentlicht. Zu den wichtigsten Kriterien gehören der Basispreis, der Knock-out sowie die Laufzeit des Knock out Zertifikats. Es gibt einen sogenannten inneren Wert, welcher sich aus Differenz zwischen Basiswertkurs und Strike ergibt. Die Knock-out Schwelle ist ein besonderes Kriterium bei Hebelzertifikaten. Sie definiert quasi die Reißleine, bei welcher das Zertifikat sofort fällig gestellt wird. Je nach Variante geht dabei ein Teil oder der gesamte Einsatz verloren.

Im ersten Schritt wird der Kurs des Turbos bei einem DAX von 7500 Punkten ermittelt. Die Rechnung stellt sich wie folgt dar:

(Aktueller Kurs des Basiswertes – Strike) * Bezugsverhältnis

= (7500 – 7000) * 0,01 = 5,00 Euro

In unserem Beispiel ergibt sich folglich ein Kurs von 5 Euro pro Hebelzertifikat. Statt 7.500 Euro müssen Anleger somit lediglich 500 Euro investieren. Der Hebel entspricht damit dem Faktor 15. Bewegt sich der Basiswert um ein Prozent ändert sich das Hebelzertifikat um 15 Prozent. Schauen wir uns nun an was passiert wenn der Dax um fünf Prozent steigt bzw. sinkt.

Szenario 1: Dax steigt um 5 Prozent auf 7875 Punkte

Kurs des Mini-Future Long: (7875 – 7000) * 0,01

= 8,75 Euro (+ 75 Prozent)

Der Trader würde in diesem Fall einen satten Gewinn von 75 Prozent einstreichen.

Szenario 2: DAX sinkt um 5 Prozent auf 7125 Punkte

Kurs des Mini-Future Long: (7125 – 7000) * 0,01

= 1,25 Euro (-75 Prozent)

Der Trader muss hier einen Verlust von 75 Prozent verkraften. Dies zeigt deutlich die Kehrseite des Hebeleffekts. Liegt der Anleger mit seiner Einschätzung daneben ist eingesetzte Kapital oder zumindest ein großer Teil davon verloren.

Einsatz der Knock-out Barriere

Gehen wir mal davon aus, der DAX sinkt überraschend auf 7100 Punkte, was der Knock-out Barriere entspricht. In diesem Fall wird der Trade automatisch beendet. Es kommt zu einer automatischen Ausübung des Zertifikates und ein Restwert von einem Euro (Stopp-Loss-Schwelle minus Strike) pro Mini-Future wird dem Trader gutgeschrieben.

Bilderquelle:

- shutterstock.com