Hedgefonds-Strategien – Viele unterschiedliche Strategien in der Übersicht!

Zuletzt aktualisiert & geprüft: 29.10.2020

Das zunehmende Interesse an Hedgefonds in Deutschland startete bereits 2004 durch die Einführung des Investmentmodernisierungsgesetzes. Allerdings bringen Hedgefonds auch ein gewisses Risiko mit sich, da sie für die meisten Investoren eine „Black Box“ darstellen – schließlich kann kaum nachvollzogen werden, welche Strategie genau verfolgt wird und wie die Erträge erzielt werden. Selbst die Bezeichnung an sich enthält bereits eine Irreführung, da Investoren ein Produkt zur Absicherung (englisch: Hedge) von bereits bestehenden Wertpapieren vermuten könnten. Doch tatsächlich bieten Hedgefonds keine zusätzliche Absicherung, sondern nur ganz grundsätzlich die Möglichkeit um gezielt neue Risiko-Rendite-Positionen abzuschließen und das Portfolio zu erweitern.

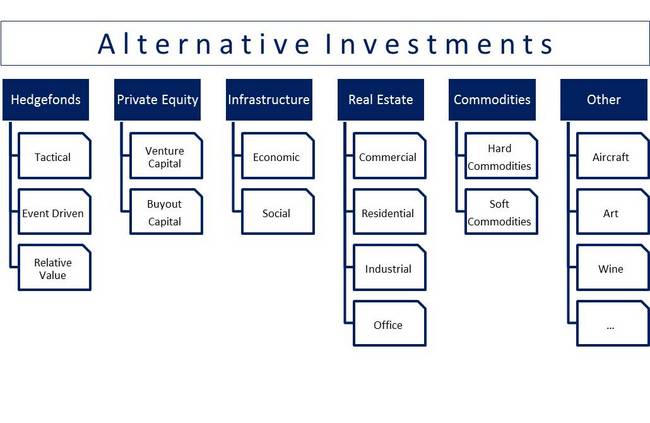

Hedgefonds werden zur Gruppe der alternativen Investments gezählt, bei denen neben traditionellen Assetklassen – wie Geldmarkt, Aktien und Anleihen – auch Investmentstrategien (zum Beispiel „Buy-and-Hold“) und andere Assetklassen wie Edelmetalle sowie spezielle Investmentstrategien wie zum Beispiel Leerverkäufe eingesetzt werden. Allerdings sind Hedgefonds grundsätzlich nicht auf eine bestimmte Assetklasse oder eine bestimmte Strategie festgelegt und bieten dementsprechend eine hohe Flexibilität, die das wichtiges Merkmal eines Hedgefonds darstellt. Weitere wichtige Merkmale sind zudem besondere Ertragsprofile, eine ergebnisorientierte Vergütung des Managements sowie eine geringe Regulierung.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Die unterschiedlichen Hedgefonds-Strategien

Grundsätzlich kann festgehalten werden, dass Hedgefonds immer eine eigene, individuelle Strategie verfolgen und durch ihre zahlreichen Gestaltungsmöglichkeiten haben sich auch viele verschiedene Investmentstrategien entwickelt. Auf Grund dieser hohen Vielfalt ist es auch recht schwer die verschiedenen Hedgefonds miteinander zu vergleichen, allerdings gibt es durchaus einige Ansätze, die versuchen die Hedgefonds nach ihrer Anlagestrategie aufzugliedern. Diese Kategorisierung wird dabei vor allem von Daten gespeist, die von speziellen Anbietern zugänglich gemacht werden. Diese Hedgefonds-Datenanbieter sortieren allerdings ihre Datenbanken nach bestimmten Strategiegruppen vor, sodass jeder Hedgefonds, der seine eigene Wertentwicklung berichten möchte, sich zunächst einer der Strategiegruppen zuordnen muss. Allerdings unterscheiden sich die Datenanbieter mitunter stark voneinander und während einige noch nicht einmal zehn verschiedene Strategiegruppen aufzeichnet, bieten andere Anbieter von Datenbanken fast 40 der Hedgefonds-Strategien. Allerdings sind sich auch Wirtschaftswissenschaftlicher nicht wirklich einig, wie genau ein Hedgefonds kategorisiert werden kann und welche Strategien tatsächlich als Oberbegriff geeignet sind. Grundsätzlich können allerdings drei Ober-Strategien festgehalten werden, die sich selbst noch einmal in weitere Unterstrategien aufteilen:

- Ereignisgetriebene Strategien

- Marktneutrale Strategien

- Opportunistische Strategien

Die marktneutralen Strategien

Eine Möglichkeit um Hedgefonds in Strategien einzuteilen sind die sogenannten marktneutralen Strategien, die auch als „Relative Value“ bekannt sind: Bei dieser Strategie sollen zeitliche Preisunterschiede zwischen sich ähnelnden Anlageinstrumenten genutzt werden und das Marktrisiko soll durch das Eingehen von gegenläufigen Positionen nahezu beseitigt werden. Die marktneutralen Strategien versuchen eine positive Rendite zu erzielen ohne vom Marktumfeld abhängig zu sein – ihre Ausrichtung ist also auf absolute Renditenziele fokussiert. Allerdings ist die Volatilität der Renditen immer recht gering. Die wichtigsten marktneutralen Hedgefonds-Strategien sind unter den Namen „Fixed Income Arbitrage“, „Convertible Arbitrage“ und „Equity Market Neutral-Strategie“ bekannt. Dabei ist die Fixed Income Arbitrage speziell auf Anleihen fokussiert, während die Convertible Arbitrage einen Schwerpunkt auf den Markt der Wandelanleihen legt. Die Equity Market Neutral-Strategie hingegen beschränkt sich vollkommen auf den Aktienmarkt.

Die „Fixed Income Arbitrage“, die in Deutschland auch oft als „Obligationen Arbitrage“ bezeichnet wird, identifiziert subjektive Fehlbewertungen von festverzinslichen Wertpapieren anhand der Analyse von Zinsstrukturkurven sowie von Volatilitätsverläufen. Sind diese Fehlbewertungen gefunden, wird anschließend darauf spekuliert, dass sie beseitigt werden. Bei dieser speziellen Strategie wird ein fester Schwerpunkt der Spekulation gesucht, der bei festverzinslichen Wertpapieren zum Beispiel die Laufzeit, Art, Bonität oder Zinssatz sein kann. Aus diesem Grund können unter dem Oberbegriff „Fixed Income Arbitrage“ auch eine Vielzahl von Hedgefonds-Strategien untergeordnet werden. Dazu zählen zum Beispiel Kapitalstruktur-Arbitrage mit dem Schwerpunkt der Laufzeit, Credit Spread Arbitrage mit dem Schwerpunkt der Bonität, Yield Curve Arbitrage mit dem Schwerpunkt Zinssatz und die Mortgage Backed Securities Arbitrage mit dem Schwerpunkt der Anleihenart.

Convertible Arbitrage – besser als „Wanderanleihen-Arbitrage“ bekannt – funktionieren hingegen folgendermaßen: Es werden Wanderanleihen bewertet und wenn eine als unterbewertet erachtet werden kann, wird diese gekauft und gleichzeitig wird die dazugehörige Aktie leerverkauft. Sollte dann ein Kursanstieg der Aktie erfolgen, so wird mit der Wanderanleihe mehr gewonnen als mit dem Leerverkauf der Aktie verloren wird. Gibt es hingegen einen Kursrückgang der Aktie so wird mit der Wanderanleihe weniger verloren als mit dem Leerverkauf der jeweiligen Aktie gewonnen wird. Unterm Strich wird also im Idealfall ein Plus erzielt. Bei der Equity Market Neutral-Strategie (im Deutschen als „marktneutrale Aktien-Strategie“ tituliert) wird auf eine Ausnutzung von kurzfristigen Preisunterschieden im Aktienhandel abgezielt. Um diese tatsächlich identifizieren zu können wird einerseits die Fundamentalanalyse genutzt, andererseits werden aber auch statistische Modelle verwendet. Innerhalb dieser Strategiegruppe lassen sich die Statistical Arbitrage und die Fundamental Arbitrage unterscheiden: Bei der Statistical Arbitrage übernimmt die Aufgabe der Aktienauswahl ein Computer, auf dem die statistischen Modelle implementiert wurden, während bei der fundamentalen Arbitrage der Hedgefonds-Manager die jeweiligen Aktien auswählt.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Die ereignisgetriebenen Strategien

Eine weitere bekannte Hedgefonds-Strategie ist die sogenannte ereignisgetriebe Strategie: Bei dieser Methode werden Spekulationen angestellt, die auf das Eintreten von bestimmten Ereignissen während des Lebenszyklus eines Unternehmens abzielen – also zum Beispiel die Übernahme oder Abspaltung von Unternehmensteilen, aber auch auch Restrukturierungen und Insolvenzen. Allerdings sollte darauf hingewiesen werden, dass die Renditen von Hedgefonds, die sich dieser Strategie bedienen, volatiler sind als die Renditen der marktneutralen Hedgefonds. Unter dem Oberbegriff der ereignisgetriebenen Strategien werden sowohl Risk Arbitrage als auch Distressed Securities zusammengefasst. Bei letzterer Form handelt es sich um Investitionen in Unternehmen, die Not leiden, während sich Risk Arbitrage mit einer Vielzahl an Unternehmensereignissen befasst. Dazu zählt auf der einen Seite hauptsächlich die Spekulationen bei Unternehmensübernahmen, auf der anderen Seite werden jedoch auch viele weitere Unternehmensereignisse untersucht, die potentielle Investitionsmöglichkeiten beinhalten könnten. Die Grundlage für ereignisgetriebene Hedgefonds-Strategien liegt dabei in der Unsicherheit bezüglich des Ausgangs eines Ereignisses – wie zum Beispiel beim Versuch der Übernahme eines Unternehmens. Der Hedgefonds-Manager versucht im Vorfeld den Ausgang des Ereignisses zu antizipieren und sammelt dafür ein umfangreiches Wissen an. Doch nicht nur das richtige Antizipieren des Ausganges ist wichtig, auch eine schnelle Entscheidung muss gefällt werden.

Bei der sogenannten Distressed Securities – Strategie (zu deutsch: Not leidende Unternehmen) wird eine Investition in ein Unternehmen getätigt, dass sich aktuell in einer schwierigen Lage befindet – dies kann sowohl finanzielle als auch operative Gründe haben. Dafür können sowohl Eigen- als auf Fremdkapitaltitel des Unternehmens genutzt werden und grundsätzlich wird auf die Fortführung der Tätigkeiten des Unternehmens spekuliert. Die Idee dahinter ist, dass fast immer die Ankündigung von finanziellen oder operativen Schwierigkeiten – wie zum Beispiel ein bevorstehendes Konkursverfahren – dazu führen, dass die betreffenden Wertpapiere illiquide werden. Dies wiederum führt zu einer hohen Unsicherheit bei den Aktionären, die ihre Anteile verkaufen möchten und sich einer sehr geringen Käuferzahl gegenüber sehen. Außerdem wird der Abwärtstrend noch verstärkt, da viele institutionelle Investoren verkaufen müssen – sie dürfen nicht in Wertpapiere mit einem niedrigen Rating investieren. Kann in so einem Fall ein Hedgefonds-Manager einen positiven Ausgang prognostizieren und ist mit einer Analyse korrekt, so kann ein hohes Gewinnpotential entstehen – allerdings ist auch das Risiko des Totalverlusts vorhanden, wenn sich die Einschätzung als falsch herausstellen sollte. Allerdings erfüllen Hedgefonds, die tatsächlich in die Distressed Securities investieren, eine sehr wichtige gesamtwirtschaftliche Funktion: In vielen Fällen bieten sie die einzige Möglichkeit für Not leidende Unternehmen und erst durch die Investition selbst wird die Fortführung der Unternehmenstätigkeit erst ermöglicht.

Bei Risk Arbitrage spaltet sich in zwei weitere Strategien auf: Einerseits wird auf Kursbewegungen bei Unternehmensübernahmen abgezielt – sogenannte Merger Arbitrage. Andererseits gibt es auch besondere Spekulationen auf den Lebenszyklus eines Unternehmens – die sogenannten Other Special Situations spekulieren auf besondere Ereignisse. Bei der Merger Arbitrage sind der Gegenstand der Betrachtung die Kursbewegungen bei Unternehmensübernahmen. Es werden bei dieser Hedgefonds-Strategie gleichzeitig Aktien des Übernahmekandidaten aufgekauft und die Aktien des übernehmenden Unternehmens werden leerverkauft – es wird also darauf spekuliert, dass die Übernahme tatsächlich realisiert werden kann. Wird vom Hedgefonds-Manager allerdings darauf spekuliert, dass der Übernahmeversuch scheitern wird, so kommt es zum Leerkauf des Übernahmekandidaten und dem Kauf von Aktien des übernehmenden Unternehmens. Diese Strategie basiert auf empirischen Beobachtungen und starke Kursbewegungen können vor allem bei Ankündigungen beobachtet werden: Sowohl bei Übernahmevorhaben als auch beim Vollzug oder des Scheiterns der Übernahme werden zusätzliche Ankündigungen herausgebracht, die sich direkt auf den Kurs auswirken. Einige Investoren agieren dabei vor den Ankündigungen auf Basis von Gerüchten, andere hingegen investieren erst, wenn die Übernahme bereits angekündigt wurde. Unter dem Begriff „Other Special Situations“ werden hingegen Strategien zusammengefasst, die sich auf besondere Ereignisse konzentrieren. Dazu zählt zum Beispiel die Neuordnung eines Aktienindexes, die Ankündigung von Aktienrückkäufen oder die Abspaltung von Unternehmensteilen.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Opportunistische Strategien

Die dritte Oberkategorie ist unter dem Begriff „opportunistische Strategien“ bekannt. Diese Hedgefonds-Strategie versucht ihre Wertpapierpositionen an diverse Bewegungen anzupassen, die auf internationalen Kapitalmärkten ausgeführt werden. Zu dieser Oberkategorie zählen folgende Strategien:

- Long/Short Equity

- Emerging Markets

- Dedicated Short Bias

- Global Macro

Die Global Macro Manager kreieren ihre Spekulationen auf der Basis eines sogenannten Top-Down-Ansatzes und nutzen dabei weltweite Richtungsänderungen von Preisen einiger bestimmter Assetklassen. Bei Long/Short Equity Hedgefonds hingegen wird ein Bottom-Up-Ansatz eingesetzt, der einzelne höchst attraktive Investments identifizieren soll. Die Emerging Marktes Hedgefonds hingegen investieren lediglich in Schwellenländer, während die Dedicated Short Bias sich auf Leerverkaufspositionen konzentrieren. Grundsätzlich unterscheiden sich die opportunistisch ausgerichteten Hedgefonds-Strategien von den marktneutralen und ereignisgetriebenen Strategien dadurch, dass sie versuchen von speziellen Marktbewegungen zu profitieren. Der Erfolg – oder Misserfolg – hängt dabei vor allem von den Hedgefonds-Managern selbst ab: Wenn diese in der Lage sind die Marktbewegungen richtig zu antizipieren, so ist die Rendite entsprechend hoch. Schließlich werden nicht kleine Preisbewegungen angezielt, sondern fundamentale Preisunterschiede und andauernde Trends sind das Ziel der Untersuchungen und Antizipierungen. Diese Hedgefonds-Strategien gehen ganz bewusst bestimmte systematische Risiken ein und besitzen dadurch auch die höchste Volatilität der drei Strategiegruppen.

Bei der Global Macro Strategie wird weltweit auf starke, fundamentale Richtungsänderungen bestimmter Assetklassen – und natürlich deren Preisen – spekuliert. Es wird ein Top-Down-Ansatz verfolgt: Letztendlich spekulieren die Manager des Hedgefonds auf ökonomische Trends und setzen dann nicht auf einzelne Titel, sondern direkt auf ganze Anlageklassen. So werden dann zum Beispiel die Änderungen von Wirtschaftsprognosen analysiert, aber auch die Auswirkungen von politischen Ereignissen fließen dabei mit ein – gerade im Bezug darauf, wie sich diese Ereignisse auf die Wirtschaft der betroffenen Länder auswirken können. Das Ziel liegt darin möglichst frühzeitig die makroökonomischen Veränderungen des Trends zu erkennen und diese dann gewinnbringend auszunutzen.

Bei Dedicated Short Bias Strategien hingegen werden Wertpapiere bewertet und die als überbewertet erachteten Versionen werden leerverkauft. Außerdem werden Wertpapiere von Dritten entliehen und dann auf dem Markt verkauft. Der Gewinn selbst wird dann erzielt, wenn die so verkauften Wertpapiere zu einem späteren Zeitpunkt günstiger zurückgekauft werden und so eine Gewinnspanne erzielt wird. Der Leerverkauf wird aus insgesamt vier verschiedenen Rechtsgeschäften zusammengesetzt, von denen jeweils zwei auf den Abbau und zwei auf den Aufbau der Position entfallen. Beim Aufbau der Leerverkaufspositionen wird sich im ersten Schritt der Short Seller zunächst einmal Aktien von einem Wertpapierverleiher gegen eine Gebühr ausleihen. Allerdings müssen natürlich neben der Gebühr noch Sicherheiten hinterlegt werden. Die so geliehenen Aktien werden dann auf dem Markt verkauft und dann wird darauf gehofft, dass die Aktienkurse fallen – dann werden die Aktien zurückgekauft und an den Verleiher zurückgegeben.

Hedgefonds-Strategien, die in sogenannte Schwellenländer investieren, sind unter der Strategie „Emerging Markets“ zusammengefasst. Dabei wird in Anleihen oder Aktien dieser Länder investiert und es wird darauf spekuliert, dass diese Länder eine positive wirtschaftliche Entwicklung durchmachen werden. Dabei wird fast nie auf Leerverkäufe oder den Einsatz von Derivaten zurückgegriffen, da nur in den seltensten Fällen möglich sind – es handelt sich fast immer um reine Buy-and-Hold Strategien. Bei Schwellenländern handelt es sich um Staaten, die sich kurz vor dem Übergang vom Dritte-Welt-Land in einen Industriestaat befinden und damit ein enormes wirtschaftliches Wachstum haben können. Allerdings gibt es auch gleichzeitig hohe politische und wirtschaftliche Risiken und instabile Wirtschafts- und Rechtssysteme fließen ebenfalls dort mit ein.

Long/Short Equity Strategien hingegen beinhalten sowohl Long- als auch Short-Positionen im Termin- und Kassamarkt. Bei dieser Hedgefonds-Strategie werden gleichzeitig unterbewertete Aktien aufgekauft und unterbewertete Aktien leerverkauft. Es wird letztendlich auf den Kursanstieg der als unterbewertet erachteten Aktie spekuliert, während der Kurs der überbewerteten Aktie fallen soll. Diese Strategie ist der Equity Market Neutral Strategie sehr ähnlich und so gibt es auch hier zwei Stilrichtungen: Die Fundamental Long/Shorts Funds sowie die Quantitative Long/Shorts Funds.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Depots absichern mit den richtigen Hedgefonds Strategien

Spätestens seit der Finanzkrise 2008 eilt den Hedgefonds ein zweifelhafter Ruf voraus. Dieser ist zwar nicht gänzlich unbegründet, richtig eingesetzt bringen können Anleger jedoch in hohem Maße davon profitieren. Einige Experten halten Hedgefonds sogar für unerlässlich, um im Depot für eine ausgewogene Mischung zu sorgen. Das niedrige Zinsniveau sorgt dafür, dass der Aktienanteil in vielen Depots überdurchschnittlich hoch ist. Früher wurden zur Diversifikation in erster Linie Renten genutzt, heute sind Hedgefonds die deutlich bessere Lösung. Vorausgesetzt immer, Anleger setzen auf die richtigen Hedgefonds Strategien. Die Auswahl ist in dieser Anlageklasse sehr umfangreich. Weltweit können Anleger unter rund 10.000 Hedgefonds wählen.

Die wichtigsten Fakten zu Hedgefonds im Überblick:

- Hedgefonds werden nur in geringem Maße reguliert

- Hohe Renditen möglich bei entsprechendem Risiko

- Ermöglichen eine gute Diversifikation des Depots

- Leerverkäufe sind möglich

- Mehr als 10.000 Hedgefonds weltweit verfügbar

- Verschiedene Hedgefonds Strategien möglich

Wie funktionieren Hedgefonds?

Hedgefonds werden immer von einem oder mehreren Hedgefonds Managern verwaltet. Diese analysieren die Aktienkurse von Unternehmen sowie die Kurse von Anleihen. Mittles verschiedener finanzmathematischer Methoden werden anschließend Anlagestrategien gebildet. Zum Abschluss wird dann ein Portfolio mit Aktienkäufen oder Optionen zusammengestellt.

In den meisten Fällen handelt es sich dabei um sogenannte Leerverkäufe. Auf diese Weise können Hedgefonds mit Aktien handeln, die gar nicht in ihrem Besitz sind. Zu den weiteren Vorteilen gehört, dass je nach Strategie auf steigende oder fallende Kurse gesetzt werden kann. Zum festgelegten Termin werden die Aktien verkauft.

Hedgefonds richtig einsetzen

Um Hedgefonds erfolgreich einsetzen zu können kommt es in erster Linie auf zwei Punkte an. Zunächst einmal ist es wichtig, dass die strategische Ausrichtung des Hedgefonds zum Portfolio des Anlegers passt. Zum zweiten gestaltet sich die Suche nach dem richtigen Hedgefonds deutlich aufwendiger als bei Aktienfonds. Was das Risikoprofil betrifft, sind die Unterschiede zwischen guten und schlechten Fonds um einiges größer. Jährlich muss rund jeder zehnte Hedgefonds aufgrund Erfolglosigkeit wieder schließen.

Es ist keineswegs so, dass Hedgefonds im Durchschnitt eine beeindruckende Rendite bringen. Umso wichtiger ist es, die passenden Fonds für das eigene Portfolio zu finden. Problematisch dabei ist, dass Privatanleger die verschiedenen Fonds nur schwierig miteinander vergleichen können. Vielfach sind die wichtigen Daten wie Fondsrendite nur mit einigem Aufwand in Erfahrung zu bringen. Da viele Hedgefonds nicht als Publikumsfonds zugelassen sind, müssen sie ihre Kennzahlen auch nicht veröffentlichen.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Hedgefonds als flexibles Investment nutzen

Der hohe Aufwand kann sich jedoch in vielen Fällen lohnen. Hedgefonds Strategien sind vor allem deshalb interessant, weil sie in allen Marktphasen erfolgreich sein können. Dies macht sie für die Diversifikation des Portfolios zu einer interessanten Sache.

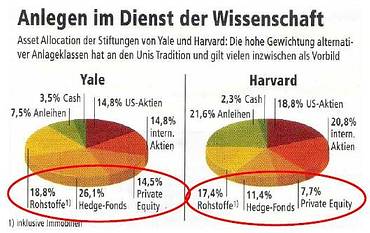

Experten setzen derzeit sehr häufig auf einen Aktienanteil von 60 Prozent im Depot. Dazu kommen dann nochmals 15 Prozent Hedgefonds. Empfohlen werden derzeit vor allem sogenannte Makro Hedgefonds Strategien, bei denen in sämtliche Anlageklassen wie Aktien, Rohstoffe, Währungen oder Renten investiert wird. Dort wird jeweils auf steigende und fallende Kurse gesetzt.

Zuletzt konnten solche Fonds unter anderem von steigenden Zinsen in den USA profitieren. Da viele Anleger mit einer Zunahme Inflation und damit verbunden mit steigenden Zinsen gerechnet haben sind die Kurse für US-Staatsanleihen gesunken. Bei anderen Anlageformen bleibt in einer solchen Situation nur die Möglichkeit, Anleihen zu verkaufen. Die Manager von Hedgefonds können dagegen in jeder Marktphase investieren, wenn sie von einer bestimmten Entwicklung überzeugt sind.

Risikomanagement bei Hedgefonds Strategien

Das Ergebnis von solchen Hedgefonds Strategien kann sich oftmals sehen lassen. Das Portfolio erwirtschaftet seine Rendite unabhängig von den Kursschwankungen bei Aktien und Anleihen. Somit eignen sich Hedgefonds sehr gut zum diversifizieren und beimischen im Depot. Im Vergleich zum Welt-Aktienindex MSCI World verläuft die Entwicklung bei vielen Hedgefonds deutlich besser.

Hierzu können Anleger noch auf weitere Hedgefonds Strategien zurückgreifen. Hierzu gehört unter anderem auch die sogenannte Distressed Strategie. Bei dieser Anlagestrategie investieren Fondsmanager in Anleihen von insolventen Unternehmen, welche aufgrund panikartiger Verkäufe oftmals fehlerhaft bewertet sind. Bei marktneutralen Strategien wird zum einen in klassische Fonds investiert, die von steigenden Kursen profitieren. Zusätzlich werden noch Leerverkäufe von Aktien getätigt, die als überbewertet gelten.

Die wichtigsten Hedgefonds Strategien

Da es keine einheitlichen Regeln über die Verwendung des Kapitals in Hedgefonds gibt, haben sich im Laufe der Zeit verschiedene Hedgefonds Strategien entwickelt. Nachfolgend wollen wir die wichtigsten etwas näher erläutern:

- Long Short Equity: Diese Strategie wird von sehr vielen Hedgefonds angewendet. Fondsmanager investieren in Aktien, bei denen sie von steigenden Kursen ausgehen. Hierbei spricht man von einer Long Position. Zugleich werden Aktien verkauft, bei denen fallende Kurse erwartet werden. In diesem Fall handelt es sich um eine Short Position. Je nach Portfolio setzen Fondsmanager verstärkt auf Long- oder Short-Positionen. Meist setzen Hedgefonds jedoch auf fallende Kurse.

- Arbitrage Geschäfte: Bei einer Arbitrage Strategie setzen Investoren auf Preis und Kursunterschiede zwischen Wertpapieren oder Währungen. Hedgefonds machen sich diesen Effekt zumeist bei Wandelanleihen zunutze. Sie kaufen zum Beispiel eine unterbewertete Wandelanleihe und verkaufen zugleich die dazugehörigen Aktien.

- Event-Driven-Strategie: Bei dieser Hedgefonds Strategie werden bestimmte Ereignisse wie Fusionen oder Konkurse bei der Planung des Portfolios berücksichtigt. Denkbar wäre zudem, dass der Hedgefonds Manager auf den erfolgreichen „Turnaround“ eines Unternehmens spekuliert. Läuft alles wie angenommen profitiert der Fonds von steigenden Aktienkursen. Umgekehrt kann der Fonds auch auf den möglichen Konkurs eines Unternehmens setzen. In diesem Fall profitiert er von stark fallenden Kursen. Alternativ ist es natürlich auch möglich über Staatsanleihen in insolvente Staaten zu investieren. Dies war beispielsweise während der EU-Finanzkrise bei Griechenland oder Irland der Fall.

- Global-Macro-Strategie: Bei dieser Strategie wird die Preisentwicklung bei allen Anlageklassen berücksichtigt. Hierzu gehören insbesondere Aktien, Rohstoffe, Edelmetalle und Devisen.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Attraktive Renditen möglich

Makro Hedgefonds erzielten zwischen 2000 und 2015 eine jährliche Rendite von mehr als 11 Prozent. Auch CTA-Hedgefonds boten mit über 6% pro Jahr einen Mehrwert gegenüber Aktien (1,5%), Anleihen (5,6%) und Rohstoffen (5,0%). Die Preisschwankungen fielen dabei mit 5,8 Prozent deutlich geringer aus als bei Aktien und Rohstoffen (16%). Somit bieten Makro Hedgefonds eine gute Rendite bei gleichzeitig deutlich geringeren Preisschwankungen.

Unterschiede zwischen Hedgefonds und Investmentfonds

Gemeinsam haben die beiden Anlageportfolios, dass sie von einem Manager verwaltet werden. In der Praxis gibt es zwischen den beiden Varianten jedoch auch einige Unterschiede.

| Hedgefonds | Investmentfonds |

| Nur in begrenztem Maße reguliert | Vollständig reguliert |

| Zielen auf absolute und positive Rendite ab | Ziel ist eine bessere Entwicklung als der Gesamtmarkt |

| Zur Bestückung des Fonds können Kredite aufgenommen werden. | Kreditaufnahme ist verboten |

| Geldanlage ist zumeist kaum liquidierbar | Theoretisch jederzeit liquidierbar |

| Fondsmanager erhalten eine Erfolgsprovision von bis zu 25 Prozent | Vergütung ist abhängig vom Fondsvolumen und relativer Wertentwicklung |

| Leerverkäufe sind möglich | Nur Käufe möglich |

| Erfolg hängt von der Expertise des Fondsmanagers und vom Glück ab | Erfolg hängt von der Entwicklung des Gesamtmarktes ab |

| Kaum Anlagebeschränkungen vorhanden | Anlage ist stark reguliert |

| Unsystematisches Risiko | Systematisches Risiko |

| Unbeschränkter Einsatz von Derivaten möglich | Derivate sind verboten |

Wie funktionieren Leerverkäufe?

Bei Leerverkäufen werden Basiswerte verkauft, welche der Verkäufer gar nicht besitzt. Stattdessen werden sie ausgeliehen und zum vereinbarten Zeitpunkt wieder zurückgegeben. Leerverkäufe können mit Aktien, Waren, Devisen sowie Derivaten sowohl im Kassa- als auch im Termingeschäft vollzogen werden.

Der Anleger hält dabei eine sogenannte „Short-Position“. Der Leerverkäufer spekuliert auf einen sinkenden Börsenkurs. Die Differenz zwischen Verkaufspreis und dem Kaufpreis der geliehenen Aktien ist abzüglich Leihgebühren der Gewinn.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

In der Praxis gibt es bei Leeverkäufen die folgenden Varianten:

- Leerverkauf als Kassageschäft: In dieser Variante unterscheidet sich der Leerverkauf bezüglich Abschluss und Ablauf nicht von einem herkömmlichen Verkauf. Der Leerverkäufer muss den verkauften Wert innerhalb kurzer Fristen liefern. Diese betragen in den meisten Fällen zwei oder drei Handelstage. Um die Wertpapiere innerhalb dieser Frist liefern zu können, muss er sich diese leihen.

- Leerverkauf als Termingeschäft: Wird der Leerverkauf als Termingeschäft abgewickelt, muss der Verkäufer erst zu einem festgelegten Termin liefern. Somit besteht ei längerer Zeitraum, um sich das benötigte Kapital für den Kauf der Basiswerte zu beschaffen.

Bei gedeckten Leerverkäufen leihen sich die Akteure das Geld bei einem Makler bzw. Wertpapierbesitzer. Diese Papiere werden dann auf dem Markt verkauft. Im Falle von ungedeckten Leerverkäufen besitzt der Verkäufer die Basiswerte nicht oder hat sich diese auch nicht geliehen. Diese Form von Leerverkäufen kann sich besonders stark auf die Kurse auswirken. So ist es beispielsweise möglich, Aktien auf den Markt zu bringen, die nicht real existieren. In Deutschland sind ungedeckte Leeverkäufe verboten. Hedgefonds nutzen Leeverkäufe in erster Linie, um Positionen abzusichern.

Regulierung innerhalb der EU

Nachdem Hedgefonds für die Finanzkrise 2008 mitverantwortlich gemacht wurden, forderten viele Anleger und Experten eine stärkere Regulierung. Nach langen Verhandlungen wurden innerhalb der Europäischen Union 2010 neue Regelungen beschlossen.

Seit 2013 müssen Hedgefonds Manager eine spezielle Lizenz besitzen. Der sogenannte „EU-Fonds-Pass“ kann sowohl von Fondsmanagern innerhalb wie außerhalb der Europäischen Union erworben werden. Beschlossen wurde von der EU außerdem, dass die allgemeinen Regelungen bis zum Jahr 2018 durch nationale Reglementierungen ergänzt werden.

Durch die EU-Richtlinie sollen Hedgefonds einen gewissen rechtlichen Rahmen erhalten. Ziel ist es dabei, dem Anleger ein höheres Maß an Sicherheit zu verschaffen. Hierzu gehört unter anderem die Verpflichtung, dass Fondsmanager ihre Anlagestrategien sowie ihre Art des Scorings für Investoren und der Börsenaufsicht offenlegen. Gleichzeitig wird von den Fondsmanagern ein gewisses Mindestkapital gefordert. Darüber hinaus muss sichergestellt sein, dass das Vermögen des Hedgefonds sicher bei Depotbanken verwahrt wird.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.