Kapitalbildende Versicherungen – Probleme und Kritik an der Versicherung im Test!

Zuletzt aktualisiert & geprüft: 28.03.2020

Lohnen sich kapitalbildende Versicherungen bei der Geldanlage?

Kapitalbildende Versicherungen sind dadurch gekennzeichnet, dass die gesamten Beiträge oder zumindest ein Teil davon, für eine sichere Ablaufleistung angespart werden. Somit steht hier der Spargedanke an erster Stelle. Zu den bekanntesten Vertretern gehört die kapitalbildende Lebensversicherung. Es handelt sich hierbei um eine Kombination aus Todesfallabsicherung und Sparvertrag. Die vereinbarte Versicherungssumme wird bei Tod an die Hinterbliebenen oder zum Ende der Vertragslaufzeit an den Versicherten selbst ausgezahlt. Die aufgeschobene Rentenversicherung ist eine weitere Form der kapitalbildenden Versicherung. Versicherungsnehmer können zumeist wählen, ob die Kapitalleistung in einer Summe oder als lebenslange Rente ausgezahlt werden soll. Mit Zulagen und Steuervergünstigungen gefördert werden Riester-Rente und Rürup-Rente.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Das Wichtigste in Kürze:

- Klassische Lebens- und Rentenversicherungen lohnen sich als Geldanlage kaum noch.

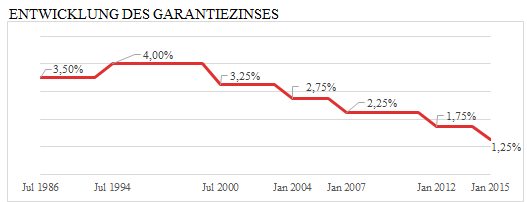

- Der Garantiezins wurde zum 01.01.2015 auf 1,25 Prozent gesenkt.

- Aufgrund hoher Kosten verbleibt durchschnittlich noch eine Verzinsung von 0,42 Prozent.

- Die Aussichten auf eine hohe Überschussbeteiligung sind eher schlecht.

- Staatlich geförderte Produkte wie Riester- oder Rürup-Rente können bei niedrigen Kosten empfehlenswert sein.

- Fondsgebundene Lebens- und Rentenversicherungen sind ebenfalls eine Alternative.

Kapitalbildende Versicherungen stehen in der Kritik

In Deutschland werden pro Jahr rund 1,5 Millionen Lebens- und Rentenversicherungen abgeschlossen. Trotz eines Rückgangs im Vergleich zu früheren Jahren (2,8 Millionen Versicherungen in 2005) zeigt dies, dass kapitalbildende Versicherungen nach wie vor sehr beliebt sind. Und das obwohl kapitalbildende Versicherungen was die Rendite betrifft eher unrentabel sind. Doch warum ist das so?

Immer mehr Verbraucher erkennen, dass sie eine private Altersvorsorge benötigen. Dieses Thema kommt dann zumeist auch bei einem Besuch des Versicherungsvertreters zur Sprache. Diese bieten dann natürlich Lebens- und Rentenversicherungen als sichere Altersvorsorge an. Dabei stehen diese Policen immer häufiger in der Kritik. Verbraucherschützer bemängeln insbesondere die fehlende Transparenz bei der Überschussbeteiligung. Hierbei handelt es sich um die von den Versicherern erwirtschafteten Gewinne, welche zusätzlich zum Garantiezins an den Kunden ausgezahlt werden.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Fakt ist zudem, dass kapitalbildende Versicherungen aufgrund des sinkenden Garantiezinses, seit Jahren immer unrentabler werden. So gibt es zahlreiche Gründe, warum sich der Abschluss in den meisten Fällen nicht lohnt.

Hiervon abzugrenzen sind fondsgebundene Lebens- und Rentenversicherungen, bei denen die Beiträge komplett oder teilweise in Investmentfonds angelegt werden. Diese Angebote versprechen eine höhere Rendite bei gleichzeitig größerem Risiko.

Das Problem mit dem Garantiezins

Kapitalbildende Versicherungen haben in der klassischen Variante eine garantierte Verzinsung. Der Zinssatz ist dabei branchenweit einheitlich und wurde in den letzten Jahren immer wieder nach unten korrigiert. Zuletzt wurde der Garantiezins auf rund 1,25 Prozent und teilweise noch geringer gesenkt.

Zu beachten ist, dass die Garantieverzinsung nur für den Sparanteil gilt. Dieser ergibt sich nach Abzug der Abschlussprovision, des Todesfallschutzes sowie der Verwaltungskosten. Viele Versicherungsnehmer sind sich über die beim Abschluss einer kapitalbildenden Versicherung anfallenden Kosten nicht im Klaren. Bei einem Vertrag mit 30 Jahren Laufzeit und einem monatlichen Beitrag beläuft sich diese durchschnittlich auf 1.440 Euro. Zwar haben die Versicherer angekündigt, dass die Abschlusskosten in Zukunft sinken werden, mit rund 900 Euro im Schnitt muss man dennoch rechnen. So viel dürfen die Versicherer nach einem neuen Gesetz in der Bilanz ansetzen.

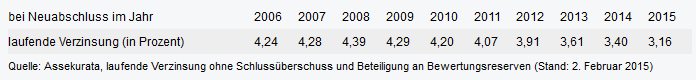

Was bleibt nach Abzug der Kosten noch an Rendite übrig? Die Ratingagentur Assekurata hat dies für eine Rentenversicherung mit 25-jähriger Ansparzeit ermittelt. Hierzu wurden die Verträge von 54 Assekuranzen unter die Lupe genommen. Das Ergebnis ist für Versicherungsnehmer relativ erschreckend.

Vom eigentlichen Garantiezins in Höhe von 1,25 Prozent bleiben im Durchschnitt gerade einmal 0,42 Prozent übrig. Die Mehrzahl der getesteten Versicherer bewegen sich in einer Spanne zwischen 0,2 und 0,6 Prozent. Ein Versicherer bewegte sich sogar im Negativbereich, sodass nicht einmal die eingezahlten Beträge garantiert sind. Nur zwei Anbieter erreichten Werte von mehr als 1,0 Prozent.

Die garantierte Verzinsung gehört zu den wichtigsten Verkaufsargumenten für kapitalbildende Versicherungen. Leider können nur die wenigsten Angebote halten was sie versprechen.

Mein Tipp:

Wer sich dennoch für eine kapitalbildende Versicherung entscheidet, sollte die einzelnen Produkte in jedem Fall genau miteinander vergleichen. Achten Sie dabei auf Nettotarife, die ohne Abschlussprovision angeboten werden und nur geringe Verwaltungskosten beinhalten. Die von sogenannten Honorarberatern angebotenen Tarife können im Einzelfall Sinn machen.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Ungünstige Aussichten bei der Überschussbeteiligung

Die garantierte Verzinsung ist nur ein Teil der möglichen Rendite bei kapitalbildenden Versicherungen. Darüber hinaus werden die Versicherten an den laufenden Gewinnen des Unternehmens beteiligt. Diese wird auch als Überschussbeteiligung bezeichnet. Garantiezins und Überschussbeteiligung zusammen ergeben die laufende Verzinsung. Allerdings sind die Überschussbeteiligungen ebenfalls seit Jahren rückläufig.

Entwicklung der Überschussbeteiligung in den nächsten Jahren:

Zu beachten ist auch hier, dass sich die Verzinsung nur auf den Sparanteil erstreckt. Die genannten Renditen werden demzufolge ebenfalls noch durch die anfallenden Kosten gemindert. Unter Berücksichtigung aller Gewinnanteile sie dem Schlussüberschuss zum Vertragsende wird die Gesamtverzinsung im Schnitt um 0,79 Prozent gedrückt.

Die Überschussbeteiligung wird durch den Versicherer jedes Jahr neu festgelegt. Laufende Überschüsse aus den vergangenen Jahren sind dabei grundsätzlich fest zugesagt und können nicht mehr gestrichen werden. Theoretisch ist es auch möglich, dass der Versicherer für einige Jahre gar keine Überschussbeteiligung zuteilt und stattdessen nur den garantierten Zins auszahlt. Bei neuen Verträgen dürfte dies aufgrund des aktuell niedrigen Garantiezins von 1,25 Prozent kaum der Fall sein. Aufgrund der vorhandenen Altbestände ist jedoch ein weiterer Rückgang wahrscheinlich.

Altverträge wirken sich negativ aus

Um die hohen Garantieverzinszungen früherer Jahre zu stemmen, müssen die Versicherer eine Menge Geld in die Hand nehmen. Dies wirkt sich negativ auf die Überschüsse von Neukunden aus. Wie Assekurata ebenfalls ermittelte, mussten die Assekuranzen 2014 eine durchschnittliche Garantieverzinsung von 3,05 Prozent aufbringen. Dies ist deutlich mehr als die 1,25 Prozent, welche bei neuen Verträgen versprochen werden. Etwas mehr als 20 Prozent der Altverträge weisen noch eine garantierte Verzinsung von 4 Prozent auf.

Der Gesetzgeber hat auf die angespannte Situation reagiert und den Versicherern eine sogenannte Zinszusatzreserve auferlegt. Damit soll sichergestellt werden, dass die Kunden ihre garantierte Verzinsung auch in Zukunft erhalten. Dies ist erforderlich, weil die hohen versprochenen Zinsen in den nächsten Jahren nicht mehr aus dem laufenden Geschäft finanziert werden können.

Allein 2014 mussten die Lebensversicherer 8 Milliarden Euro der Zinszusatzreserve zuführen. Dies reduziert natürlich die Aussichten auf eine hohe Überschussbeteiligung für neue Kunden. Ein weiteres Problem sind die aktuell sehr niedrigen Zinsen am Kapitalmarkt. Wie die Bundesbank ermittelte, können bei gleichbleibend niedrig Zinsen im Jahr 2023 drei von 85 Versicherungen ihren Verpflichtungen nicht mehr nachkommen. Sollten die Zinsen noch weiter sinken, sind sogar 13 Unternehmen gefährdet.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Vorteile einer kapitalbildenden Lebensversicherung

Natürlich ist die Verzinsung nur ein Teil der kapitalbildenden Lebensversicherung. Mit der Absicherung von Hinterbliebenen erfüllen die Policen noch einen zweiten wichtigen Zweck. Im Todesfall des Versicherten wird die vereinbarte Summe an den Bezugsberechtigten ausgezahlt. Besonders für Familien mit Kindern ist es wichtig, die Hinterbliebenen bei einem Ausfall des Hauptverdieners abzusichern. Dies gilt insbesondere dann, wenn noch Kredite beispielsweise für eine Immobilienfinanzierung getilgt werden müssen.

Zu den weiteren Vorteilen gehört, dass sich die Beiträge flexibel an die eigenen Möglichkeiten anpassen lassen. Die Prämienhöhe hängt in erster Linie von der vereinbarten Versicherungssumme ab. Bei manchen Versicherungen kann man aber die Höhe des Todesfallschutzes von dem Auszahlungsbetrag am Ende der Laufzeit trennen. So kann eine höhere Auszahlung im Todesfall gewählt werden.

Vorteile der Kapitallebensversicherung auf einen Blick:

- Finanzielle Absicherung der Angehörigen

- Absicherung der Immobilienfinanzierung

- Beiträge sind bis zu einem Höchstbetrag steuerlich absetzbar

- Prämien und Laufzeiten flexibel wählen

Fondsgebundene Lebensversicherung als Alternative

Bei der fondsgebundenen Lebensversicherung wird eine Fondsanlage mit einer Risikolebensversicherung kombiniert. Durch die Investition in Aktienfonds haben Versicherungsnehmer die Chance auf eine höhere Rendite. Im Vergleich zur klassischen kapitalbildenden Versicherung besteht dabei jedoch auch ein höheres Risiko. Eine Garantieverzinsung gibt es bei diesen Policen nicht. Der Kunde erhält den Gegenwert seiner Fondsanteile zum Ende der Laufzeit ausgezahlt.

Einige Policen bieten eine sogenannte Höchststandgarantie an. Dadurch erhalten Kunden unabhängig vom Fondswert am Laufzeitende den Wert zu einem bestimmten Stichtag ausgezahlt. Als weitere Variante können die Beiträge aufgeteilt werden. Dann fließt ein Teil in Fonds und für den Rest gibt es eine Garantieverzinsung wie bei der klassischen Kapitallebensversicherung. Allerdings sind solche Garantien immer auch mit gewissen Kosten verbunden. Während diese bei klassischen Policen auf vier Prozent beschränkt sind, gibt es bei fondsgebundenen Angeboten keine Regelungen.

Je nach Anbieter können Kunden zwischen unterschiedlichen Fonds wählen. Zumeist ist die Auswahl jedoch sehr gering. Somit haben Versicherte nur bedingte Möglichkeiten, um das Risiko zu steuern.

Bestehende Verträge nicht vorschnell kündigen

Wer bereits eine kapitalbildende Versicherung besitzt, sollte diese nicht vorschnell kündigen. Die genannten Nachteile beziehen sich in erster Linie auf neue Policen. Bei bestehenden Verträgen gelten andere Regeln:

- Zunächst einmal genau prüfen, ob der Vertrag den persönlichen Bedürfnissen entspricht. Altverträge sind aufgrund eines hohen Garantiezinses oftmals eine sehr gute Geldanlage.

- Sind die Beiträge zu hoch können diese oftmals reduziert oder der Vertrag komplett beitragsfrei gestellt werden. Prüfen Sie jedoch, ob die Police mit einer Berufsunfähigkeits-Zusatzversicherung kombiniert ist, sonst geht dieser Schutz ebenfalls verloren.

- Kapitalbildende Lebensversicherungen können unter bestimmten Voraussetzungen auch verkauft werden. Dies ist zumeist deutlich lohnenswerter als eine Kündigung. Lesen Sie hierzu auch unseren Testbericht zu Policen Direkt. Zudem ist in vielen Fällen auch eine Beleihung der Lebensversicherung möglich.

- Eine Kündigung kommt vor allem bei Verträgen in Betracht, die erst vor Kurzem abgeschlossen wurden. Die Abschlussprovision verteilt sich zumeist über die ersten fünf Jahre. Mit der Kündigung lassen sich zumindest ein Teil der Kosten einsparen.

Fazit: Geldanlage und Versicherung trennen

Die geringe Verzinsung macht kapitalbildende Versicherungen derzeit nicht empfehlenswert. Deshalb ist es sinnvoller, den Todesfallschutz und die Geldanlage zu trennen. Für eine Anlage in Aktien eignen sich beispielsweise ETF-Indexfonds. Anleger profitieren dabei von geringen Kosten und einer guten Risikostreuung. Zur Absicherung der Hinterbliebenen empfiehlt sich der Abschluss einer Risikolebensversicherung. Die Policen bieten einen hohen Schutz zu vergleichsweise geringen Beiträgen. Dies gilt besonders dann, wenn die Police bereits in jungen Jahren abgeschlossen wird.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Experten-Tipp:

Die kapitalbildende Versicherung kann durchaus eine gute Alternative zu anderen Sparanlagen sein. Grundsätzlich sollten dabei jedoch immer die Angebote verglichen werden.