Out of the Money Convertibles – Die Vorteile und Nachteile von Convertible Bonds

Zuletzt aktualisiert & geprüft: 30.09.2020

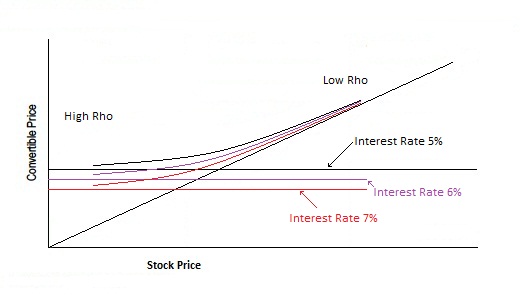

Der Handel mit Convertibles ist ein Milliardengeschäft. Wenn die Parität geringer wird, dann passt sich ein Convertible stärker an Zinssatz-Veränderungen als an Aktienpreis-Veränderungen an. Bei steigendem Convertible-Preis fallen dann nicht nur der Yield und das Delta, sondern auch das Kaufinteresse bezüglich festverzinslich orientierten Fonds und Fonds, die sich nach dem Aktien-Einkommen richten. Investoren, die sich bevorzugt nach den festverzinslichen Fonds orientieren, kaufen deshalb selten Convertibles, die stark vom Rückzahlungspreis abweichen. Wenn man sich Aktien-orientiert am Finanzmarkt beteiligt, dann beschränkt man sich, die Kreditqualität betreffend, nicht in großem Maß. Dadurch erhält man mehr Freiraum für das weitere Agieren auf dem Markt. Wenn Aktienpreise sinken, dann sinkt außerdem auch analog dazu der Wert der Convertible-Option.

Die Bewertung von Convertibles

Convertible Bonds stellen mehr dar als die bloße Kombination eines Bonds und einer Option. Die Bewertung hängt dabei von zahlreichen Faktoren ab:

-

Kurs-Volatilität

-

Zinssatz

-

Zinsvolatilität

-

Kredit-Spread

Bei der Bestimmung und Analyse dieser Faktoren ist auch ihre Beziehung zueinander von großer Bedeutung. Convertibles sind von großem Nutzen für niedrig bewertete Unternehmen. Die Asymmetrie der Information zwischen Manager und Investor kann dadurch enorm reduziert werden.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Komplexe Bewertung ermöglicht sehr gute Effekte

Ein Convertible Bond ist mehr als die Verbindung aus herkömmlicher Schuldverschreibung und einem Call auf eine Aktie. Die Flexibilität in der Gestaltung der Konditionen, die Verminderung von Asymmetrien der Information und der große Nutzen für bestimmte Unternehmen bilden die Grundlage für den Convertible Bond. Diese sehr guten Effekte werden durch die hohe Komplexität der Bewertung erworben. Durch die Korrelation der Zinsen mit dem Aktienkurs steigt der Straight Value und der Wert der Optionskomponente fällt. Dasgleiche trifft auf eine veränderte Kreditqualität zu. Es wird dabei versucht, viele unterschiedliche Teileffekte bei der Bewertung zu berücksichtigen. Dadurch müssen die Preise folglich intuitiv eingeordnet werden.

Die Analyse der Wertveränderungen

Auf dem Convertible Bond-Markt gelten die Hedge-Fonds als die wichtigsten Fonds. Durch Hedge-Fonds wird versucht, die Option aus dem Wandlungsrecht zu isolieren und Arbitrage-Opportunitäten gegenüber dem Aktienmarkt zu nutzen. Diese Portfolio-Strategie verbindet einen gekauften Convertible Bond und leerverkaufte Aktien. Das Delta stellt die Wertveränderung des Convertible Bonds analog zur Veränderung des Aktienpreises dar.

Ein Hedge-Portfolio ist gegen geringe Preisschwankungen der Aktie resistent, denn die Tangente und die Preisfunktion des Convertible Bonds sind identisch. Größere Kursänderungen ergeben einen Handelsgewinn: Bei sinkenden Aktienkursen gleicht der Gewinn aus der Short-Position den Verlust des Convertible Bonds aus. Bei steigenden Aktienkursen übersteigt innerhalb dieses Gamma-Handels der Kursgewinn des Convertible Bonds den Verlust der Aktienposition. Durch Hedge-Fonds wird in der Regel eine geringere Volatilität der Convertible-Aktienoption als beim Aktienmarkt genutzt. Außerdem spekulieren Marktteilnehmer zudem auf Zeiten, in der die Volatilität ansteigt.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Weitere Anlagestrategien

Außerdem existieren weitere nützliche Anlagestrategien für eine erfolgreiche Teilnahme am Aktienmarkt. Die Anlage in Convertible Bonds bildet eine defensive Anlagestrategie und die Chance auf die Marktteilnahme bezüglich wachsender Aktienkurse bleibt bestehen. Aufgrund der Zinszahlungen wird ein stetiges Einkommen erzielt, das die Höhe der Dividendenzahlungen eines direkten Aktienengagements in der Regel übersteigt. Den Marktteilnehmern bietet sich zudem durch rein auf Convertibles konzentrierte Anlagen ein unkomplizierter, günstiger Zugang zum Convertible Bond-Markt. Dies ermöglicht es, an steigenden Aktienkursen teilzunehmen und bietet Schutz gegen einen Preisverfall am Aktienmarkt.

Emission eines Convertible Bonds

Bei Rentenfonds geht ein Teil des laufenden Einkommens zu Gunsten des möglichen Gewinns bei steigenden Aktienkursen verloren. Beispielsweise aufgrund des Totalverlustrisikos wird eine Direktinvestition innerhalb des Aktienmarkts vermieden. Darüber hinaus verringert eine Diversifikation im Convertible Bond-Markt das Zinsrisiko. Anstatt einer herkömmlichen Anleihe wird bei Rentenfonds meistens in „out-of-the-money“-Convertible Bonds investiert, weil auf diese Weise ein fairer Handel eines Convertible Bonds auch bei niedrigen Aktienkursen sichergestellt ist. Zudem kann durch Convertibles ein Kreditportfolio vergrößert werden. Convertible Bonds werden aus diesem Grund und beispielsweise aufgrund niederiger Coupons häufig als Finanzierungsinstrument genutzt.

Ein niedriger Kupon eines Convertible Bonds beruht jedoch auf der enthaltenen Aktienoption. Aufgrund dessen ist die Emission eines Convertible Bonds nicht unbedingt eine günstigere Finanzierungsquelle. Der Vorteil von Convertible Bonds ist, dass sie schwach auf Veränderungen des Unternehmensrisikos reagieren.

Interessenkonflikte

Zwischen Aktionären und Gläubigern eines Unternehmens können bekanntlich Interessenskonflikte entstehen. In der Regel profitieren beide Investorengruppen von Managemententscheidungen. Dies bewirkt häufig eine Steigerung des Unternehmenswerts und des Unternehmenspotentials. Die Fremdkapitalgläubiger verschuldeter Unternehmen verlangen häufig hohe Zinszahlungen als Kompensation einer möglichen Risiko-Umverteilung. Dies kann den Gewinn eines Eigenkapitalgebers verringern und zudem die Insolvenz eines Unternehmens herbeiführen. Mit Hilfe von Convertible Bonds können Interessenskonflikte vermindert werden. Die Rendite und der Wert eines Convertible Bonds reagieren schwach auf eine Risiko-Veränderung eines Unternehmens. Wenn das Risiko wächst, sinkt der Wert einer Anleihekomponente. Der Wert des Wandlungsrechts steigt: Dies verbessert die Informationsstruktur zwischen Management und Gläubigern. Convertible Bonds werden häufig bei hohem Unternehmensrisiko verwendet.

Spätestens seit der bekannten Backdoor Equity Financing-Hypothese ist bekannt, dass Wachstumsunternehmen ihr Eigenkapital durch Convertible Bonds ausweiten. Das Ungleichgewicht der Informationen zwischen Management und Investoren und die resultierenden Kosten begründet die Tatsache, dass Eigenkapitalbeschaffungen durch Convertible Bonds vorteilhaft sind. Was Fremdkapital betrifft, besteht für Unternehmen nur eine begrenzte Chance, weil Kosten und Covenants den Zugang einschränken. Wenn der aktuelle Börsenkurs die Wachstumsperspektiven fehlerhaft einschätzt, kann eine direkte Emission von Aktien zusätzliche Kosten bedingen. Die Ankündigung einer Kapitalerhöhung führt in der Regel zunächst zu einem Preisabschlag und der Aktienkurs sinkt.

Für Wachstumsunternehmen mit hohem Unternehmensrisiko ist es am nützlichsten, die Basis des Eigenkapitals durch die Emission von Convertible Bonds und durch die folgende Wandlung zu vergrößern.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Vorteile und Nachteile von Convertibles

Ein Convertible Bond wird häufig von Wachstumsunternehmen mit hohem Unternehmensrisiko genutzt. Die Anleihekomponente oder das Wandlungsrecht spielen dabei eine besonders große Rolle. Vorteile sind ein niedriger Coupon und ein geringer Liquiditätsverlust. Zusätzlich sind die Zinsen steuerlich abzugsfähig. Ein Rating wird zudem für eine erfolgreiche Emission nicht benötigt. Bei einer Wandlung erfolgen die Verwässerung der Aktienerträge und die Umverteilung der Stimmrechte zudem später. Die Erlöse aus der Emission bereits heute zur Verfügung stehen. Wenn sich zudem bestimmte Investorengruppen auf eine Anlageform konzentrieren, können günstige Bedingungen genutzt werden.

Eine Emission kann die Kreditqualität eines Emittenten erhöhen und dazu dienen, steuerliche oder rechtliche Regelungen zu nutzen. Im Folgenden werden die drei Hauptnachteile aufgeführt, die sich bei einer Convertible Bond-Emission ergeben:

- der negative Effekt der Ankündigung auf den Aktienpreis

- eine erhöhte Volatilität der Aktie aufgrund der Handelsstrategien von Hedge-Fonds

- das Refinanzierungsrisiko bei einer fehlgeschlagenen Wandlung

Eine Rendite eines Convertibles ist niedriger als eine Rendite einer herkömmlichen Anleihe mit ähnlicher Bonität. Mögliche Emissionsverfahren sind:

- Agio-Verfahren mit einem Emissionspreis über Par

- Niedrig-Coupon-Verfahren unter Par liegend

Zudem werden Zero Coupon Convertibles verwendet, die als Diskont-Wertpapiere ohne Coupon begeben werden. Dadurch steigen der Wandlungspreis und die Ausübungspreise der Optionen im Zeitablauf und folgen dabei einem festgelegten Schema. Die Ausübung der Wandlung hängt vom Mindestpreis der Aktie ab. Nach Ablauf einer Sperrfrist kann dann das Wertpapier zu Par zurückgegeben werden.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Verschiedene Varianten von Convertibles

LYONs bieten eine Handelsstrategie, die es ermöglicht, an Kurssteigerungen teilzunehmen und durch einen Put den Wert einer Investition zu sichern. Bei einem Step-up Convertible erhöht sich der Coupon, wenn sich die Bonität des Emittenten verschlechtert. Die höhere Zinszahlung gleicht dann den Anstieg des Bonitätsrisikos zu einem Teil aus. Bei einem Contingent Payment Convertible wird die Höhe des Coupons durch Aktienpreis bedingt. Häufig ist die Wandlung eines Convertibles erst nach Ablauf einer Sperrfrist möglich ist. Bei den Contingent Convertibles (CoCos) kann das Wandlungsrechts erst ausgeübt werden, wenn der Aktienkurs einen bestimmten Mindestpreis aufweist. Bei einem Resetting Convertible Bond wird der Wandlungspreis zu bestimmten Zeitpunkten an die Entwicklung des Aktienpreises angepasst. Die Parität des Convertible Bonds ist dann identisch mit dem Nennwert. Der Wandlungspreis wird meistens nach unten angepasst. Resetting Convertibles haben einen höheren Wert als herkömmliche Convertibles.

Verbesserte Kapitalstruktur

Eine weitere Variante von Convertibles stellen Mandatory Convertibles dar, die am Ende der Laufzeit gewandelt werden. Der Coupon eines Mandatory Convertible Bonds ist häufig höher als der Coupon eines Convertible Bonds. Durch Mandatory Convertible Bonds können die Kapitalstruktur und die Kreditwürdigkeit verbessert werden. Es ist zudem möglich, Zinszahlungen zu kumulieren. Mandatory Convertible Bonds vermindern außerdem Informationsasymmetrien. Bei den zahlreichen Strukturen und Strategien spielt die stetige und dynamische Teilnahme an den Finanzmärkten als ein Hauptziel eine wichtige Rolle. Optionen können prinzipiell jederzeit ausgeübt werden. Der Put begrenzt das Verlustrisiko des Investors bei sinkenden Aktienpreisen und gleichzeitiger Bonitätsverschlechterung des Emittenten. Calls dienen häufig dazu, einen Investor zu einer Wandlung innerhalb einer bestimmten Periode zu zwingen. Im Folgenden wird aufgelistet, was Gegenstand eines Convertibles sein kann:

- die Aktie des Emittenten oder eines Dritten

- Genussscheine

- Anleihen

- Gold

- Währungen oder Indizes

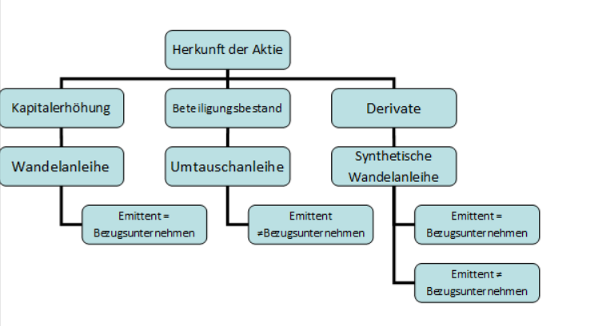

Der klassische Convertible Bond wird in eigene Aktien des Emittenten gewandelt. Dadurch wird das Fremdkapital in Eigenkapital gewandelt wird. Umtauschanleihen werden beispielsweise in Aktien eines Tochterunternehmens gewandelt. Synthetische Convertible Bonds werden meistens von Investment Banken emittiert und in eine andere Aktie eines anderen Unternehmens getauscht. Die folgende hierarchisch strukturierte Grafik unterteilt die verschieden Varianten von Convertibles nach der Herkunft der Aktie:

Der Wert von Convertibles

Der Wert von Convertibles ist eine komplexe Funktion, die vom Zinsniveau und von der Volatilität der Zinsen, der Höhe und der Veränderung des Kreditrisikos des Emittenten, der Höhe des Coupons und von der Restlaufzeit, aktuellem Aktienpreis und dessen Volatilität, Dividendenrendite, Conversion Ratio und Zwangswandlungsrechten abhängig ist. Häufig können bei einer Bewertung die Abhängigkeiten nicht vollständig dargestellt werden.

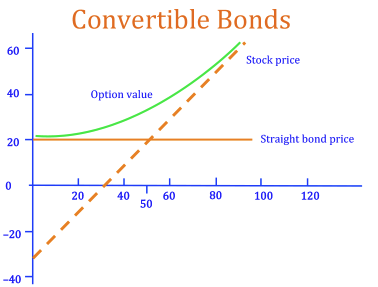

Convertibles sind Schuldverschreibungen, die den jeweiligen Besitzer dazu berechtigt, ein Wertpapier innerhalb einer bestimmten Frist, zu einem festgelegten Umtauschverhältnis und unter der Bedingung, Zuzahlungen zu leisten, in Aktien zu tauschen. Demnach sind Convertibles hybride Wertpapiere, die eine Fremd und eine Eigenkapitalkomponente und eine Anleih- und eine Wandlungskomponente vereinen. Der Wert einer Anleih-Komponente wird durch den Straight Value bestimmt. Den Conversion Value erhält ein Investor bei sofortiger Wandlung. Die Wandlung vollzieht sich analog zur Aufgabe des Straight Values. Deshalb wird ein Convertible Bond gewandelt, wenn der Conversion Value höher ist als der Straight Value. Dabei ist der faire Wert mit einer herkömmlichen Anleihe bei gleichen Bedingungen identisch und wird darüber hinaus durch das Zinsniveau des Marktes und beispielsweise durch die Bonität des Emittenten bestimmt.

Der Wert von Convertibles wird am Laufzeitende anhand eines Portfolios dargestellt. Dieses Portfolio beinhaltet folgende Komponenten:

- eine Anleihe

- einen Call auf die dem Wandlungsrecht zugrunde liegenden Aktien

Convertibles sind hybride Wertpapiere, die Eigenschaften von Eigen- und Fremdkapital miteinander verbinden, eine besondere Form von Schuldverschreibungen, und gelten aufgrund zahlreicher, nützlicher Gestaltungsmöglichkeiten und der Verbindung von Aktie und Anleihe als eigenständiges Marktsegment. Eine Flexibilität in der Konditionsgestaltung, verringerte Informationsasymmetrien und die Attraktivität für bestimmte Investorengruppen sind gute Effekte der Convertibles. Die Korrelation der Zinsen mit dem Aktienkurs ist häufig negativ. Dadurch steigt der Straight Value an und der Optionswert sinkt. Dies betrifft auch die Kreditqualität. Weil eine Bewertung häufig zu lückenhaft durchgeführt wird, folgt daraus, dass die Preise auf grobe Weise nachkalkuliert werden müssen. Eine Call-Option kann zudem einen Wert aufweisen, der so gering ist, dass ein Convertible wie eine herkömmliche Obligation reagiert. Bei Out of the Money-Convertibles ist der Wert der Umwandlung höher als der Wert des Eigenkapitals. Ein besonders hohes Risiko besteht dabei bekanntlicherweise in der Konkurrenz der verschiedenen Geschäftsteilnehmer. Bei den Convertibles wird außerdem häufig darauf geachtet, dass aufgrund der Strategien nicht zu viel Konkurrenz zwischen den Finanzmarktteilnehmern entsteht. Aufgrund der Anzahl an Marktteilnehmern stellt sich dies häufig als eine schwierige Aufgabe dar. Es wird deshalb stetig von den Marktteilnehmern versucht, innerhalb des Geschäfts zu kooperieren. Das dynamische Delta-Hedging stellt sich als nützliche Methode dar, die Balance zwischen den Transaktionen zu halten, um weiterhin erfolgreich am Markt teilnehmen zu können und die Unternehmensstruktur zu verbessern. Marktneutrale Investment-Strategien schützen jedoch nicht vor möglichen Verlusten, beispielsweise in einer Situation wie einem Börsen-Crash. Die Begebung einer Wandelanleihe richtet sich nach rechtlichen Grundlagen. Eine Wandel-Option wird bei einer Wandelanleihe nicht losgelöst gehandelt. Das bedingte Kapital liefert bei der Wandlung die entsprechenden Aktien. Der Zinssatz einer Wandelanleihe liegt in der Regel unter dem gegebenen Marktzinssatz. Auch die Regelungen bezüglich der Wandelpflicht sind bei dieser Art von Aktienhandel von großer Bedeutung, weil sich auch dadurch Vor- und Nachteile für die Marktteilnehmer ergeben können. Aus diesem Grund werden die Vereinbarungen vorher genau abgewogen und vertraglich fixiert.