Preis- und Rendite-Charakteristika von Callable-Obligationen

Zuletzt aktualisiert & geprüft: 22.12.2020

Neben Putable-Obligationen, der Prämien-Anleihe und der Tilgungsanleihe sind die Callable-Obligationen kündbare Anleihen. Sie müssen nicht am Ende der Laufzeit zurückbezahlt werden. Bei den Callable-Obligationen besteht die Option einer vorzeitigen Rückzahlung. Diese vorzeitige Rückzahlung ist jedoch nicht verpflichtend. Charakteristisch für Optionen ist, dass sie lediglich eine Möglichkeit und ein Recht, aber nicht die Pflicht bilden, auf eine bestimmte Weise am Finanzmarkt zu agieren.

Die Bedeutung von Optionen für Callable-Obligationen

Wer Gewinn erzielen will, muss zahlreiche Faktoren in seiner Analyse kalkulieren. Man muss verhindern, dass verschiedene Faktoren eintreten, um beispielsweise von Beginn an einige Zinsschwankungen ausschließen zu können. Obligationen sind stetig zahlreichen Risiken bezüglich des Zinssatzes, der Volatilität, der Inflation, der Liquidität oder Verlustrisiken ausgesetzt. Die Bewertung einer Callable-Obligation muss die Preisunterschiede im Bereich der Preiskompression analysieren: Mit Hilfe einer solchen Analyse kann eine Callable-Obligation bewertet werden. Wenn ein Marktteilnehmer sein Optionsrecht ausübt, dann fließen der entsprechenden Kapitalgesellschaft Cash-Mittel zu, für die sie Aktien herausgibt. Steigt die Anzahl der Aktien, die auf dem Finanzmarkt durch das Unternehmen platziert wurden, im Vergleich zum vorherigen Zeitpunkt vor der Ausübung der Optionsrechte an, dann verteilt sich beispielsweise der Wert des Eigenkapitals auf verschiedene Aktien. Weil der Wert von einzelnen Aktien dabei verringert wird, wird dies „Verwässerung“ genannt. Bei Optionsanleihen solcher Art ergibt sich zudem das Problem der Dividendenzahlung. Bei dieser Zahlung, die jedes Mal getätigt werden muss, wenn Aktien ausgegeben werden, wird eine niedrige Rendite berücksichtigt. Dividendenzahlungen erstrecken sich in der Regel über mehrere Jahre: Ein gleichzeitiger Gewinnanstieg ist deshalb auch in diesem Fall sehr wichtig.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Analyse und Bewertung von Optionen und Optionsanleihen

Bei der Ausübung eines Optionsscheines muss ein Finanzteilnehmer am Finanzmarkt mit verschiedenen Aktien oder andere Finanzwerten agieren. Durch eine Call-Option fließen dem Geschäft keine zusätzlichen Mittel zu. Wenn die Zinsen sinken, dann wird ein Rückruf einer Emission wahrscheinlicher. Der Investor erhält dann seine Investition zurück und reinvestiert dann erneut. Dabei sind zahlreiche Kriterien wie der Rückzahlungspreis, die Restlaufzeit und weitere Kosten von wichtiger Bedeutung. Der Rückzahlungspreis liegt meistens bei 100 %, ist bei Nullcoupon-Anleihen jedoch geringer. Auch durch den Rückruf und eine erneute Ausgabe von Wertpapieren auf dem Geld-und Kapitalmarkt entstehen Kosten.

Die Bewertung einer Callable-Obligation

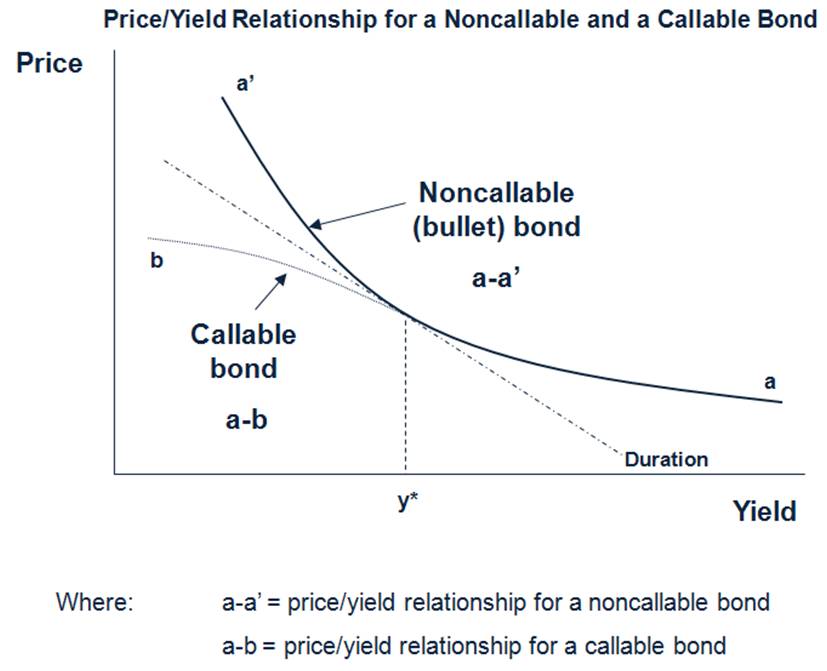

Wenn eine Callable-Obligation in verschiedene Komponenten unterteilt wird, kann eine Performance-Analyse für die Laufzeit erstellt werden: Es kann also untersucht werden, welche Preis- und Rendite-Charakteristika im Laufe der Zeit auftreten. Werden die Callable-Obligationen bewertet, dann werden ihre verschiedenen Komponenten analysiert. Eine Callable-Obligation setzt sich aus dem Verkauf einer handelsüblichen Obligation und einer Call-Option auf die herkömmliche Obligation zusammen. Dadurch wird rechtlich ermöglicht, die Emission ab einem bestimmten Zeitpunkt zurückzukaufen. Ein Investor erhält bei diesem Geschäft das Recht auf Zinsen zu bestimmten Zeitpunkten und die Restlaufzeit wird dem Investor zurückgezahlt. Ein Investor muss dafür einen festgelegten Preis bezahlen, zwei Verträge abschließen und die Obligation vor dem Rückzahlungstermin, zu einem festgelegten Termin und Preis, zurückgeben. Eine rückrufbare Obligation ist eine Investition in eine nicht rückrufbare Obligation mit dem Verkauf einer Call-Option. Um die rückrufbare Obligation zu bewerten und zu analysieren, wird der Preis der Call-Option vom Preis der nicht rückrufbaren Obligation subtrahiert. Warrants – also Optionsscheine für beispielsweise Gold oder Öl – werden häufig ausgegeben, um eine Obligation attraktiver für den Kauf zu gestalten. Bei einer Option hat man immer das Recht, aber nicht die Pflicht etwas zu tun: Eine Optionsanleihe berechtigt also und verpflichtet nicht dazu, die Aktie zu beziehen. Portfolio-Manager zahlen häufig am liebsten Cash.

Preisverhalten einer Callable-Obligation

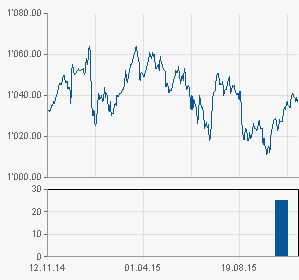

Eine Analyse ermöglicht es, mehrere Kündigunstermine und die jeweiligen Restlaufzeiten miteinander zu vergleichen. Eine Callable-Obligation ist bei einer grafischen Darstellung konvex und konkav geformt. Mit dem Forward-Satz verglichen, bilden diese Renditezahlen eine attraktive Prämie, wenn sie höher sind als der Forward-Satz. Auch durch ein Forward-Geschäft kann eine höhere Rendite erreicht werden. Ein solches Geschäft lohnt sich für viele Investoren, wenn eine Yield to Call-Kennzahl unter dem Forward-Satz liegt. Callable-Obligationen unterscheiden sich von anderen Obligationen im Verlauf der Yield-Kurve. Wenn die Callable-Obligation zurückgerufen wird, differieren die Kurve der Callable-Obligation und die Kurve der nicht rückrufbaren Obligation. Eine grafische Darstellung der Yield-Berechnung kann dazu dienen, sich einen Eindruck der Wahrscheinlichkeit zu bilden, mit der eine Kündigung immer wahrscheinlicher wird: Das Ziel für einen Investoren ist dann eine Risikoprämie. Wenn die Yield-Kennzahl sinkt, weichen die Preise einer Callable-Obligation und einer anderen Obligation voneinander ab. Die Preisdifferenz entscheidet über die Bewertung einer Callable-Obligation. Ein Investor kündigt eine Obligation, wenn der Marktzins über jenem der Obligation liegt.

Callable-Obligationen können einfach oder mehrfach gekündigt werden. Bei einer einfach kündbaren Obligation kann der Emittent innerhalb eines im Voraus vereinbarten Zeitraums eine Rückzahlung tätigen. Eine mehrfach kündbare Obligation ermöglicht verschiedene Arten der Rückzahlung einer Obligation. Folgende Obligationen sind mehrfach kündbar:

- Nullkuponobligationen

- Reverse Floater

- Range Accruals

- Zero Reverse Floater

Zudem gibt es höhere Coupon-Zahlungen als bei anderen Obligationen, wenn mehrere Möglichkeiten für die Rückzahlung existieren. Bei der Berechnung des Zinsgewinns spielen die Laufzeit (L), der Nennwert (N), die nominale und die effektive Verzinsung – in folgender Formel als Zn und Ze bezeichnet – und das Disagio (A), eine Rolle:

Ze = (Zn / N * 100) + [(100 + A – N) / L]

Die Callable-Obligation wird im besten Fall gekündigt, wenn der Zinssatz für Obligationen sinkt. Häufig wird als kündbare Obligation der Reverse Floater präferiert. Diese Obligation kann zu mehreren Terminen gekündigt werden. Ein Investor erzielt durch die sinkenden Zinsen Gewinn. Wenn der Referenzzinssatz sinkt, erhält der Investor mehr Zinsen. Der Reverse Floater ist eine Callable-Obligation, die nach kurzer Vorlaufzeit zum Börsenkurs zurückgezahlt werden kann. Während der Vorlaufzeit ist der Zinssatz für die Obligation festgelegt. Der Zinssatz kann jedoch variieren, wenn die Obligation bis zum Laufzeitende existiert. Ein Investor erhält durch eine Option bestimmte Rechte und erzielt dadurch einen attraktiven Zinssatz oberhalb des Marktzinssatzes.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Geringe Wertsteigerung bei sinkenden Marktzinsen

Wenn die Obligation vorzeitig gekündigt wird, erhält der Investor eine geringere Rendite. Im Vergleich zu unkündbaren Obligationen steigt der Wert in geringem Maß, wenn der Marktzins sinkt. Deshalb wird eine kündbare Obligation bewertet. Dazu dienen im Finanzbereich der Yield to Maturity und der Yield to Call, die Erkenntnisse darüber liefern, ob eine Obligation rentabel ist. Zur komplizierten Bestimmung des Yield to Maturity werden beispielsweise Daten zum Cash Flow und zum Barwert benötigt, die bei der Entscheidung darüber, ob eine Investition attraktiv ist oder nicht helfen können. Investoren vergleichen deshalb den Yield to Maturity mit der veranschlagten Rendite. Der Yield to Call, der Yield to Put und der Yield to Worst sind verschiedene Arten des Yield to Maturity. Der Yield to Put ist ein Yield, der verdeutlicht, zu welchem Zeitpunkt und zu welchem genauen Preis die Obligation zurückgezahlt werden kann. Mit dem Yield to Worst kann die niedrigste Rendite errechnet werden. Durch den Yield to Call kann die Rendite zu einem bestimmten Zeitpunkt der Kündigung herausgefunden werden. Dabei ist es besonders wichtig, die verschiedenen Cash Flows zu analysieren. Dadurch kann der beste Kündigungszeitpunkt einer Obligation festgelegt werden. Eine Obligation, die vorzeitig kündbar ist, bietet zahlreiche Vorteile für die Marktteilnehmer: Die Obligation kann mit Hilfe der Option früher zurückgezahlt und gekündigt werden. Der Finanzmarkt erfordert von den Teilnehmern ein hohes Maß an Anpassungsfähigkeit und Handlungsfähigkeit. Die Option auf eine vorzeitige Kündigung dient also als eine weitere Handelsoption, die den Marktteilnehmern zusätzliche Rechte einräumt und Risiken vermindert. Die kündbaren Obligationen bergen zahlreiche Risiken. Viele Unternehmen möchten außerdem vom Call profitieren: Deshalb sind sinkende Kurse von Obligationen besonders interessant für die Unternehmen. Durch eine Callable-Obligation besteht das Risiko einer vorzeitigen Kündigung der Obligation. Aufgrund des Finanz-Risikos bei einer Kündigung, wird eine Risiko-Prämie gezahlt. Für die Risiko-Prämie wird der Barwert des zukünftigen Zahlungsstroms errechnet, der sich aus den Bedingungen der Kündigung und den erwarteten Zinsen ergibt. Bei der Prämie werden auch der früheste Termin und die Höhe des Risikos beachtet. Für eine genaue Risiko-Bewertung wird das Risiko mathematisch berechnet. Für eine Analyse dieser Art werden auch Zahlungsströme und Zinssätze berücksichtigt. Weitere Risiken von Callable-Obligationen sind:

-

Liquiditätsrisiken

-

Bonitätsrisiken

-

Wechselkursrisiken

Beim Wechselkursrisiko können durch Kursschwankungen die Renditen der Investoren sinken. Kursschwankungen sind zu jederzeit ein Problem und zeigen einen verminderten Gewinn an. Wenn ein Unternehmen außerdem nicht genug Liquidität besitzt, kann sich dies zudem schlecht auf die Rendite auswirken. Verfügt das Unternehmen dagegen über eine hohe Bonität, erhalten auch die Obligationen eine höhere Bonitätsnote: Ein Zahlungsausfall ist dann unwahrscheinlich. Bonitätsnoten sind für ein erfolgreiches Bestehen innerhalb des täglichen Finanzmarkts von wichtiger Bedeutung, weil sie das Vertrauen in die Handlungsfähigkeit eines Unternehmens für die weitere Marktteilnahme nachhaltig steigern oder vermindern können, denn zum Handel gehört auch die Überzeugung, dass eine bestimmte finanzielle Handlung möglich ist. Am wichtigsten ist es jedoch, Sicherheit zu schaffen, die Bonität, die Liquidität und die Renditen zu steigern und die Finanzstärke zu sichern. Dabei wird auf den größtmöglichen Finanzgewinn abgezielt, der die Grundlage für ein erfolgreiches Unternehmen bildet: So kann man zudem flexibler mit anderen Marktteilnehmern kooperieren. Die Börse entwickelt sich stetig weiter. Dabei unterliegen die Kurse zahlreichen Schwankungen. Deshalb ist es sehr nützlich, verschiedene Möglichkeiten zu nutzen, um flexibel und schnell auf die Schwankungen zu reagieren. Zudem werden häufig neue Gesetze und Regelungen geschaffen, die den Handel auf dem Finanzmarkt beeinflussen. Auch diese Faktoren müssen für die erfolgreiche Teilnahme am Markt einkalkuliert werden. Callable-Obligationen zeichnen sich durch verschiedene Preis- und Rendite Charakterisitka wie ihre Kündbarkeit aus. Dies bietet die Möglichkeit einer frühzeitigen Rückzahlung. Charakteristisch für die Callable-Obligationen ist: Die Option einer frühzeitigen Rückzahlung. Bei einer Option ist es charakteristisch, dass sie eine Möglichkeit bildet. Es besteht keine Pflicht auf eine bestimmte Weise zu handeln, sondern das Recht: In diesem Fall eine frühzeitige Kündigung. Die Marktteilnehmer erhalten zusätzliche Rechte für ihren Handel. Dies kann Preis- und Rendite-Vorteile ermöglichen. Es besteht zudem die Möglichkeiten aus verschiedenen kündbaren Obligationen zu wählen, zum Beispiel die Putable-Obligation. Bei einem erfolgreichen Handel werden viele verschiedene Möglichkeiten genutzt.

Strukturelle Analysen bieten einen Überblick über die Entwicklungen des Geld- und Kapitalmarkts. In jedem Fall ist es grundsätzlich sehr vorteilhaft, wenn Wirtschaftsteilnehmer zusätzliche Rechte erhalten, denn dies ermöglicht mehr Handlungsspielraum. Für die strukturelle Entwicklung eines Unternehmens sind zudem mathematische Analysen, sinnvolles Entscheiden und Handeln, das Abwägen der Handlungsmöglichkeiten von größter Bedeutung. In der Zukunft des Finanzmarkts spielt flexibles Handeln eine noch größere Rolle als in der Gegenwart. Investitionen können vielseitig getätigt werden und an den Finanzmärkten werden immer mehr Prognosen über die beste Art der Investition getroffen. Jeder Marktteilnehmer trägt Verantwortung für seine Geschäfte und die erfolgreiche Teilnahme am Markt. Genaue Berechnungen und moderne Wirtschaftsmodelle können helfen, die zahlreichen Möglichkeiten des Finanzmarkts erfolgreich zu nutzen. Wenn eine Obligation frühzeitig gekündigt wird, ist für den Investor die Rendite geringer. Dies stellt für den Investor einen Verlust dar, den er jedoch beim weiteren Handel wieder ausgleichen kann. Die Marktstrukturen werden jedoch komplexer und es findet ein höheres Maß an Vernetzung statt. Kooperation spielt zudem eine immer größere Rolle auf den Finanzmärkten. Für Investoren ist zudem die Vergütung, die beim Kauf einer Obligation gezahlt wird, eine Obligation zu erwerben. Dafür ist es von besonderem Nutzen mit Hilfe verschiedener Yield-Kennzahlen den Wert der Obligationen zu berechnen.

Jetzt zum Testsieger Trive!64% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit Trive Financial Services Malta Ltd.

Bei Optionsscheinen wird auf den Ausübungspreis, das Ausübungsdatum, die Ausübungsfrist, das Bezugsverhältnis und auf die Ausübungsbedingungen geachtet. Dadurch wird der Preis der Aktien festgelegt. Zukünftige Zinsschwankungen bilden auch in diesem Fall ein Risiko, das kalkuliert werden muss. Auch bei den Laufzeiten werden mögliche Kursschwankungen berücksichtigt. Kursschwankungen treten immer häufiger auf. Für viele Marktteilnehmer ist dies ein ernstes Thema bei ihrem Finanz-Management. Es ist sehr nützlich, die Trends zu verfolgen. Dennoch muss nicht immer jedem Trend gefolgt werden und es ist meistens am besten, Entscheidungen sinnvoll anstatt überstürzt zu treffen. Auch Zeit und Geduld bei der Entscheidung, ob eine vorzeitige Rückzahlung notwendig ist, sind für Marktteilnehmer von großer Bedeutung. Diese Faktoren sind für den Handel an der Börse unverzichtbar, auch wenn Entscheidungen immer schneller getroffen werden. Für einen Finanzgewinn wird zudem häufig darauf geachtet, die Transaktionskosten beim Handel so gering wie möglich zu halten. Es lohnt sich, die Handlungsmöglichkeiten optimal auszunutzen, indem man beispielsweise Preis- und Rendite-Charakteristika untersucht. Die Sicherheit und die Nachhaltigkeit stehen dabei für eine erfolgreiche Teilnahme an der Finanzwirtschaft an erster Stelle. Optimale Renditen können beispielsweise durch gezielte Investitionen und durch die Analyse der vorhandenen Daten erzielt werden.