Ratenkredit Information – So funktionieren Ratenkredite heute wirklich!

Zuletzt aktualisiert & geprüft: 30.11.2020

Günstige Ratenkredite werden angeboten, aber nicht an jeden vergeben

In vielen Situationen wird schnell eine größere Geldsumme benötigt, um vorteilhaft handeln zu können. Es kann sich um einen Umzug zum neuen Arbeitsplatz oder um ein Fahrzeug für den Pendlerverkehr handeln. Es kann jedoch auch die Heizung defekt sein, die kostenaufwendig ausgetauscht wird. Die Händler, Handwerker und Dienstleister arbeiten in der Regel nicht gegen Ratenzahlung und somit muss das Geld erspart werden. Wer das nicht schafft, muss finanzieren oder hat den erheblichen Nachteil.

In Zeiten der wirtschaftlichen Schwäche senkt die EZB die Leitzinsen und pumpt Geld in die Wirtschaft, um die drohende Deflation abzuwenden. Banken zahlen für ihre liquiden Mittel inzwischen bereits Strafzinsen. Banken sollen günstige Kredite vergeben, damit Unternehmen und Privatpersonen investieren können. Viele Kreditangebote werben damit, dass mit dem leichten Geld zu kleinen Raten ein tolles neues Auto, eine neue Wohnungseinrichtung oder gar eine Südseereise finanziert werden kann. Das kurbelt die Wirtschaft vielleicht an und wendet den drohenden Finanzcrash ab, der leichtgläubige Verbraucher möchte im nächsten Moment jedoch auch leben und nicht Raten tilgen. Ratenkredite sollten deswegen immer nur gut überlegt aufgenommen werden. Es kann natürlich auch darauf spekuliert werden, dass bei einem Megacrash die eigenen Schulden weg sind, man sollte sich auch dann nicht vorsätzlich überschulden.

Wie ein Ratenkredit funktioniert

– Der Kreditnehmer weist nach, dass er die Kreditsumme tilgen kann

– Bereits bei Abschluss stehen die Konditionen fest

– Die Kreditsumme und Kreditlaufzeit ergeben die Tilgungsrate

– Die Bank kann Kreditanfragen ablehnen oder andere Konditionen bieten

– Geboten werden entweder bonitäts -abhängige oder -unabhängige Zinsen

– Auf Kreditanfragen erfolgt in der Regel eine Schaufaauskunft, der man zuwilligt

– Es kann zum Ratenkredit eine Restkreditversicherung abgeschlossen werden

– Der Kreditnehmer haftet für die Tilgung, die Bank wird das Geld immer einfordern

– Der Kreditnehmer kann nach 6 Monaten den Kredit kündigen

– Möchte oder kann der Kreditnehmer die Bedingungen nicht einhalten, kann es teurer werden

Was sind Sollzinsen und Effektivzinsen

In den üblichen Kreditangeboten ist von Sollzinsen und Effektivzinsen die Rede, die in der Regel mit p.a. (Per Ano oder pro Jahr) angegeben werden. Die Sollzinsen lassen sich mehr oder weniger vernachlässigen, da in ihnen nicht sämtliche Kreditkosten enthalten sind. Alle automatischen Kreditkosten sind bei den Effektivzinsen berücksichtigt worden. Es handelt sich jedoch nur um die Kosten, die durch die Bank erhoben werden. Dieses sind z.B. Beratungskosten, Bearbeitungsgebühren, Kontoführungsgebühren oder weiteren Gebühren, die direkt notwendig sind, um den Kredit abschließen zu können. Positive Abweichungen ergeben sich allerdings durch Sondertilgungen, die jedoch auch an Gebühren gebunden sein können.

Sollte allein für die Beratung und die Bearbeitung eine Gebühr verlangt werden, ohne dass damit der Kreditantrag bewilligt wird, handelt es sich fast immer um Betrugsmaschen. Die Geldgeber haben gar nicht die Absicht, einen Kredit zu vergeben, sie wollen nur Gebühren kassieren. Zudem sind Bearbeitungsgebühren laut Gerichtsurteil aus dem Jahr 2014 in der Regel unzulässig und können sogar zurück gefordert werden, selbst wenn der Kredit bereits abgeschlossen wurde oder noch wird. Seriöse Angebote decken ihre eigenen Kosten über die Sollzinsen, die rechnerisch in diesen Fällen in etwa gleich hoch wie die Effektivzinsen ausfallen. Letztere werden ein ganz wenig anders berechnet und sind selbst dann minimal höher als die Sollzinsen.

Was ist ein bonitätsabhängiger und ein nicht bonitätsabhängiger Kredit?

Die Formulierungen bonitätsabhängig und nicht bonitätsabhängig sind leicht irreführend. Ist der Bank ersichtlich, dass der Interessent nicht tilgen kann, dann wird sie praktisch niemals einen Kredit vergeben. Ansonsten ist es ein unseriöser Geldgeber, der sich am wirtschaftlichen Scheitern des Kreditnehmers bereichern möchte oder der auf anderem Wege seinen Vorteil sieht.

Erscheint der Antragsteller als genügend Finanzstark für den Kredit, dann können die Kreditzinsen bonitätsabhängig ermessen werden. Wer ganz sicher tilgen wird, bringt ein sehr geringes Ausfallrisiko mit und erhält sehr niedrige Zinsen. Wer hingegen nur mit Ach und Krach finanziert wird, bringt ein weit höheres Ausfallrisiko mit und dieses wird durch höhere Zinsen ausgeglichen. Wer jedoch ein hohes Ausfallrisiko mitbringt, erhält weit seltener einen Ratenkredit.

Wenn ein nicht bonitätsabhängiger Kredit vergeben wird, dann wird für alle Interessenten ein Zinssatz angesetzt, um sie alle gleich zu behandeln. In Wirklichkeit werden jedoch nicht alle Interessenten gleich behandelt, da die weniger finanzstarken Kandidaten noch eher als bei einem bonitätsabhängigen Kredit ausgemustert werden.

Wie starr ist der Ratenkredit?

Wer nicht 2.000 sondern 20.000 Euro bei der Bank leihen möchte, wird in der Regel nicht 12 bis 24 Monate für die Tilgung ansetzen sondern 48 bis vielleicht sogar 120 Monate. Wie genau kann der Kreditnehmer überblicken, wie seine Finanzkraft in 5 Jahren aussehen wird? Wie genau kann er abwägen, ob er nicht in 6 Monaten wegen einem Kolbenfresser ein neues Auto braucht oder wegen eines Unfalls den Job aufgeben muss? Vielleicht hat man in wenigen Monaten auch unerwartete Zahlungseingänge und möchte nicht weiterhin Zinsen entrichten müssen.

Bei kleinen Krediten, die man aus dem Handgelenk bedienen kann, ist es weniger wichtig als wenn man wirklich bis an seine finanziellen Grenzen geht. Dann sollte der Ratenkredit unbedingt flexibel sein. Bei vielen Banken werden kostenlose Sondertilgungen geboten, bei anderen fallen Gebühren an und bei den nächsten zahlt man bis zum Schluss seine Raten und mit diesen die vollen Zinsen. Es gibt zudem Angebote, in denen einmal im Jahr mit der Rate ein Monat pausiert werden kann. All das wäre bereits von Vorteil. Ein weiterer Vorteil wäre jedoch, wenn der Kredit bei veränderten Lebensverhältnissen entsprechend der dann vorhandenen Bonität mit neuer Laufzeit umgeschrieben werden kann. Bei Zahlungsschwierigkeiten lassen sich viele Kreditbanken, aber nicht alle, darauf ein.

Dispo und Kreditkarte ausgleichen, Kredite zusammen fassen

Viele Verbraucher kommen mit ihrem knappen Geld nicht immer über den Monat und haben bereits das Girokonto sowie die Kreditkarte überzogen, ein paar Ratenkäufe getätigt und vielleicht noch einen alten Ratenkredit. Es ist zum einen unübersichtlich, wenn mehrere Kredite getilgt werden müssen sowie die Zinsen auf dem Girokonto oder der Kreditkarte praktisch immer höher als bei einem Ratenkredit sind. Deswegen macht es Sinn, alle offenen Beträge mit ihren Kosten aufzulisten und zu schauen, wie viel die Zinsen in einem Ratenkredit kosten würden, mit dem vielleicht auch ein längeres Zahlungsziel mit kleineren Raten möglich wäre.

Alte Kredite ablösen nennt sich auch Umschulden. Der Verbraucher hat nur noch mit einer Bank zu reden, kann mit dieser gezielter verhandeln und fährt rechnerisch meist erheblich besser. In dem Moment, in dem die Kreditbank einem einen Ratenkredit bewilligt, bewilligt sie eine weit höhere Summe, wenn mit einem Teil der Summe zweckgebunden andere Verbindlichkeiten abgelöst werden. Der Kreditbank ist im Moment, in dem sie den Kredit vergibt, sehr daran gelegen, dass der Kreditnehmer diesen tilgt. Muss dieser jedoch teure Verbindlichkeiten bedienen, wird sie möglicherweise nicht einmal einen kleinen Ratenkredit bewilligen. All das muss häufig ausgehandelt werden.

Ratenkredite von Barclaycard

Was hat es mit der Schufa Auskunft auf sich?

Die Kreditbank vergibt einen Kredit nicht einfach, ohne einige Sicherheiten zu haben. Hierzu gehören ein sicherer Gehaltsnachweis, vielleicht einige Kontoauszüge und ein Postident Verfahren, damit nicht jemand anderes den Kredit abschließt. Auch Sachwerte oder sogar Aktien können als Sicherheit verpfändet werden. Trotz dessen kann die Kreditbank nicht ersehen, ob der Antragsteller noch zahlungsfähig ist oder bereits in Schulden unter geht. Dieses kann er auch dann, wenn er ein sicheres Gehalt kassiert und neben seinem Gehaltskonto mit einem anderen Girokonto unschöne Verbindlichkeiten bedient.

Deswegen hat sich die Schufa gegründet, um das Zahlungsverhalten der Bürger zu erfassen. Wer einen Handyvertrag, einen Ratenkauf oder Sonstiges abschließt, dem werden durch die jeweiligen Dienstleister Schufaeinträge gemacht, dieses gilt auch für Ratenkredite. Es wird zudem vermerkt, ob Raten pünktlich bedient werden oder laufend angemahnt werden muss. Es handelt sich sozusagen um ein „Führungszeugnis“ für die Zahlungsmoral. Bei der Stellung von Anträgen für Finanzierungen, Ratenkäufen oder Verträgen mit monatlichen Raten wird in der Regel durch den Kunden abgesegnet, dass der Dienstleister eine Schufaauskunft einholen darf, dieses macht er bei Ratenkrediten immer. Ausnahmen sind Ratenkredite ohne Schufa, die jedoch zu höheren Zinsen höchstens für kleine Beträge bewilligt werden.

Wie die Schufa heute funktioniert

Vor Jahren gab es verschiedene Wege, eine Schufaauskunft zu erfragen. Eine „Anfrage Kredit“ führte dazu, dass der persönliche Schufa Score herab gesetzt wurde. Wer 10 Anfragen tätigt, um aus dem besten Angebot wählen zu können, wird mit der 11ten Anfrage schon automatisch abgelehnt. Dabei hätten die Banken auch „Anfrage Kreditkondition“ nutzen können. Jedoch ist es in ihrem Interesse, wenn Konkurrenten keine Kredite vergeben. Inzwischen wurde dagegen geklagt und das einfache Abfragen vom Schufa Wert darf diesen nicht mehr verschlechtern. Zudem werden veraltete Einträge nach gewissen Zeiten gelöscht. Jeder Bürger kann jedes Jahr eine kostenlose Selbstauskunft einfordern oder generell untersagen, dass sein Schufa Wert an Unternehmen übermittelt werden darf. Der Bürger kann auch einen kostenpflichtigen Account anlegen, um seinen Score ständig zu überprüfen oder um sogar bei Anfragen benachrichtigt zu werden. Gegen falsche Einträge kann vorgegangen werden. Der Privatmensch kann zudem selber eine Schufaauskunft zu Unternehmen anfordern. Wer seinen Ratenkredit aufnimmt, um einen Unternehmer zu bezahlen, sollte schauen, ob dieser vielleicht aufgrund Zahlungsunfähigkeit gar keine Leistung erbringen wird.

Zumindest muss der Kunde der Bank nicht mehr dazu erklären, dass diese keine „Anfrage Kredit“ sondern eine „Anfrage Kreditkonditionen“ stellen soll, was durch einige Banken teils auch ignoriert wurde. Der Interessent kann heute unbedacht beliebige Kreditanfragen stellen, ohne dass der eigene Schufa Score leiden wird.

3500 Euro bei der Bank11Direkt leihen

Die Restkreditversicherung

Es gibt einige Dinge im Leben, die dieses enorm erschweren können. Brennt einem die Wohnung ab, steht man in Schutt und Asche da. Eine Hausratversicherung macht deswegen Sinn. Den erlernten Beruf aus gesundheitlichen Gründen nicht zur Rente ausüben zu können ist ein Normalfall, eine Berufsunfähigkeitsversicherung, die einen nicht auf andere Jobs verweist, kann die Existenz und Lebensqualität erhalten. Wie ist es mit der Restkreditversicherung? Durch diese wird der Kredit erheblich teurer, die Restkreditversicherung kann teurer als die laufenden Zinsen sein. Macht das noch Sinn?

Einige Kreditbanken bewilligen Ratenkredite nur mit einer Restkreditversicherung. Diese wird jedoch nicht in den Effektivzins eingerechnet. Genau wie bei den Zinskosten wird die Restkreditversicherung mit der Kredithöhe und der Laufzeitlänge teurer. Die Banken wollen diese Versicherung gerne anpreisen, da sie damit für sich Sicherheit gewinnen und zudem mehr Geld verdienen.

Eine Restkreditversicherung greift immer nur in den bereits vorab genannten Situationen. Solange diese Situationen nicht eintreten, haftet man für die ausstehende Summe weiterhin selber. Es gibt günstigere Modelle mit weniger Sicherheit und teurere, die sogar den Restkredit beim Todesfall übernehmen. Wer nichts zu vererben hat und nur für sich haftet, wird den Sinn nicht finden.

Wer eine Arbeitslosigkeit oder Berufsunfähigkeit sowie die anderen versicherten Ausfallkriterien ausschließen kann, sollte auf die Restkreditversicherung verzichten. Ansonsten kann darüber nachgedacht werden. Der Ratenkredit wird dadurch jedoch immer erheblich teurer.

Nicht jeder bekommt einen Ratenkredit

Die richtige Taktik für den Ratenkredit

Keiner kann heute sagen, ob er nicht in den kommenden Wochen oder Monaten außergewöhnliche Belastungen tragen muss. Auch bei festem Gehaltseingang und sicherem Miets- oder Eigentumsverhältnis gibt es keine absolute Planungssicherheit. Ein Festgeldkonto oder eine Geldanlage ließen sich nicht einfach auflösen, man müsste dennoch finanzieren. Wegen der Kreditkosten macht es Sinn, möglichst wenig Geld für eine möglichst kurze Laufzeit zu leihen. Wer dabei kaum noch finanziellen Spielraum behält, wird bei nächster Gelegenheit direkt den nächsten Ratenkredit beantragen müssen.

Bei einem starren Ratenkredit wäre eine knappe Kalkulation die richtige Vorgehensweise. Handelt es sich jedoch um einen flexiblen Ratenkredit mit kostenlosen Sondertilgungen, sollte einfach ein klein wenig mehr Geld für eine etwas längere Zeit geliehen werden, um einen kleinen finanziellen Spielraum für den Moment zu erhalten und die kleinen Raten immer tilgen zu können. Sobald etwas mehr Geld verfügbar ist, wird einfach eine kostenlose Sondertilgung getätigt. Eine kleine liquide Geldmenge ist immer wichtig weswegen man auch nicht alles in Festgeld, sondern einen Teil in Tagesgeld anlegen sollte, wenn gespart wird. Immer beliebter wird auch der spekulative Bitcoin als Zahlungsmittel.

Solange alles nach Plan klappt, wäre dieser Ratenkredit mit mehr Luft kaum teurer. Es kann natürlich auch erfragt werden, ob die Kreditsumme und die Laufzeit nach oben angepasst werden kann, um dennoch mit kleiner Summe für eine kurze Laufzeit abzuschließen. Jedoch wird die Bank nur mehr Geld geben, wenn man weiterhin über genügend sichere Geldeingänge verfügt.

Wer ein wenig mehr leiht und mit kleineren Raten auf längere Laufzeiten kalkuliert, sollte jedoch nicht seine liquiden Mittel leichtfertig ausgeben. Wer weiß, dass er alles Bares ausgibt, sollte wiederum wenig Kredit aufnehmen.

Bankfiliale aufsuchen oder online abschließen?

Kreditbanken, die flächendeckende Filialnetze unterhalten, haben erhebliche Kosten, die sie auf ihre Leistungen abwälzen müssen. Tendenziell werden sie somit auch die teureren Ratenkredite bieten und nur sichere Kandidaten akzeptieren. Wer sich ein wenig mit dem Internet auskennt, sollte deswegen einen Ratenkredit Vergleichsrechner befragen und mit den eingabewerten spielen. Was kostet ein Ratenkredit mit einer Summe x zu einer Laufzeit von y?

Wer ein gutes Angebot findet, kann seinen Antrag direkt online stellen und teils wird eine Direktzusage gestellt. Es müssen natürlich zu den Angaben noch einige Belege sowie ein Postident eingereicht werden, damit der Antrag auch angenommen wird. Teils sind nur Onlineabschlüsse möglich oder die genannten Konditionen werden nur bei Onlineabschlüssen vergeben. Ansonsten kann immer noch eine Bankfiliale aufgesucht werden. Da der Support aber auch ohne direkten Augenkontakt befragt werden kann, ist dieses in der Regel nicht notwendig. Der Support in Filialbanken ist laut vieler Tests nicht automatisch kompetenter als von Direktbanken. Bevor alles unterschrieben und zurück geschickt wird, sollten letzte Fragen bereits geklärt werden, um den Ratenkredit vielleicht doch etwas anderes aufzunehmen.

Wer dem Internet nicht traut, kann dennoch online Anbieter vergleichen, um dann direkt die günstigste Filialbank aufzusuchen. Wer dem Internet traut und online abschließt, kann seinen Ratenkredit in der Regel online abrufen und alles schnell überblicken.

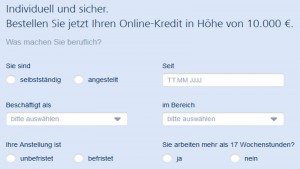

Flexibler Ratenkredit der Postbank

Arbeitnehmer, Rentner oder Freiberufler?

Viele Banken setzen nicht nur Minimum- und Maximum Summen sowie Minimum- und Maximum Laufzeiten für Ratenkredite fest, sie setzen zudem noch Ausschlusskriterien. Wer gerade erwerbslos oder Selbstständig ist, erhält erst gar keinen Ratenkredit. Dieses kann auch für Rentner oder Studenten gelten. Die Schufaauskunft kann positiv ausfallen sowie man mit den laufenden Einnahmen die Raten tragen kann: Bei vielen Kreditbanken gibt es dennoch keinen Ratenkredit oder nur mit einem Bürgen, der die Kriterien erfüllt. Dann haftet jedoch der Bürge im Ernstfall im vollen Umfang. An diesem Punkt können persönliche Kontakte durchaus zerbrechen.

Es gibt allerdings auch einige Kreditbanken, die Menschen in schweren Lebenslagen oder als Freiberufler finanzieren. Jedoch werden in der Regel weit geringere Summen mit höheren Zinssätzen bewilligt. Arbeitnehmer und vor allem Beamte bieten den Banken eine hohe Planungssicherheit und erhalten deswegen auch die besten Ratenkredite.

Umzug oder Südsee?

Einige Menschen können ohnehin schlecht mit Geld umgehen sowie vor allem junge Menschen noch lernen müssen, dass ihr monatlicher Geldeingang immer auch bis zum Monatsende reichen muss. Ratenkäufe, Ratenkredite, Überziehungsspielräume und Kreditkarten verleiten zum Geld ausgeben und sind ein schleichender Weg in die Überschuldung. Wann sollte man einen Ratenkredit aufnehmen und wann nicht?

Ein Privatmensch muss ein wenig unternehmerisch denken und in sein Leben investieren. Wenn eine größere Summe ausgegeben wird sollte die Frage gestellt werden: Was ist mein persönlicher Profit? Einen überzogen teuren Pelzmantel zu kaufen, um ihn drei Mal zu tragen oder eine teure Südsee Reise anstelle des günstigen Mittelmeerurlaubs bringen einen sehr kurzweiligen persönlichen Profit. Man könnte jedoch sogar sagen, dass mit etwas Geiz nicht einmal auf etwas verzichtet werden müsste. Dann sollte in keinem Fall ein Ratenkredit aufgenommen oder ein Dispo ausgereizt werden. Künftig wird einem erneut wegen dieser Annehmlichkeiten das Geld fehlen sowie es dann fehlt, wenn es wirklich dringend benötigt wird.

Dringend benötigt wird Geld, wenn für den neuen Arbeitsplatz oder die günstigere Miete ein Umzug ansteht oder wenn besser ein neues Auto gekauft als das alte repariert werden kann. Dann zeichnet sich definitiv ein langfristiger persönlicher Profit ab, der einen Ratenkredit rechtfertigt. Sobald der Ratenkredit die laufenden Kosten mindert oder die laufenden Einnahmen garantiert, ist er sehr sinnvoll. Dann sollte er aufgenommen werden. Dieses würde auch für Fortbildungsmaßnehmen gelten, die in der Regel jedoch von den Arbeitgebern oder Arbeitsämtern gegen finanziert werden.

Fazit zum Ratenkredit

Die Formulierung „man kann nicht dauernd über seine Verhältnisse leben“ ist so oder ähnlich jedem bekannt. Dieses gilt für unseren Staat, für Unternehmen und für uns selber. Wer mehr Geld ausgibt, als er Einnahmen hat, wird irgendwann einen guten Teil seiner Einnahmen allein für die Zinsen ausgeben, ohne dabei die Kreditsumme noch zu tilgen. Wenn es irgendwie möglich ist, sollte man deswegen mit den laufenden Einnahmen auskommen und von diesen sogar noch etwas für schlechte Zeiten zurück legen.

Sobald die Ausgaben für die Sicherung der eigenen Existenz sinnvoll sind oder mit einer größeren Summe nur einmal investiert werden muss und somit künftige Ausgaben sinken, wäre ein Ratenkredit sogar sehr sinnvoll. Wer die Möglichkeit hat, sollte einen flexiblen Ratenkredit abschließen und auf günstige Konditionen achten. Diejenigen, die das Geld jedoch am dringendsten brauchen, können sich häufig nicht die Kreditbank aussuchen sondern müssen das Angebot nehmen, welches sie kriegen. Genau dann sollte man unbedingt verzichten, wenn es auch ohne den Ratenkredit ginge. In jedem Fall wird man mit einem Online Ratenkreditvergleich bessere Angebote als mit einem Bankbesuch finden.