Spot Rate Curve Forward Rates – Die Zinsstrukturkurve und deren Theorien!

Zuletzt aktualisiert & geprüft: 14.11.2019

Der Unterschied zwischen der Spot Rate und der Forward Rate

Im Bereich der Wechselkurse gibt es zwei unterschiedliche Systeme. Die Spot Rate bezeichnet den aktuellen Wechselkurs und bildet somit einen Gegensatz zur Forward Rate. Die Forward Rate bezieht sich auf einen Wechselkurs, welcher an der Börse zum gegenwärtigen Zeitpunkt notiert und gehandelt wird, jedoch den Vorgang der Zahlung und jenen der Lieferung in der Zukunft liegen hat. Im Rahmen eines Forward-Vertrages besteht die Option einen spezifischen Kurs innerhalb eines definierten Zeitraums zu nutzen, um den gewünschten Handel zum Abschluss zu bringen. Dies kann sowohl einen Vor- als auch einen Nachteil für den Investor und Händler bedeuten, da der erwartete Kurs vom zukünftigen Kurs abweichen kann. In der Regel wird ein Forward-Vertrag von einer Bank angeboten, die eine bestimmte Menge an Währungen in der Zukunft zu einem definierten Kurs anbietet. Die Bestimmung dieses in der Zukunft liegenden Kurses ist jedoch problematisch, da es keine Möglichkeit gibt diesen exakt zu definieren. Zur Abschätzung einer zukünftigen Entwicklung wird der aktuelle Wechselkurs genutzt, welcher nicht der Spot Rate entspricht, da das eingesetzte Kapital für andere Investitionen genutzt hätte werden können. Der Nutzen einer Forward Trade entfaltet sich besonders bei größeren Verträgen. Die Forward Trade ist besonders dann zu empfehlen, wenn der aktuelle Wechselkurs eines Gutes in Bezug auf die Basiswährung dem gegenwärtigen Wert aller Währungen entspricht. Dies bedeutet, dass der Forward Wechselkurs somit dem Zukunftswert der Kurswährung und jener der Basiswährung entspricht.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Die Berechnung der Forward Rate auf der Basis der Spot Rate

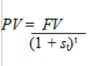

Der Forward-Zinssatz ist ein Diskontzinssatz, welcher eine einzige Zahlung in einem spezifischen Zeitpunkt in der Zukunft betrachtet, die diskontiert wird, um eine nähere Zukunft zu betrachten. Damit die Forward Rate bestimmt werden kann, ist die Spot Rate mit folgender Formel zu bestimmen, insofern diese auf jährlicher Basis erfolgt. Die Diskontierung erfolgt mit dem Faktor t.

Für die Annahme eines nominalen Jahreszinses ergibt sich die folgende Formel:

Die Berechnung erfolgt auf der Annahme, dass FV konstant bleibt, wodurch sich für die Forward Rate und Spot Rate ein effektiver Preis ergibt.

Eine andere Option ist es mithilfe der einjährigen Forward Rate eine Diskontierung um ein Jahr in die Vergangenheit zu erzielen, welche zum Zeitpunkt t – 1 startet. Nachfolgend wird eine Diskontierung von diesem Zeitpunkt mit der t – 1 Spot Rate zurück erzielt.

Zudem besteht die Möglichkeit eine Diskontierung zum Zeitpunkt t – 2 zu erzielen, welche mit der t – 2 Forward Rate ermöglicht wird. Nachfolgend findet eine Diskontierung zurück mit der t – 2 Spot Rate statt. Damit die Forward Rates bestimmt werden können, ist es somit essenziell zu wissen, dass alle Faktoren der Diskontierung den gleichen Wert erzeugen müssen. Erzeugen diese jedoch nicht denselben Wert, können diese als Möglichkeit der Arbitrage verwendet werden.

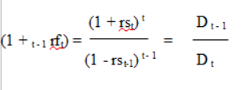

Die Beziehung zwischen der Spot Rate Kurve und den Forward Rates ist mit folgender Formel zu beschreiben:

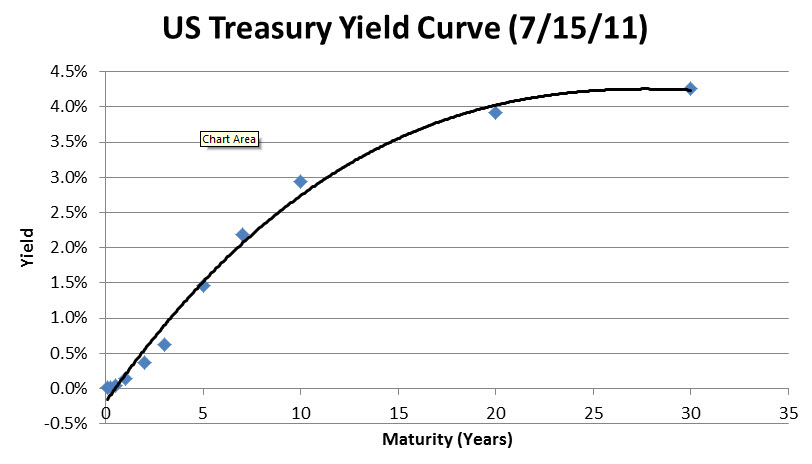

Die Zinsstrukturkurve und deren Theorien

Die Zinsstrukturkurve kann vier unterschiedliche Formen annehmen. Hierzu zählen:

– die klassische Yield Kurve

– die positive Yield Kurve

– die negative Yield Kurve

– die hügelige Yield Kurve

Die klassische Kurve der Zinsstruktur zeichnet sich dadurch aus, dass die Zinsen eine durchschnittliche Höhe erreichen und die Kurve sich hierdurch leicht nach oben bewegt. Auf dem Finanzmarkt ist diese Art der Zinsstrukturkurve ein Indikator dafür, dass die Zinsen für länger gebundenes Kapital höher sind als jene für kurzfristig gebundenes Kapital. Die aufsteigende Zinsstrukturkurve besitzt Zinsen, welche besonders niedrig sind. Auf lange Sicht gesehen sind diese niedrigen Zinsen höher als bei kurzer Dauer. Die negative Kurve der Zinsstruktur besitzt ein sehr hohes Zinsniveau, welches sich langfristig erniedrig und kurzfristig erhöht. Eine hügelartige Kurve der Zinsstruktur zeigt sich durch einen Anstieg bis zum Peak. Nachfolgend ist die Kurve durch einen langsamen Abstieg gekennzeichnet, wenn eine längere Laufzeit betrachtet wird. Wird erwartet, dass der kurfristige Zinssatz steigt, dann sollte die langfristige Rendite höher sein als die kurzfristige Rendite. Ist mit einem Kursfall zu rechnen, dann sollten die langfristigeren Renditen niedriger als die kurzfristigeren Renditen sein.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Die Zuverlässigkeit der Zinsstrukturkurve

Verläuft die Kurve der Zinsstruktur invers, ist dies ein Anzeichen dafür, dass die kurzfristigeren Zinsen von Banken erhöht wurde oder die Investoren davon ausgehen, dass die Konjunktur in Zukunft schwächer wird und deshalb vermehrt langfristige Investments getätigt werden. Die durch die Bank ausgelösten Erhöhungen der Zinsen treten dann ein, wenn diese eine zukünftige Inflation erwartet und diesem Vorgang der Geldentwertung entgegenwirken möchte. Aufgrund dieser Art der Zinsgestaltung kann die Reduktion der erwarteten Inflation auch hierzu führen, dass die Investoren mit einem niedrigen Wachstum der Wirtschaft rechnen. Dies bedeutet folglich, dass das Kaufen von beispielsweise langfristigen Wertpapieren vorteilhaft ist, trotz der Tatsache, dass die Rendite niedriger ist.

An der Börse ist die Kurve der Zinsstruktur ein wichtiges Instrument, da diese die Entwicklung und die gegenwärtige Konjunktur aufzeigt. Die Betrachtung der Zinsstrukturkurve ist somit nötig, damit die Kurse an der Börse abgeschätzt werden können. Hierdurch wird es Händlern und Investoren erleichtert eine Strategie zur Anlage zu wählen. Die inverse Kurve der Zinsstruktur wird von Experten als ein zuverlässiges Indiz dafür gesehen, dass eine Rezession zu erwarten ist. Ebenso kann die invers geprägte Zinsstrukturkurve darauf hindeuten, dass die kurzfristigen Zinsen auf mittlerer Fristigkeit fallen. Auch die Banken werden von einer steil ansteigenden Zinsstrukturkurve dazu verleitet vermehrt Kredite zu vergeben. Dies liegt daran, dass die Banken bei dem Geschäft der Refinanzierung eine große Investition tätigen müssen, was durch die Ausgabe von Krediten gedeckt werden muss. Die Nachfrage nach Krediten nimmt jedoch mit einer flachen Kurve der Zinsstruktur zu. Bewältigt werden kann diese gegensätzliche Entwicklung durch die Vergabe von attraktiveren Zinsen für Kredite. Eine weitere Option ist die limitierte Vergabe von Krediten durch die Bank.

Dass eine invers verlaufende Kurve der Zinsstruktur nicht immer auf eine Rezession hindeutet zeigt die folgende Erklärung. Im Rahmen nicht geplanter Geschehnisse kann die Zinsstruktur invers sein, wenn der Markt weiterhin zu viel zur Anlage bereites Geld aufzeigt. Dies bedeutet, dass es eine erhöhte Nachfrage nach Anlagen gibt, welche nicht gedeckt wird.

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Die Erwartungen eines ungünstigen Zinses – die Forward Rates

Wird eine ungewünschte Entwicklung des Zinssatzes erwartet, können die sogenannten Forward Rate Agreements ein nützliches Instrument darstellen. Hierbei werden Basisgeschäfte auf der Basis der Spot Rate mithilfe der Forward Rates für einen definierten Zeitraum von in der Regel 12 Monaten gesichert. Hierdurch kann der Investor vor einer sinkenden oder steigenden Entwicklung der Zinsen geschützt werden.

Die Vereinbarungen auf der Basis der Forward Rates beziehungsweise der Spot Rates ist in der heutigen Zeit eine profitable Anlage. Während sich der in Forward Rate Vereinbarungen Investierende gegen einen steigenden Zinssatz absichert, zielt der Verkäufer der Forward Rate Geschäfte darauf ab einen Schutz gegen sinkende Zinssätze zu besitzen. Befindet sich der betreffende Referenzzinssatz zu einem genannten Zeitpunkt unterhalb der im Vertrag festgehaltenen Forward Rate, muss der Investor eine Zahlung zum Ausgleich tätigen. Der Verkäufer eines Forward Rate Geschäfts muss eine Zahlung ausführen, wenn die Forward Rate unterhalb des Referenzzinses rangiert.

Durch das Abschließen von Forward Rate Geschäften haben Investoren beziehungsweise Verkäufer auf zwei mögliche Risiken zu achten. Diese sind das Risiko der Zinsänderung sowie das Risiko der Bonität. Bei dem Eingehen von Forward Rate Geschäften kann der Verkäufer oder der Investor einen kompletten Verlust erleiden, weshalb eine Inanspruchnahme dieser Option überdacht werden sollte.

Die Spot Rate Curve und die Forward Rates – die Bewertung von Verschuldungspapieren

Damit der Preis eines fix verzinsten Verschuldungspapieres bestimmt werden kann muss die Forward Rate genutzt werden. Auch die Nullkuponrendite kann dazu herangezogen werden die Cashflows einer Anleihe zu diskontieren. Werden die Cashflows von einer klassischen Kurve der Zinsstruktur diskontiert, verleitet dies dazu, dass die jeweilige Anleihe zu stark bewertet wird. Dies bedeutet, dass die Höhe der Zinssätze der zu betrachtenden Kurve der Zinsstruktur niedriger ist als die Zinssätze der Nullkuponrenditen beziehungsweise Forward Rates. Ist die Struktur der Zinsen invers, wird die Anleihe zu wenig bewertet. Grund hierfür ist die Tatsache, dass die Zinssätze von der Kurve der Zinsstruktur höher sind als jene der Nullkuponanleihen oder Forward Rates. Ein Unterschied zur inversen und klassischen Kurve der Zinsstruktur stellt die horizontal verlaufende Strukturkurve dar, welche eine ideale Beurteilung der Verschuldungspapiere ermöglicht. Begründet liegt dies in der Übereinstimmung des Zinses der Strukturkurve der Rendite mit jenen der Forward Rates sowie Nullkuponrenditen.

Nachdem der Mittelwert der Bindungsdauer des Kapitals errechnet wurde, müssen die Barwerte berechnet werden. Der Mittelwert der Bindungsdauer ergibt sich aus der Betrachtung aller möglichen Zeitpunkte einer Zahlung der Verschuldungspapiere. Hieraus können somit die Tilgungen und Zinsen zu allen Zeitpunkten definiert werden. Der Barwert wird dadurch kalkuliert, dass die jeweiligen Zahlungen in Bezug auf die analysierten Zeitpunkte gewichtet und im Anschluss addiert werden. Die hieraus entstehende Summe wird nachfolgend durch den Wert aller Barwerte geteilt. Das erzielte Ergebnis ist in Abhängigkeit von folgenden Größen zu sehen:

– restliche Laufzeit des Verschuldungspapiers

– den Cashflows

– den definierten Zeitpunkten von den Cashflows

– der Rendite der Laufzeit

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.

Das Verhältnis der Kennzahlen von den Forward Rates und der Spot Rate Curve

Als Grundsatz der Interpretation gilt somit, dass bei dem Anstieg des Cashflows die durchschnittliche Bindungsdauer des Kapitals sinkt. Bei einem kleinen Cashflow ist die durchschnittliche Bindungsdauer des Kapitals hingegen höher. Im Rahmen der Betrachtung der restlichen Laufzeit des Verschuldungspapiers gilt, dass eine längere Restlaufzeit zu einem Anstieg der Kapitalbindungsdauer im Durchschnitt führt. Bei einer kurzen restlichen Laufzeit verhält sich auch die Kapitalbindungsdauer parallel hierzu und sinkt. Es gilt zudem, dass die durchschnittliche Bindungsdauer des Kapitals die restliche Laufzeit nicht überragen kann, wenn es sich um die Betrachtung von klassischen Instrumenten handelt. Bei einem frühzeitigen beziehungsweise oft anzutreffenden Cashflow ist die Kapitalbindungsdauer niedriger als bei einem seltenen und spät einsetzenden Cashflow. Ist die Rendite der Laufzeit hoch, ist die durchschnittliche Bindungsdauer des Kapitals niedrig. Die niedrige Rendite der Laufzeit geht somit mit einer längeren Kapitalbindungsdauer einher. Diese Überlegungen können dafür genutzt werden die ausgewählte Anlage auf dem Finanzmarkt mit einem geringeren Risiko der Zinsänderung abzuschließen. Mithilfe der Errechnung der durchschnittlichen Kapitalbindungsdauer kann somit gezeigt werden, wann ein Ausgleich von dem erzielten Wert am Ende der Anlage und dem Marktwert erreicht werden kann. Das Risiko der Änderung des Zinssatzes wird somit dann eliminiert, wenn die durchschnittliche Kapitalbindungsdauer der Dauer der Anlage entspricht.

Mithilfe der Definition der durchschnittlichen Kapitalbindungsdauer kann zudem eine Aussage über das Risiko einer Änderung des Marktwerts getroffen werden. Der am Ende der Laufzeit erreichte Wert einer Anlage verhält sich zum Marktwert konträr, was dazu führt, dass beide Werte sich abhängig voneinander entwickeln. Ein geringes Risiko der Änderung des Marktwerts resultiert somit in einem hohen Risiko der Veränderung des am Ende der Laufzeit erzielten Werts.

Bei der Analyse der Bestimmungsfaktoren der durchschnittlichen Kapitalbindungsdauer wird klar, dass ein zu Beginn herrschendes hohes Zinsniveau dazu führt, eine geringe Bindungsdauer des Kapitals zu erzielen. Eine lange Bindungsdauer des Kapitals wird somit durch ein niedriges Niveau des Marktzinses erreicht. Hieraus lässt sich die Schlussfolgerung ableiten, dass es für die Bestimmung einer korrekten Kapitalbindungsdauer lediglich eine einzige Änderung des Zinses in einem kleinen Rahmen geben darf.

Ein weiterer Faktor zur Ableitung einer passenden Bindungsdauer des Kapitals ist der Ablauf der Zeit. Als Grundsatz hierbei gilt, dass eine Kürzung der Kapitalbindungsdauer dazu führt, dass diese auf der Basis der restlichen Laufzeit ermittelte Dauer geringer ausfällt als die Reduktion der restlichen Laufzeit. Dies bedeutet für den Anleger, dass der Ausschluss des Änderungsrisikos eines Zinssatzes lediglich dann erreicht wird, wenn die geringe Änderung des Zinses direkt nach dem definierten Zeitpunkt erfolgt.

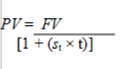

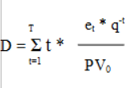

Für den Investor bedeutet dies, dass nach dem Ablauf des betrachteten Zeitpunkts oder der Änderung des Zinses das Anlagenmanagement optimiert werden muss. Ziel hierbei ist, dass die durchschnittliche Bindungsdauer der Anlage und der Zeitraum der Planung einander ähnlich sind. Bei der Betrachtung der Forward Rates beziehungsweise der Nullkuponrenditen kann die durschnittliche Bindungsdauer mithilfe der Kurve der Zinsstruktur aufgezeigt werden. Hierbei wird die Beweglichkeit des Present Values gemessen. Die durchschnittliche Kapitalbindungsdauer spiegelt lediglich das Risiko auf dem Markt wider und keine weiteren Anlagerisiken. Das Risiko der Bonität und Liquidität sind somit gesondert zu betrachten. Die Spotrate zum Zeitpunkt t ist somit identisch mit der Rendite der Nullkuponanleihe zum Zeitpunkt t. Hierbei gilt folgende Formel:

Jetzt zum Testsieger eToro!51% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können.