Trendlinien Trading – So können Sie erfolgreich mit der Trendumkehrstrategie handeln!

Zuletzt aktualisiert & geprüft: 23.07.2019

Ist das Trading mit Trendlinien zu simpel um damit erfolgreich zu handeln? Diese Frage lässt sich mit einem klaren Nein beantworten. Mit etwas Kreativität und Anstrengung lässt sich aus einer einfachen Idee eine solide Strategie entwickeln. Entscheidend für den Erfolg ist wie bei jeder Handelsstrategie die richtigen Ein- und Ausstiegsmarken. Zudem gilt: Immer an das Risiko-Management halten. In unserem Ratgeber zeigen wir, wie Sie mit Trendlinien Ihre Performance beim Trading steigern können.

Die wichtigsten Fakten zum Trading mit Trendlinien:

- Name der Strategie: 1-2-3 Strategie

- Strategietyp: Trendumkehr

- Zeitlicher Horizont: Swing Trades, Tageschart

- Einstieg: Long: Ausbruch über neues Zwischenhoch, Short: Ausbruch unter neues Zwischentief

- Ausstieg: per Stopp-Loss

- Stop-Loss: Long: unterhalb des Tiefs der ersten Gegenbewegung, Short: oberhalb des Hochs der ersten Gegenbewegung; über Hebelzertifikat festlegbar

- Risiko-Management: maximal 1 Prozent Risiko je Trade

Was sind Trendlinien überhaupt?

Bei Trendlinien handelt es sich um ein recht simples Charttool, mit welchem die meisten Trader bereits einmal experimentiert haben. Deshalb macht es durchaus Sinn bei der Entwicklung einer Strategie zunächst mit diesem Tool zu beginnen und das Setup im Anschluss zu verfeinern. In diesem Ratgeber wollen wir eine einfache aber effektive Strategie vorstellen, die sich sowohl von fortgeschrittenen Tradern wie auch Einsteigern problemlos umsetzen lässt. Entwickelt wurde die Strategie unter dem 1-2-3 von Victor Sperandeo, einem professionellen Trader und CEO, der auch als „Trader Vic“ bekannt wurde.

Für einen Long Trade setzt das Trading mit Trendlinien auf drei Elemente:

- Verletzung einer bärischen Trendlinie in einem Abwärtstrend.

- Test des Abwärtstrendtiefs

- Anstieg über das Zwischenhoch, das vor dem Test des Tiefs gebildet wurde

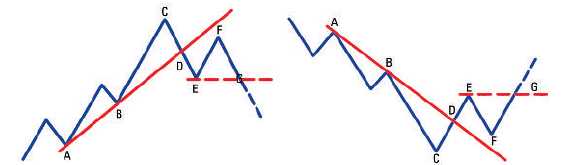

Setup für Long und Short Trade (Quelle: traders-mag.com)

Die linke Seite der Grafik zeigt das Short Setup. Die Tiefs A und B werden durch die Aufwärtstrendlinie verbunden. Das Hoch C ist das Hoch des Aufwärtstrend. Bei Punkt D wird die Kurslinie vom Trend durchbrochen. Das neue Zwischentief liegt beim Punkt E. Bei F testet der Kurs erneut Hoch C, indem er mehr als 50 Prozent des Einbruchs von C nach E zurücklegt. Der Einstieg für einen Short Trade liegt beim Punkt G, unterhalb der waagrechten Unterstützungslinie.

Rechts ist das Setup für einen Long Trade abgebildet. Die Hochs A und B sind durch die Abwärtstrendlinie miteinander verbunden. Das Tief C ist das neue Tief des Abwärtstrend. Bei D durchbricht der Kurs die Trendlinie und schließt oberhalb. Das neue Zwischenhoch liegt bei Punkt E. Bei F testet der Kurs erneut Tief C, indem er mehr als 50 Prozent des Anstiegs von C nach E zurücklegt. Der Einstieg für einen Long Trade befindet sich beim Punkt G oberhalb der waagrechten Widerstandslinie.

Die einzelnen Komponenten der Strategie

Damit die Strategie funktioniert, muss es als erste Voraussetzung zu einem Bruch in der Trendlinie kommen. Beim Ziehen von Trendlinien zeigt Sperandeo in seiner Beschreibung einen neuen Weg auf. Die meisten Trader beginnen am linken Rand des Charts und ziehen die Trendlinie entlang der höchsten Swing-Hochs, wenn sich der Kurs im Abwärtstrend befindet.

Stattdessen schlägt Sperandeo vor, beim aktuellen Tief zu beginnen und auf dem Chart nach links zu blicken, um das letzte Swing Hoch zu ermitteln. Anschließend weiter nach links blicken, bis sich ein höheres Swing-Hoch findet. Danach werden die Hochs mit einer provisorischen Trendlinie verbunden. Gültig ist diese immer dann, wenn sie vor dem aktuellen Tief des Abwärtstrend keine Candlesticks berührt.

Für das Trading mit Trendlinien muss nicht zwangsläufig die erste gültige verwendet werden. Am besten so lange nach links schauen und im Kopf Trendlinien ziehen, bis die längste gefunden ist, welche eine Verbindung zum letzten Swing Hoch darstellt. Verletzt diese Trendlinie den Kurs, ist die erste Voraussetzung der Strategie erfüllt. In der oberen Grafik ist dies auf der rechten Seite zu sehen. Beim Ziehen einer bullischen Trendlinie in einem Aufwärtstrend funktioniert das Ganze analog.

Die zweite Komponente beim Trading mit Trendlinien ist ein Test des Abwärtstrendtiefs nach dem Bruch der Trendlinie. Definieren Sie einen Test des Tiefs als Rückgang um mindestens die Hälfte des Kursanstiegs vom Abwärtstrendtief zum neuen Zwischenhoch. In einem Aufwärtstrend wird analog ein Anstieg um mindestens 50 Prozent des Kursrückgangs vom Aufwärtstrendhoch zum neuen Zwischentief definiert.

Kommen wir nun noch zur dritten Komponente der Strategie. Hierbei handelt es sich um einen Ausbruch über das neue Zwischenhoch nach einem Abwärtstrend. Analog dazu ein Ausbruch unter das neue Zwischentief nach einem Aufwärtstrend.

Zusätzliche Bestätigung

Handel Sie den Ausbruch nicht automatisch, sondern warten Sie auf mindestens eines der folgenden Signale:

- Ausbruch aus einer Kursstauung

- Hohes Volumen

- Kurslücken in Richtung des Ausbruchs

Bevor es zu einem nachhaltigen Ausbruch kommt, ist mitunter zumindest eine kurze Seitwärtsbewegung erforderlich. Ein direkter Kursbruch würde beim Tief im Chart ähnlich wie ein V und beim Hoch wie ein umgedrehtes V aussehen. Diese Muster sind in der Regel jedoch sehr kurzlebig. Eine Stauung ist daran zu erkennen, dass der Kurs eine Basis von mindestens drei Kerzen in der Nähe eines Widerstandes oder einer Unterstützung bildet. Der Kurs hat somit die Chance auf eine Erholung, bevor ein neuer Trend startet.

Das Volumen ist ein weiteres potenzielles Signal. Dies gilt insbesondere dann, wenn es mehr als 150 Prozent des 50-Tages-Durchschnitts beträgt und es in der Nähe eines Unterstützungs- oder Widerstandslevels vorkommt.

Als drittes mögliches Signal gelten Kurslücken (Gaps). Eine Aufwärtskurslücke besteht, wenn das heutige Tief über dem gestrigen Hoch liegt. Umgekehrt kommt es zu einer Abwärtskurslücke, wenn sich das heutige Hoch unter dem gestrigen Tief befindet. Solche Lücken kommen besonders bei hoher Volatilität in Nähe des Ausbruchs vor. In der Nähe von Unterstützungs- oder Widerstandslevels führt dies zu erfolgreichen Trades.

Beispiele für das Trading mit Trendlinien

Beispiel für einen Long Trade (Quelle: tradesignalonline.com)

Die obige Grafik zeigt einen Long Trade für die Aktie des Unternehmens Aurubis. Anhand der Punkte A und B wird der intakte Abwärtstrend ersichtlich, welcher übergeordnet bereits im Mai 2016 vorhanden war. Punkt C zeigt das Tief der Bewegung, am Punkt D wird Trendlinie auf Basis des Schlusskurses verletzt.

Punkt E ist das Hoch der initialen Aufwärtsbewegung, nach der ein Impuls nach unten bis zum Punkt F folgte. Dieser lag deutlich höher als 50 Prozent des Kursanstiegs von Punkt C nach Punkt E. An Punkt H wurde das Hoch von Punkt E überschritten und der Long Trade eröffnet.

Hierfür geeignet ist beispielsweise ein Hebelzertifikat mit einem Basispreis am oder unter dem Tief von 40 Euro. Aufgrund des großen Abstands wurde der Stop nicht bei Punkt F, sondern am Tief des Ausbruchs bei Punkt G gesetzt. Für das Kursziel wurde der Abstand von 2,35 Euro verdoppelt, was dem Punkt I entspricht.

Beispiel für einen Short Trade (Quelle: tradingsignalonline.com)

Bei einem Short Trade verhält sich das Trading mit Trendlinien genau umgekehrt. Die Grafik zeigt den Chart für eine Aktie der Deutschen Post. Diese kann ebenfalls mithilfe von Hebelzertifikaten gehandelt werden. Die Punkte A und B stellen den intakten Aufwärtstrend seit Februar 2016 dar. Das Hoch der Kursbewegung war bei Punkt C bevor an Punkt D die Trendlinie auf Schlusskursbasis verletzt wurde. Punkt E ist das Tief der initialen Abwärtsbewegung, nach der ein Impuls nach oben bis zum Punkt F folgte. Die Strecke beträgt mehr als 50 Prozent des Kursrückgangs von C nach E. An Punkt G wird der Short Trade eröffnet. Für das Hebelzertifikat empfiehlt sich ein Basispreis am oder über dem Hoch von Punkt C bei 27 Euro. Der Stopp-Loss wurde am Hoch bei Punkt F gesetzt. Der Abstand von rund einem Euro wird für das Kursziel verdoppelt nach unten abgetragen und an Punkt H erreicht.

Nähere Infos zu Hebelzertifikaten

Für das Trading mit Trendlinien sind Hebelzertifikate eine gute Möglichkeit. Wied er Name schon sagt, handelt es sich hierbei um gehebelte Finanzprodukte, bei denen Trader überproportional von Kursveränderungen profitieren können. Als Basiswerte stehen unter anderem Aktien. Indizes, Währungspaare oder Rohstoffe zur Verfügung. Der Heben entsteht dadurch, dass der Käufer nur einen Bruchteil des eigentlichen Kurswerts bezahlt. Ein Pluspunkt von Hebelzertifikaten ist die einfache Berechnung, da die Volatilität hierbei keine Rolle spielt. Berechnet wird der Kurs über einen inneren Wert, welcher sich aus der Differenz des Basiswertkurses sowie des Basispreises ermittelt. Je nach Produkt entspricht dies nahezu dem Kurs des Produkts.

Für das Trading mit Trendlinien bieten sich besonders Knock-out-Produkte ohne Laufzeitbegrenzung mit Stopp-Loss an. Neben dem Basispreis gibt es eine vorgelagerte Stopp-Loss-Schwelle, bei deren Erreichen das Produkt wertlos verfällt. Der Trader erhält die Differenz zwischen Stopp-Loss und Basispreis als Restwert gutgeschrieben. Aufgrund des Risikos eigenen sich Hebelzertifikate in erster Linie für spekulative Trader, die von kurzfristigen Marktveränderungen profitieren möchten.

Fazit zum Trading mit Trendlinien

Das Trading mit Trendlinien ist ein gutes Beispiel für die Effektivität einer einfachen auf Charts basierenden Strategie. Diese wird durch das Hinzufügen von drei potenziellen Signalen nochmals verfeinert und lässt sich so sehr gut an die persönlichen Bedingungen des Traders anpassen.