Währungshandel A bis Z – Der Devisenhandel für Anfänger und Fortgeschrittene erklärt!

Zuletzt aktualisiert & geprüft: 06.02.2024

Auch wenn der klassische Anleger in erster Linie an Aktien, Anleihen und Rohstoffanlagen interessiert ist – es gibt viele Gründe, sich auch den Währungsmarkt genauer anzuschauen. Wie der Währungshandel funktioniert, welche Vorteile er gegenüber anderen Märkten bietet und warum Dollar, Euro, Yen und Co. sowohl für Trader als auch für Investoren interessant sein können, beschreiben wir in unserem Ratgeber.

Wie funktioniert der Forex-Markt?

Egal ob ein Industrieunternehmen einen Rohstoff wie Öl erwirbt, ein Anleger einen Fonds mit internationalen Aktien kauft oder ein Urlauber fernab der Heimat am Automaten Geld abheben möchte – bei all diesen Transaktionen sind stets zwei unterschiedliche Währungen involviert. Aus der volkswirtschaftlichen Perspektive wird dabei die Kaufkraft einer Inlandswährung in die der ausländischen Währung umgewandelt.

An dieser Stelle wird deutlich, woher die allgemein gebräuchliche Bezeichnung „Forex“ stammt: Der englische Begriff ist eine Abkürzung für „foreign exchange“. Hinter jedem Währungsgeschäft steht letztendlich ein Tausch. Eine Währung wird dabei stets verkauft, eine andere gleichzeitig gekauft.

Der größte „Marktplatz“ der Welt

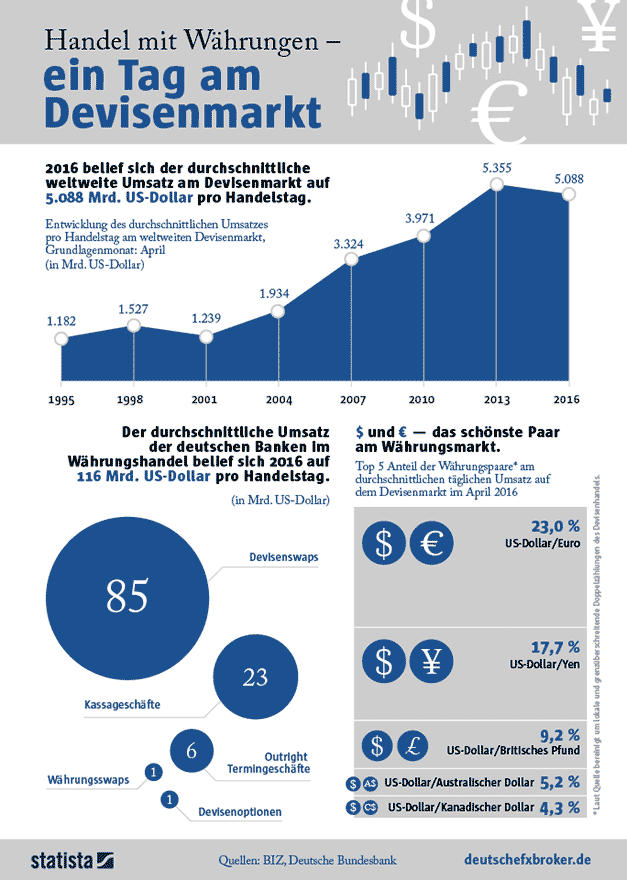

Entstanden ist der Forex-Markt in den 1970er Jahren, als der Übergang vom festen zum flexiblen Währungskurssystem forciert wurde. Der technologische Fortschritt und die zunehmende Globalisierung haben seit dieser Flexibilisierung des Währungssystems zu einem massiven Anstieg des Handelsvolumens geführt. Interessanterweise stellen Geschäfte zur Abwicklung des internationalen Waren- sowie Dienstleistungsverkehrs nur einen geringen Prozentsatz des gesamten Handelsvolumens dar. Laut der Bank für Internationalen Zahlungsausgleich (BIS) ist der durchschnittliche Tagesumsatz an den Devisenmärkten der 53 wichtigsten Länder zwischen 2007 und 2010 um etwa 20 Prozent auf 4000 Milliarden Dollar gewachsen.

Damit wird pro Jahr grob gesagt das 30-Fache des globalen Warenverkehrs hin- und hergeschoben, mit steigender Tendenz. Anders als bei Aktien oder Anleihen gibt es jedoch keinen zentralen Handelsplatz wie eine Börse, an dem Währungspaare den Besitzer wechseln; die Abwicklung der Geschäfte erfolgt direkt zwischen den Marktteilnehmern. Da der Devisenhandel ein außerbörslicher Markt („over the counter“, kurz OTC) ist, unterliegt er keiner staatlichen Aufsicht und ist somit nicht reguliert. Während der Zugang zum sogenannten „Interbankenhandel“ Privatanlegern bis Mitte der 1990er Jahre versperrt war, bieten Broker heute bequeme und kostengünstige Möglichkeiten für jedermann, um im Währungshandel mitzumischen.

Die Welt der Pips

Jedes Währungspaar besteht aus zwei Komponenten, der Basis- sowie der Zielwährung. Beim Euro/Dollar ist der Euro die Basiswährung, während der US-Dollar die Zielwährung darstellt. Der Kurs sagt also aus, wie viele US-Dollar der Anleger für einen Euro erhält. Beim Handel von Währungspaaren wird in einer bestimmten Einheit, den sogenannten „Pips“ (kurz für „percentage in point“), gerechnet.

Ein Pip ist die vierte Stelle nach dem Komma und damit die kleinste mögliche Bewegung eines Wechselkurses. Hierzu ein einfaches Beispiel: Steigt der Euro/Dollar von 1,30 auf 1,3050, so beträgt der Anstieg 50 Pips. Die Spanne zwischen dem Kauf- und Verkaufskurs stellt – wie bei allen anderen Wertpapieren auch – den Spread dar, dessen Höhe in erster Linie von der Liquidität des zugrunde liegenden Währungspaares abhängt.

Quelle: BIS „Triennial Central Bank Survey of Foreign Exchange and Derivatives Market Activity in 2010“

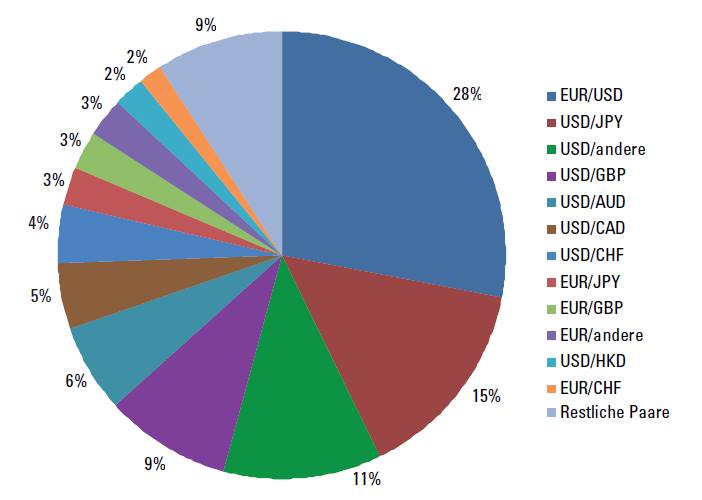

Alles dreht sich um den US-Dollar

Der Blick auf die am meisten gehandelten Währungen zeigt eines klar und deutlich: Der US-Dollar war, ist und bleibt wohl auch bis auf Weiteres die Leitwährung der Welt. Das prominenteste sowie zugleich meistgehandelte Paar ist der EUR/USD mit einem Anteil von 28 Prozent am Gesamthandelsvolumen, gefolgt vom USD/JPY und USD/GBP („Cable“). Diese Währungspaare werden auch Majors genannt. Da sie die größten Handelsvolumina aufweisen, ist die Differenz zwischen An- und Verkaufskurs sehr gering. Außerdem verlaufen Kursbewegungen beim Währungshandel träger und hektische Kursausschläge bleiben die Ausnahme. Die zweite Reihe im Währungshandel bilden sogenannte „Crossrates“. Unter diesem Begriff werden alle Währungspaare ohne Beteiligung des US-Dollar zusammengefasst. Die Tabelle zeigt eine Übersicht der Majors sowie wichtiger Crossrates.

Majors beim Währungshandel:

| Kürzel | Länder |

| EUR/USD | Eurozone/USA |

| USD/JPY | USA/Japan |

| GBP/USD | Großbritannien/USA |

| USD/CHF | USA/Schweiz |

| USD/CAD | USA/Kanada |

| AUD/USD | Australien/USA |

| NZD/USD | Neuseeland/USA |

Crossrates beim Währungshandel:

| Kürzel | Länder |

| EUR/CHF | Eurozone/Schweiz |

| EUR/GBP | Eurozone/Großbritannien |

| EUR/JPY | Eurozone/Japan |

| GBP/JPY | Großbritannien/Japan |

| AUD/JPY | Australien/Japan |

| NZD/JPY | Neuseeland/Japan |

Unser Tipp zum Trading mit Crossrates: Der Trader muss nicht nur auf die Wechselkursschwankungen in dem gehandelten Devisenpaar achten, sondern immer auch die Basiswährung in die eigene Währung konvertieren. Crossrates zu handeln macht daher besonders Sinn, wenn Anleger zu beiden Wechselkursen eine genaue Markterwartung haben. Zwar sind bei Crossrates aufgrund des doppelt anfallenden Spreads die Kosten höher, doch können die Chancen auch größer sein. Denn sollten sich beide Währungspaare wie gewünscht entwickeln, profitieren Anleger zweifach. Das gilt natürlich umgekehrt auch für die negativen Entwicklungen.

Währungen, die zwar ebenfalls ein Paar mit dem US-Dollar bilden, aber viel seltener gehandelt werden, sind die „Exoten“. Dazu zählen unter anderem der Südafrikanische Rand, die Türkische Lira, der Mexikanische Peso, die Schwedische und die Dänische Krone und der Singapur Dollar. Diese eher illiquiden Währungspaare weisen in der Regel größere Differenzen zwischen An- und Verkaufskursen sowie teilweise hektischere Kursbewegungen auf.

Traden, bis der Arzt kommt

Ein Argument, das den Forex-Handel gerade für aktive Trader so interessant macht, ist das der Handelszeiten. Während Wertpapierbörsen feste Handelszeiten haben, ist der Währungsmarkt ohne Unterbrechung „geöffnet“, also ein echter 24-Stunden-Markt. Zwischen Montag und Freitag können Trader rund um die Uhr long und short gehen und zwar unabhängig davon, von welchem Ort aus sie handeln – ein großer Vorteil gegenüber anderen Märkten.

Natürlich soll das nicht heißen, dass es zu jeder Tages- und Nachtzeit auch tatsächlich Sinn macht, zu handeln. Die einzelnen Währungspaare haben zu unterschiedlichen Tageszeiten den Höhepunkt ihrer Aktivität. Außerhalb dieser Zeiten sinkt die Volatilität dieser Paare deutlich. Daher ist es für jeden Trader wichtig, diese Phasen zu kennen und entsprechend zu handeln. Allgemein ist zu sagen, dass eine Währung zu den jeweiligen Marktöffnungszeiten ihres Landes am aktivsten ist.

Weltweiter Umsatz am Devisenmarkt

London als wichtigster Marktplatz

London ist der wichtigste und weltweite größte Handelsplatz für Währungen. Deswegen ist auch die Volatilität zu den aktiven Handelszeiten in London am größten, da fast alle Währungspaare wie zum Beispiel EUR/USD, USD/JPY, GBP/USD, USD/CHF, EUR/CHF und AUD/USD hier in der Regel den Höhepunkt ihrer Volatilität erreichen. Der 24-Stunden-Handel bringt jedenfalls zahlreiche Vorteile für Trader mit sich. Neben der zeitlichen Flexibilität ist aus Sicht des Risiko-Managements ein Aspekt von besonderer Bedeutung: Unerwartete Kurslücken (Gaps) und Übernacht-Kurslücken treten zwischen Montag und Freitag nicht auf. Dadurch können Absicherungs-Stopps jederzeit ausgeführt werden, während zum Beispiel bei Aktienpositionen die Gefahr besteht, bei der nächsten Börsenöffnung unglücklich – sprich: deutlich ungünstiger als geplant – ausgestoppt zu werden.

Doch nicht nur die Handelszeiten sind wichtig. Ebenso von Bedeutung wie die Kenntnis über die besten Handelzeiten ist es, schon vorab die Termine zu kennen, an denen wichtige Wirtschaftsdaten veröffentlicht werden. Diese Daten können die Devisenkurse stark beeinflussen und große sowie extrem schnelle Kurssprünge sowohl nach oben als auch nach unten hervorrufen. Während der Veröffentlichung wichtiger Wirtschaftsdaten sollten Trader besonders vorsichtig agieren und/oder gegebenenfalls vorher aus dem Markt gehen, um das Risiko zu minimieren.

Hohe Hebel durch Margin-Handel

Ein weiterer Vorteil ist der hohe Hebel, der im Währungshandel zum Tragen kommt. Um dies anhand eines Praxisbeispiels zu veranschaulichen, betrachten wir folgende Transaktion:

Ein Trader geht long im Währungspaar EUR/USD bei einem Kurs von 1,30. Bei einem Investment von 100 000 Euro kauft er also 100 000 Euro und verkauft gleichzeitig 130 000 Dollar. Hierfür benötigt er aber keineswegs die volle Summe von 100 000 Euro, sondern nur einen Bruchteil – meist ein Prozent von der Anlagesumme, also nur 1000 Euro. Dies entspricht einem Hebel von 100. Die entsprechende Sicherheitsleistung, die der Trader bei seinem Broker hinterlegen muss, wird Margin genannt.

Geht die Strategie des Traders auf, das heißt der Kurs des Euro/Dollar-Währungspaares steigt zum Beispiel auf 1,32, dann könnte er die Position schließen. Die anfangs investierte Summe von 100 000 Euro entspricht nunmehr 132 000 Dollar – den Gewinn von 2000 Dollar kann der Trader einstreichen.

Hebel wirkt auch bei Verlusten

Selbstverständlich ist an dieser Stelle hervorzuheben, dass der gehebelte Margin-Handel nicht nur überproportionale Chancen, sondern auch dementsprechende Risiken birgt. Um auf unser Beispiel zurückzukommen: Ein unerwarteter Kursrückgang des Euro/Dollar auf 1,28 käme einem Verlust von 2000 Dollar gleich. Bestimmte Broker bieten aber CFDs an – auch Differenzkontrakte genannt –, die selbst den Handel kleinster Größen ermöglichen, sodass jeder Trader passend zu seiner Kapitalausstattung ein professionelles Risiko- und Money-Management umsetzen kann. Ein weiterer Vorteil neben dem 24-Stunden-Handel sind die relativ niedrigen Transaktionskosten. Traditionell fallen hier außer dem Spread keine weiteren Gebühren an. Der Spread ist die Differenz zwischen dem Angebot (Briefkurs) und der Nachfrage (Geldkurs) am Markt. Der Briefkurs liegt dabei immer höher als der Geldkurs. Der Spread beträgt in normalen Marktphasen je nach Broker ein bis zwei Pips. Bei manchen Brokern kommt eine Ordergebühr hinzu, wobei dann auch die Spreads mitunter besser ausfallen.

Dieser Artikel könnte Sie auch interessieren:

Was ist Forex? – Der Devisenhandel ausführlich mit all seinen Funktionen erklärt!